Макро-сентимент в графиках | ChartPack #62 (15.12.2023)

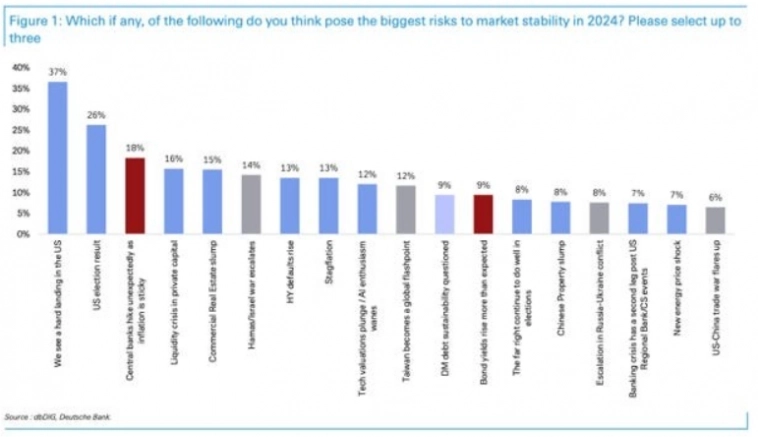

Опрос Deutsche Bank показывает, что инвесторы считают жесткую посадку самым большим риском в 2024 году, за которым следуют выборы в США и ястребиные настроения центральных банков:

Самые большие риски для рыночной устойчивости в 2024 году, опрос Deutsche Bank

Самые большие риски для рыночной устойчивости в 2024 году, опрос Deutsche Bank

Сокращения ставки ФРС должны быть «бычьими» для золота, но это не совсем так однозначно:

Доходность золота в периоды сокращения ставки

Доходность золота в периоды сокращения ставки

Американские инвесторы гораздо более оптимистичны в отношении долгосрочной доходности фондового рынка, чем финансовые специалисты:

Разрыв между ожидаемой финансистами и обычными инвесторами доходностью фондовых рынков по странам

Разрыв между ожидаемой финансистами и обычными инвесторами доходностью фондовых рынков по странам

Макро

Экономические прогнозы ФРС учитывают 3 сокращения ставки в 2024 году суммарно на 75 б.п.. Долгосрочная оценка остается на уровне 2,5%. ФРС признает замедление роста и низкую инфляцию:

Подразумеваемые ставки ФРС

Подразумеваемые ставки ФРС

Общий и базовый индексы цен производителей остались неизменными в ноябре (консенсус +0,1% для общего и +0,2% для базового). В годовом исчислении общий индекс цен производителей снизился до +0,9% (самый низкий показатель с июня), в то время как базовый индекс снизился до +2% (самый низкий показатель с января 2021 года):

Общий и базовый индексы цен производителей м/м и г/г

Общий и базовый индексы цен производителей м/м и г/г

Розничные продажи неожиданно подскочили на +0,3% м/м в ноябре (консенсус -0,1%), продажи в годовом исчислении выросли до 4,1%, самого высокого показателя с февраля:

Розничные продажи м/м и г/г

Розничные продажи м/м и г/г

Первоначальные заявки на пособие по безработице снизились с 221 тыс. до 202 тыс. (консенсус 220 тыс.), что является самым низким показателем за 2 месяца, в то время как продолжающиеся заявки на пособие по безработице также выросли меньше, чем ожидалось:

Первоначальные и продолжающиеся заявки на пособие по безработице

Первоначальные и продолжающиеся заявки на пособие по безработице

Ставки по ипотечным кредитам упали ниже 7% впервые за четыре месяца:

Фиксированные 30-летние ставки по ипотечным кредитам

Фиксированные 30-летние ставки по ипотечным кредитам

Что делают другие?

Приток средств в ETF акций технологического сектора (XLK) в размере $1,37 млрд за прошедшую неделю является самым высоким недельным показателем более чем за 5 лет:

Потоки средств в ETF акций технологического сектора (XLK)

Потоки средств в ETF акций технологического сектора (XLK)

Инвесторы продолжают агрессивно покупать колл-опционы на ETF IWM:

Объем колл-опционов на ETF IWM

Объем колл-опционов на ETF IWM

Институциональные инвесторы

Индекс позиционирования институциональных инвесторов NAAIM вырос с 76 до 78 (ответы были получены до заседания FOMC):

Индекс позиционирования институциональных инвесторов NAAIM

Индекс позиционирования институциональных инвесторов NAAIM

Хедж-фонды, ориентированные на макро, в настоящее время медленно наращивают свою совокупную чистую длинную позицию, по-видимому, готовясь к более серьезному ралли в конце года после заседания FOMC:

Позиционирование хедж-фондов, ориентированных на макро

Позиционирование хедж-фондов, ориентированных на макро

Позиции хедж-фондов в акциях банковской отрасли остаются низкими:

Позиции хедж-фондов в акциях банковской отрасли

Позиции хедж-фондов в акциях банковской отрасли

Ритейл

Согласно опросу настроений ритейл инвесторов AAII, «быки» сейчас превосходят «медведей» численностью на 32%, что является самым большим положительным разбросом с апреля 2021 года:

Доля «быков» минус доля «медведей» в опросе настроений ритейл инвесторов AAII

Доля «быков» минус доля «медведей» в опросе настроений ритейл инвесторов AAII

6-недельное изменение настроений ритейл инвесторов в опросе AAII — одно из самых резких, которые мы когда-либо видели:

6-недельное изменение настроений ритейл инвесторов в опросе AAII

6-недельное изменение настроений ритейл инвесторов в опросе AAII

Индексы

Как изменится доходность 10-летних казначейских облигаций после 1-го снижения ставки с рецессией или без нее? Без рецессии наблюдается более резкий и устойчивый нисходящий тренд доходности 10-летних облигаций:

Доходность 10-летних казначейских облигаций после 1-го снижения ставки с рецессией или без нее

Доходность 10-летних казначейских облигаций после 1-го снижения ставки с рецессией или без нее

Как крупные банки, так и региональные банки торгуются с дисконтом -50% P/E к S&P (против -30% в среднем для банков, -15% в среднем для региональных банков):

Относительные P/E акций крупных и региональных банков и S&P 500

Относительные P/E акций крупных и региональных банков и S&P 500

Форвардный P/E индекса Russell 2000 вырос до 13,5x в ноябре с 12,3x в октябре, что является самым высоким показателем с февраля. P/E индекса средней капитализации восстановился с 14,6x до 16,0x:

Оценки P/E индексов Russell 2000 и Russell Midcap

Оценки P/E индексов Russell 2000 и Russell Midcap

По сравнению со своими аналогами с большой капитализацией, большинство секторов акций с малой капитализацией (за исключением секторов коммунальных услуг и товаров ежедневного спроса) торгуются со скидкой по большинству показателей:

Относительные оценки секторов индекса Russell 2000 по отношению к аналогичным секторам индекса Russell 1000

Относительные оценки секторов индекса Russell 2000 по отношению к аналогичным секторам индекса Russell 1000

Большинство секторов со средней капитализацией (за исключением сектора товаров ежедневного спроса) торгуются с премией по сравнению со своими аналогами секторов акций с малой капитализацией по большинству показателей:

Относительные оценки секторов индекса Russell Midcap по отношению к аналогичным секторам индекса Russell 2000

Относительные оценки секторов индекса Russell Midcap по отношению к аналогичным секторам индекса Russell 2000

Относительный форвардный коэффициент P/E Russell 2000 относительно Russell 1000 также предполагает, что акции малой капитализации могут превзойти акции крупной капитализации в течение следующих десяти лет:

Соотношение между P/E Russell 2000 против Russell 1000 и последующей 10-летней доходностью, 1985- 30.11.2023

Соотношение между P/E Russell 2000 против Russell 1000 и последующей 10-летней доходностью, 1985- 30.11.2023

За последние 10 лет акции с самым высоким соотношением P/E опережали акции с самым низким соотношением P/E на 2,2% в год. До этого цикла предыдущий рекорд был установлен в 2000 году, на пике пузыря доткомов:

Превышение доходности акций с высоким показателем P/E против акций с низким показателем P/E

Превышение доходности акций с высоким показателем P/E против акций с низким показателем P/E

EPS

После 50% роста в 2021 году и 8% роста в 2022 году, сокращение прибыли на 4% в 2023 году примерно соответствует сценарию мягкой посадки:

Рост прибыли компаний S&P 500 по годам

Рост прибыли компаний S&P 500 по годам

Данные о прибыли банков США возвращаются к нейтральному уровню после резких негативных пересмотров после краха банка Кремниевой Долины:

Пересмотры прибыли банков в США и ЕС

Пересмотры прибыли банков в США и ЕС

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers