08 декабря 2023, 10:13

Они вышли в плюс. Акции, по которым идет фиксация

Многие инвесторы «сидят» в акциях, которые купили еще в период ралли конца 2021 г. Посчитаем, какие фишки отбили убыток предыдущих двух лет, и где инвесторы уже начали или могут начать массово фиксировать прибыль.

Ключевые кандидаты

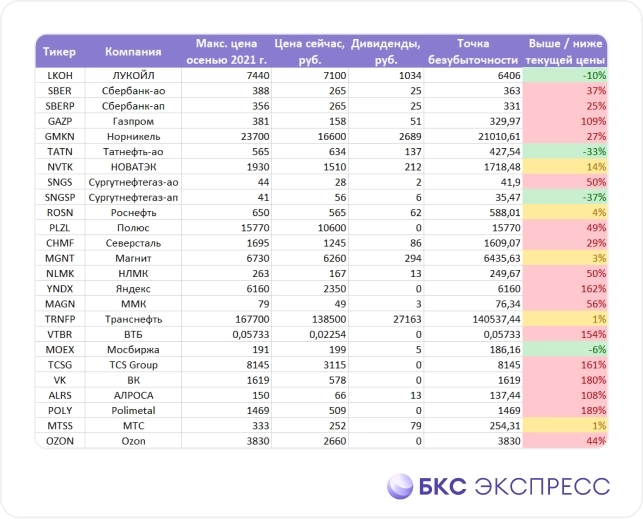

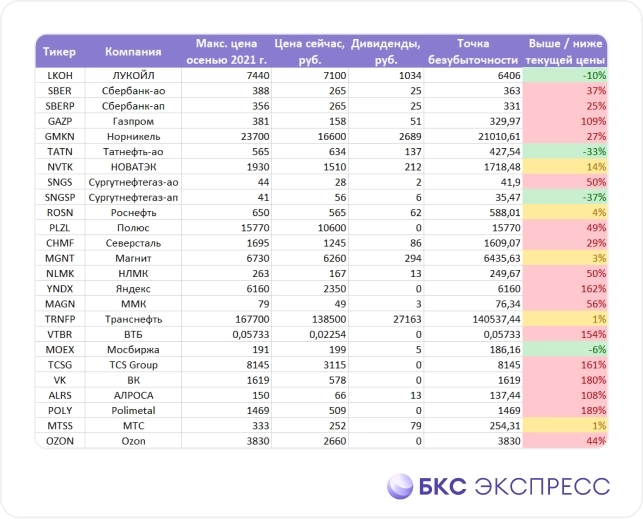

На долю топ-25 индекса МосБиржи приходится 90% объема торгов и 100% состава Народного портфеля, так что они весьма показательны. Внизу в таблице дана их суммарная доходность от максимумов октября 2021 г.

Логика в том, чтобы показать, где находится точка безубыточности — выход в плюс — для тех инвесторов, которые вошли в акции самыми последними, то есть на самом пике рынка позапрошлой осени.

Там, где точка безубыточности, с учетом дивидендов, уже пройдена, давление со стороны продавцов ушло или уходит прямо сейчас. Там, где до нее далеко, потенциал восстановления не исчерпан.

Они вышли в плюс

Даже с учетом текущего отката цен четыре фишки остаются в плюсе относительно максимумов осени 2021 г.

Два наиболее выдающихся примера — Татнефть и «префы» Сургутнефтегаза — принесли более 30%. Также точка безубыточности пройдена в ЛУКОЙЛе и Мосбирже. У них остается небольшой запас для движения вниз, чтобы вернуться в ноль, но очевидно, что фактор старых покупателей на них тоже не давит.

Похожая группа акций помечена желтым: они прошли нулевую точку в октябре 2023 г., а затем ушли ниже пиков позапрошлой осени. На них давление продавцов выше, чем на зеленых, но фактор фиксации тоже в основном отыгран.

Следующие на фиксацию

Судя по индексу Полной доходности, с учетом дивидендов, чтобы отбить просадку предыдущих двух лет, рынок должен дать инвесторам еще +18% от текущих уровней или чуть более +11% от недавних максимумов.

Учитывая средний дивиденд по рынку около 9% в год, а также разный вес акций в индексе, прошлогодний провал может быть закрыт довольно быстро и без участия большинства компаний.

Среди тяжеловесов наиболее близки к точке безубыточности сейчас Сбер (около 25% по «префам»), Норникель (27%) и Северсталь (29%). За ними нужно наблюдать прежде всего. Там возможно новое ралли и затем сильная фиксация.

Им еще долго расти

Остальным бумагам, чтобы выйти в плюс от уровней двухлетней давности, нужно в среднем вырасти более чем на 100%. Там распродажи из-за фиксации прибыли крайне маловероятны, потому что до прибыли еще долго и далеко.

Наиболее жесткие примеры это Polymetal, ВК, Яндекс, TCS Group. Из более крупных имен вне зоны риска два главных аутсайдера: Газпром и ВТБ. Им нужно вырасти в 2–2,5 раза в рублях, чтобы просто вернуться в исходную точку.

Отдельно стоит отметить металлургов. Как уже говорилось, первыми наряду со Сбером могут отбиться Норникель и Северсталь. Следом за ними идут Полюс, НЛМК и ММК. Дивидендные и валютные ралли там не исключены.

Ключевые кандидаты

На долю топ-25 индекса МосБиржи приходится 90% объема торгов и 100% состава Народного портфеля, так что они весьма показательны. Внизу в таблице дана их суммарная доходность от максимумов октября 2021 г.

Логика в том, чтобы показать, где находится точка безубыточности — выход в плюс — для тех инвесторов, которые вошли в акции самыми последними, то есть на самом пике рынка позапрошлой осени.

Там, где точка безубыточности, с учетом дивидендов, уже пройдена, давление со стороны продавцов ушло или уходит прямо сейчас. Там, где до нее далеко, потенциал восстановления не исчерпан.

Они вышли в плюс

Даже с учетом текущего отката цен четыре фишки остаются в плюсе относительно максимумов осени 2021 г.

Два наиболее выдающихся примера — Татнефть и «префы» Сургутнефтегаза — принесли более 30%. Также точка безубыточности пройдена в ЛУКОЙЛе и Мосбирже. У них остается небольшой запас для движения вниз, чтобы вернуться в ноль, но очевидно, что фактор старых покупателей на них тоже не давит.

Похожая группа акций помечена желтым: они прошли нулевую точку в октябре 2023 г., а затем ушли ниже пиков позапрошлой осени. На них давление продавцов выше, чем на зеленых, но фактор фиксации тоже в основном отыгран.

Следующие на фиксацию

Судя по индексу Полной доходности, с учетом дивидендов, чтобы отбить просадку предыдущих двух лет, рынок должен дать инвесторам еще +18% от текущих уровней или чуть более +11% от недавних максимумов.

Учитывая средний дивиденд по рынку около 9% в год, а также разный вес акций в индексе, прошлогодний провал может быть закрыт довольно быстро и без участия большинства компаний.

Среди тяжеловесов наиболее близки к точке безубыточности сейчас Сбер (около 25% по «префам»), Норникель (27%) и Северсталь (29%). За ними нужно наблюдать прежде всего. Там возможно новое ралли и затем сильная фиксация.

Им еще долго расти

Остальным бумагам, чтобы выйти в плюс от уровней двухлетней давности, нужно в среднем вырасти более чем на 100%. Там распродажи из-за фиксации прибыли крайне маловероятны, потому что до прибыли еще долго и далеко.

Наиболее жесткие примеры это Polymetal, ВК, Яндекс, TCS Group. Из более крупных имен вне зоны риска два главных аутсайдера: Газпром и ВТБ. Им нужно вырасти в 2–2,5 раза в рублях, чтобы просто вернуться в исходную точку.

Отдельно стоит отметить металлургов. Как уже говорилось, первыми наряду со Сбером могут отбиться Норникель и Северсталь. Следом за ними идут Полюс, НЛМК и ММК. Дивидендные и валютные ралли там не исключены.

*Не является индивидуальной инвестиционной рекомендацией

где найти раздел Внебиржевой торговли?

Необходимо найти покупателя на акции компании New Oriental Education & Technology Group Inc. (EDU).