🔥 IPO Мосгорломбарда: стоит ли участвовать?

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Мосгорломбард, которая представляет собой сеть ломбардов в Московской области.

Ценовой диапазон размещения составит от 3,10 до 3,50 руб. за акцию. Количество акций Мосгорломбарда после IPO составит 1 195 480 000 штук, исходя из чего рыночную капитализацию компании по средней величине ценового диапазона IPO можно оценить в 3,9 млрд руб.

Объем размещения составит около 1,1 млрд руб. и по утверждению менеджмента компании будет направлен на масштабирование бизнеса и создание собственной онлайн площадки Доля акций в свободном обращении может составить до 36%.

Предлагаю оценить ключевые финансовые индикаторы Мосгорломбарда и понять, сто́ит ли участвовать в этом IPO.

*****

Мультипликаторы

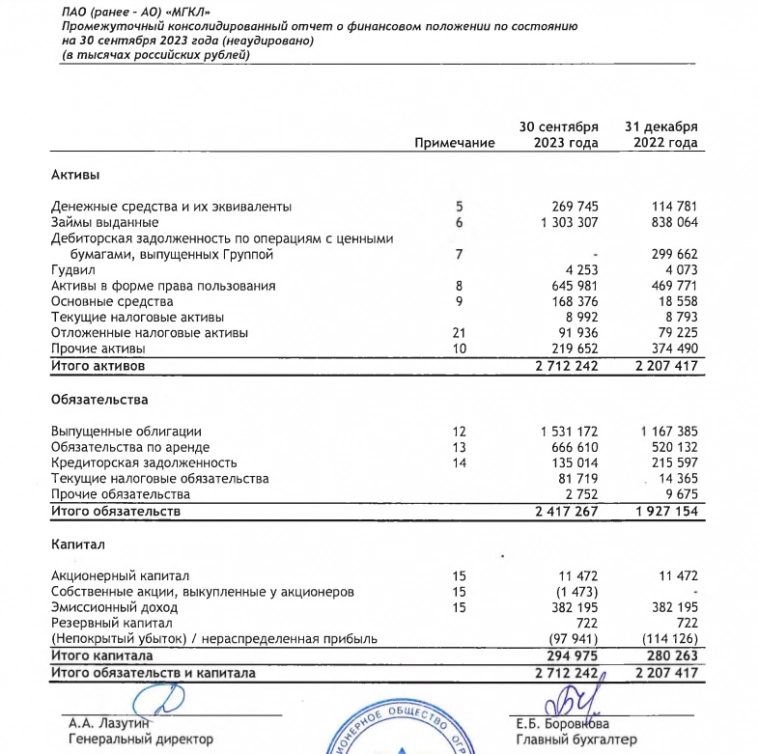

Финансовая отчетность Мосгорломбарда (см. здесь: https://ir.mosgorlombard.ru/investors/reports-and-results/), позволяет сделать вывод о том, что по итогам 9 месяцев 2023 г. активы компании составили 2,7 млрд руб., а собственный капитал – почти 295 млн руб. (компания – небольшая).

Из опубликованной отчётности мы можем рассчитать, что за последние 12 месяцев (4 кв. 2022 + 9 мес. 2023) выручка компании составила 1,26 млрд руб., а чистая прибыль превысила 76 млн руб. (рентабельность продаж составила 6%).

Тогда при цене размещения 3,30 руб. за акцию (средняя величина ценового диапазона IPO) мультипликатор P/E Мосгорломбарда составит 51,8х, мультипликатор P/BV – 13,4х.

Для сравнения приведём мультипликаторы другой микрофинансовой организации, торгующейся на МосБирже, – компании Carmoney (СмартТехГрупп): P/E = 10,9х; P/BV = 1,4х.

👉 Мультипликаторы Мосгорломбарда имеют чрезмерно высокие значения.

Дивидендная доходность

По результатам 2024 и последующих годов Мосгорломбард планирует выплачивать в качестве дивидендов от 25% до 50% от чистой прибыли по МСФО.

Прогноз выручки и прибыли компании предлагаю строить исходя из того, что Мосгорломбард предполагает к 2025 году увеличить свою розничную сеть со 109 до 150 отделений или на 38%.

Отмечу, что в пресс-релизах компании имеются и иные декларации, предполагающие многократное масштабирование бизнеса Мосгорломбарда в ближайшие годы.

❗ Однако, рост выручки компании за 9 месяцев 2023 г. составил всего 4%. Кроме того, сейчас количество ломбардов растёт как грибы после дождя, в силу чего конкуренция на этом рынке – крайне высока.

Следовательно, предполагать кратные темпы прироста выручки Мосгорломбарда было бы излишне оптимистично.

Итак, в 2025 можно ожидать годовую выручку Мосгорломбарда в сумме 1,73 млрд руб. Предположив рост рентабельности продаж до 15% (за счёт эффекта масштаба и внедрения IT-технологий), чистая прибыль в 2025 году может составить 260 млн руб.

Если рассчитать общую сумму дивидендов по верхней границе дивидендной политики (50%), то она составит 130 млн руб. На одну акцию дивиденды составят 0,11 руб. Тогда потенциальная дивидендная доходность по средней цене размещения IPO (3,30 руб. за акцию) составит всего 3%. И это – в 2025 году!

👉 Дивидендная доходность акций Мосгорломбарда является крайне низкой.

*****

Резюме

Если говорить о ломбардной деятельности в целом, то она вполне может стать бенефициаром ужесточения макропруденциальных лимитов ЦБ (нормативов долговой нагрузки физлиц). Ведь некоторые заемщики получат отказ от банков и будут вынуждены воспользоваться услугами ломбардов.

Если же говорить об IPO Мосгорломбарда в частности, то складывается впечатление, что при назначении цены размещения его организаторы ошиблись в несколько раз.

Поэтому в IPO Мосгорломбарда я участвовать не буду. И Вам не советую.

Благодарю за обзор!