Макро-сентимент в графиках | ChartPack #58 (06.12.2023)

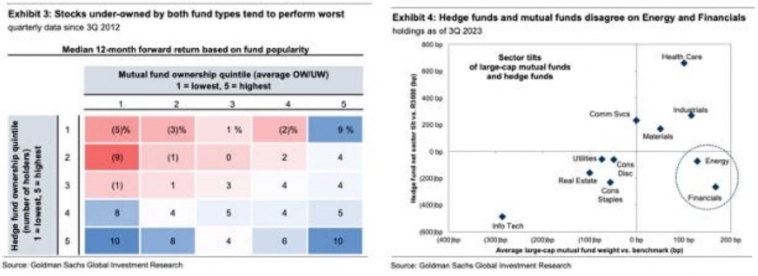

Эмпирические данные показывают, что акции, которые являются наиболее популярными как среди хедж-фондов, так и среди взаимных фондов, исторически показывали хорошие результаты:

Акции, которые недооценивают фонды, показывают худшие результаты.

Акции, которые недооценивают фонды, показывают худшие результаты.

Взаимные фонды и хедж-фонды в данный момент недооценивают акции секторов энергетики и финансов

Макро

Итоговые сводный индекс деловой активности и индекс деловой активности в сфере услуг от S&P Global были подтверждены на уровне 50,7 и 50,8, соответственно:

Итоговые сводный индекс деловой активности и индекс деловой активности в сфере услуг от S&P Global

Итоговые сводный индекс деловой активности и индекс деловой активности в сфере услуг от S&P Global

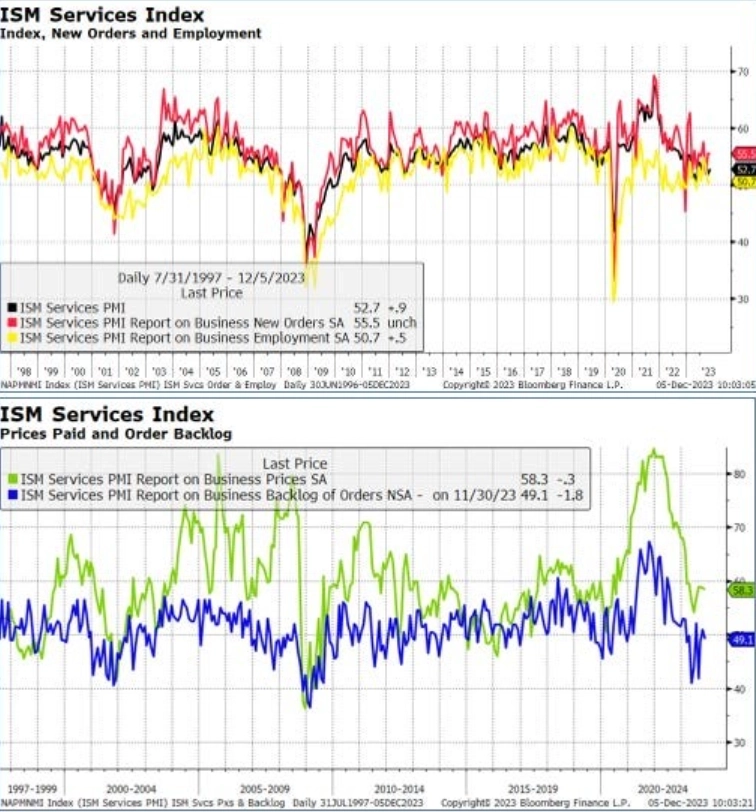

Индекс деловой активности в сфере услуг от ISM вырос на 0,9 до 52,7 (консенсус 52,3). Оплаченные цены снизились на -0,5 до 58,3 (консенсус 58), занятость выросла на +0,5 до 50,7 (консенсус 51,4), в то время как новые заказы остались неизменными на уровне 55,5 (консенсус 54,9):

Индекс деловой активности в сфере услуг от ISM

Индекс деловой активности в сфере услуг от ISM

Производственные заказы в октябре показали самое большое снижение с апреля 2020 года, снизившись на -3,6% м/м (консенсус -2,8%) по сравнению с пересмотренным в сторону понижения сентябрем:

Индекс производственных заказов

Индекс производственных заказов

Рынок труда

Медианный и средний уровень безработицы в конце циклов ужесточения политики ФРС повышается только через год после последнего повышения ставки центральным банком:

Безработица в конце цикла ужесточения политики ФРС

Безработица в конце цикла ужесточения политики ФРС

Число открытых вакансий сократилось до самого низкого уровня с 2021 года, в то время как соотношение числа открытых вакансий к числу безработных упало до 1,3, что является самым низким показателем с середины 2021 года:

Число открытых вакансий и соотношение числа открытых вакансий к числу безработных

Число открытых вакансий и соотношение числа открытых вакансий к числу безработных

ФРС повысила ставки на основе данных о «сильных» рабочих местах, хотя 4 из последних 5 отчетов JOLTS были пересмотрены в сторону понижения:

Пересмотр отчетов JOLTS о количестве открытых вакансий

Пересмотр отчетов JOLTS о количестве открытых вакансий

Что делают другие?

Приток средств в криптовалюты на прошлой неделе составил $176 млн, достигнув в общей сложности за 10 недель $1,76 млрд, что является самым высоким показателем с момента запуска фьючерсного ET в октябре 2021 года в США:

Потоки средств в криптовалюты

Потоки средств в криптовалюты

ETF акций крупной капитализации США привлекли 14-й недельный приток средств подряд (почти $13 млрд), в то время как ETF облигаций продемонстрировали отток почти на $4 млрд (по сравнению с оттоком почти на $1 млрд на предыдущей неделе):

Потоки средств в фонды по категориям

Потоки средств в фонды по категориям

Аппетит к риску в отношении облигаций значительно упал за последние несколько месяцев:

Аппетит к риску в отношении различных активов

Аппетит к риску в отношении различных активов

Согласно сообщениям, чистые покупки золота мировыми центральными банками в октябре составили 42 тонны, что на 41% ниже м/м, но все еще на 23% выше среднемесячного показателя за январь-сентябрь в 34 тонны:

Чистые покупки золота мировыми центральными банками

Чистые покупки золота мировыми центральными банками

Институциональные инвесторы

Соотношение инсайдерских продаж к покупкам увеличилось до значения, которое считается «медвежьим»:

Соотношение инсайдерских продаж к покупкам

Соотношение инсайдерских продаж к покупкам

Как хедж-фонды, так и взаимные фонды увеличили долю акций с 61% до 66% с начала года, но чистое позиционирование остается ниже долгосрочного среднего показателя в 70%:

Чистый леверидж хедж-фондов и доля наличных средств взаимных фондов от общих активов

Чистый леверидж хедж-фондов и доля наличных средств взаимных фондов от общих активов

Хедж-фонды продавали американские акции 3-ю неделю подряд:

Потоки средств хедж-фондов в акции по фактору/сектору

Потоки средств хедж-фондов в акции по фактору/сектору

Хедж-фонды продали 7 из 11 секторов, в условном выражении лидировали продажи акций секторов информационных технологий, промышленности и товаров ежедневного спроса, в то время как акции секторов товаров длительного пользования, здравоохранения и энергетики были самыми покупаемыми:

Потоки средств хедж-фондов в акции США по секторам

Потоки средств хедж-фондов в акции США по секторам

Позиции хедж-фондов в акциях сектора финансов США в настоящее время находятся на многолетних минимумах:

Соотношение длинных позиций хедж-фондов в акциях сектора финансов США к коротким позициям

Соотношение длинных позиций хедж-фондов в акциях сектора финансов США к коротким позициям

CTA имеют ассиметрично большую вероятность продажи акций всего мира после покупки на $225 млрд за последний месяц, длинная позиция в настоящее время составляет $92 млрд:

Позиционирование CTA в акции всего мира

Позиционирование CTA в акции всего мира

CTA купили акций США на $93 млрд за 1 месяц, это самая крупная покупка за всю историю. Сейчас у CTA длинные позиции по акциям США на $41 млрд, и асимметрия, похоже, уменьшится в течение следующей недели/месяца:

Позиционирование CTA в акции США и оценки потоков средств CTA в S&P 500 от Goldman Sachs

Позиционирование CTA в акции США и оценки потоков средств CTA в S&P 500 от Goldman Sachs

Хедж-фонды и CTA остаются ключевыми факторами, стоящими за последним ростом цен на золото, а инвесторы в ETF продают золото в рамках этого ралли:

Потоки управляющих капиталом в золото и потоки средств в ETF на золото

Потоки управляющих капиталом в золото и потоки средств в ETF на золото

Ритейл

Клиенты Bank of America были крупными покупателями акций сектора технологий и ETF за последние 4 недели:

Потоки средств клиентов Bank of America

Потоки средств клиентов Bank of America

Индексы

Как акции различных отраслевых групп и факторов реагируют на первое снижение ставки ФРС:

Показатели акций различных отраслевых групп и факторов после первого снижения ставки ФРС

Показатели акций различных отраслевых групп и факторов после первого снижения ставки ФРС

Существует большое расхождение между настроениями инвесторов по поводу фондового рынка и настроениями экономистов по поводу текущей экономической ситуации:

Настроения инвесторов по поводу фондового рынка и настроения экономистов по поводу текущей экономической ситуации

Настроения инвесторов по поводу фондового рынка и настроения экономистов по поводу текущей экономической ситуации

Индекс паники в США представляет собой двухлетний скользящий индикатор по четырем показателям волатильности акций, в настоящее время он находится на уровне ~нуля:

Индекс паники в США

Индекс паники в США

Инвесторы дают компаниям с высокой рентабельностью самую большую премию среди всех факторов акций:

Оценка акций по факторам

Оценка акций по факторам

Аналитики Morgan Stanley рекомендуют дождаться лучшей точки входа позже в этом месяце, чтобы отыграть сезонное ралли акций малой капитализации, а не гнаться за масштабным движением в пятницу, особенно учитывая слабость, которая наблюдается в пересмотре доходов компаний малой капитализации:

Пересмотр доходов компаний Nasdaq 100, S&P 500 и S&P small caр

Пересмотр доходов компаний Nasdaq 100, S&P 500 и S&P small caр

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers