Куда инвестировать в декабре 2023 года?

В Госдуму поступил новый законопроект о том, как определять статус квалифицированных и неквалифицированных инвесторов.

Мы много раз слышали, что пора ужесточать требования к квалификации. Но законопроект, как ни странно, наоборот, упрощает всем жизнь — и квалам, и неквалам, и тем, кто хочет перейти из одного статуса в другой. Если вы неквалифицированный инвестор, то для вас увеличат список инструментов, которые можно покупать после прохождения тестирования. В частности, разрешат покупать облигации с залогами. Неквалам, которые не прошли тесты, сейчас можно совершать сделки со сложными инструментами не более чем на 100 тысяч рублей. Этот порог увеличат до 300 тысяч. Квалифицированным инвесторам тоже сильно упростят жизнь. 1. Для получения статуса можно будет комбинировать требования. Сейчас вы должны проходить минимум по одному критерию, а в будущем их можно будет комбинировать и тем самым снизить требования к самому себе. То есть, мы сейчас по одному критерию или проходим, или нет, а в будущем вы набираете часть требований по одному критерию, часть по другому, часть по третьему — и вуаля, вот вы и квалифицированный! 2.Введут два новых критерия. Это годовой доход и ученая степень. Правда, пока непонятно, какая именно и в чем. Вряд ли вход на рынок упростят кандидату филологии. У всего этого, правда, есть и минусы. ЦБ будет заодно определять минимальную стоимость ликвидного имущества для получения статуса квалифицированного инвестора и документы, которые подтверждают его наличие в собственности инвестора.

Рынок нефти — ОПЕК+ не оправдала надежд?

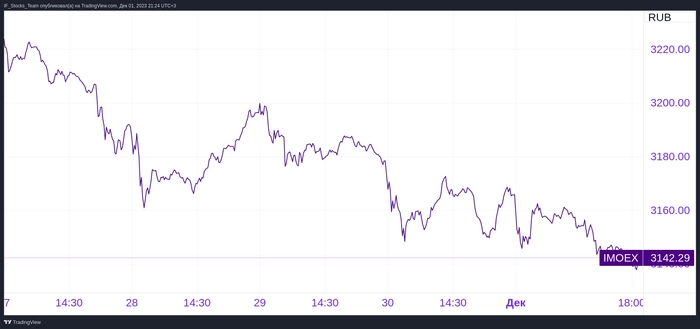

Российский рынок очень нервно ждал встречи ОПЕК+ и по итогам недели ушел вниз.

0,5% прибавила Роснефть на хорошем отчете. Башнефть на правах «дочки» тоже подросла на 1%, Газпромнефть балансирует около нуля, остальные — в красной зоне.

В нефтяном сегменте отечественного рынка правит бал неопределенность. Россия и Саудовская Аравия — главные драйверы сокращения добычи нефти, но все меньше уверенности в том, что остальные поддерживают нас всерьёз.

Африканские страны агрессивно лоббируют право не сокращать добычу вовсе или даже увеличивать, у Ирана, по слухам, активизируются контакты с США по поводу теневой «нефтяной сделки». США не в ОПЕК+, им наши договоренности не указ, они активно наращивают добычу. Венесуэла частично вышла из-под американских санкций и будет наращивать поставки. Гайана — новая страна на карте нефтяного мира — в следующем году хочет выйти на добычу 600 тысяч баррелей в сутки, а к 2027 году добывать 1,2 млн баррелей. С таким наращиванием объемов будущие сокращения рискуют просто потерять эффективность.

На таком фоне дисконт на нефть марки Urals прямо сейчас уже составляет 12,37% сообщает Минфин. Это $9 за бочку.

Эксперты прогнозируют, что скидка может вырасти уже до $12-13 уже в этом году. Причина — пресловутый ценовой потолок. Хотя никто не пытается всерьез его соблюдать, зато пытаются выкрутить нашим продавцам руки: «а почему бы и нет?».

В итоге позитива в моменте просто нет.

И тут внимательный инвестор спросит: а не значит ли это, что пора выкупать просадку? Для многих действительно «значит».

Но есть и ложка меда. Вот Financial Times пишет, что американские чиновники хотят урезать наши нефтегазовые доходы минимум вдвое и собираются ужесточить вторичные санкции.

Но такие заявления дают повод для скепсиса. Кто внимательно следит за нефтянкой, тот помнит, что Джо Байден, когда баллотировался на пост президента, уверял, что будет жёстко вести себя с Саудовской Аравией из-за нарушения прав человека, не позволит шантажировать Америку ценами на нефть и вообще планирует стимулировать энергопереход — и что? Меньше чем через год после избрания Байден поехал в турне на Ближний Восток извиняться и просить дополнительных поставок. Если цены на нефть и так будут низкими, душить никого и так не придется, а вот если высокими, то сокращать поставки — это все равно что стрелять себе в ногу.

А есть ли факторы, которые играют за укрепление цен на нефть и вообще за экспорт? Конечно. И в первую очередь, речь идет про то, что мировые Центральные банки заканчивают циклы повышения ставок. А их снижение — это, в первую и главную очередь, увеличение спроса на нефть.

Роснефть отчиталась и всех раскритиковала

На нефтяном рынке много неопределенности, а скоро будет еще больше. Роснефть и ее «дочки» получили указом Путина эксклюзивное право самим решать, какую информацию раскрывать, а какую нет.

И Башнефть заодно. Причины понятны: поставки нефти из России все больше превращаются в игру в «кошки-мышки» и желание защитить их — понятно.

Единственный, кто сможет контролировать Роснефть — это ЦБ, который активно требовал от эмитентов переходить к максимальному раскрытию информации. Вот Банку России ее и раскроют, а рынкам — нет.

Но ЦБ уже досталось на орехи. Глава Роснефти Игорь Сечин в четвег встретился с Путиным. Перед встречей он раскритиковал вообще всех: правительство за слабую поддержку, Минфин за высокие налоги, а ЦБ за то, что не наладил для капитанов индустрий комфортные трансграничные платежи.

Похоже, крупнейшая нефтяная компания России очень остро переживает внешние события, ей становится все менее комфортно. И это тоже тревожный знак для отрасли. Хотя по отчетности у Роснефти все неплохо: чистая прибыль выросла в 1,8 раза с начала года, EBITDA на 19%, свободный денежный поток — на 50%. Но рынок на позитивную отчетность особо не отреагировал — тоже своеобразный знак.

Рынок: новые компании в индексе Мосбиржи, отчитался Henderson, подрос Магнит, IPO Совкомбанка и Skyeng

На этой неделе рынок окрасился в красный цвет. На кого следует обратить внимание больше, чем на остальных?

Во-первых, в индекс Мосбиржи вошли три бумаги, которые мы хвалили в течение года.

Это Совкомфлот, который зарабатывает в долларах, уверенно растет последние полгода и очень хорошо себя чувствует на фоне проблем нефтяников. Причем они будут зависеть от него все сильнее.

Самолет, который сильнее всех показывает себя среди девелоперов. Это Мечел, который наша платформа ИФ+ называла инвестидеей еще полтора года назад. И это Мосэнерго.

А еще фаворит нашего прошлого экспресс-обзора, Магнит, прибавил по итогам недели 2%. Рынок явно не может определиться с отношением к этой бумаге. С одной стороны, Магнит стоит в очереди на вылет из индекса. И это не очень хорошая новость. Но с другой стороны, в почему он в этой очереди? Да потому, что просто совет директоров не мог собраться. Ну а еще у компании упало количество акций в свободном обращении. Тут Магниту надо определиться: погасить бумаги, которые он выкупил у нерезидентов, или выпустить в обращение? При этом Магнит попал в фавориты аналитиков. БКС включил его в топ-5 акций для реинвестиций, ПСБ Аналитика ожидает жирных дивидендов. Напомним, что и мы в прошлом экспресс-обзоре были настроены к Магниту позитивно.

В акциях Полиметалла продолжаются качели. C 570 рублей бумага сходила вниз до 390, сейчас стоит примерно 480, и наверняка это еще не конец. Пока обмен акциями не завершится, «штормить» будет и дальше.

Сегежа совершила то, что у трейдеров называется «отскок дохлой кошки». АФК Система дала своей же «дочке» займ на 7 млрд рублей на крайне льготных условиях. Это позволило Сегеже выплатить купоны по облигациям, погасить на те же 7 млрд старый выпуск и тут же выпустить новый. Это очень опасная игра для Системы и Сегежи. С одной стороны, конечно, Система пытается ободрить других акционеров тем, что она верит в компанию. Не верили бы — пошли бы ее банкротить или попросили реструктуризацию, а так «даём подышать». С другой, это, вообще-то, свидетельство, что Сегежа дошла до ручки и сама уже карабкаться не может. И никакого другого позитива нет. Цены на продукцию Сегежи все еще очень низкие, общий долг компании составляет 126 млрд, по последней отчетности, так что 7 млрд — это буквально деньги на передышку, не больше. Хватит ли у Системы сил и денег держать Сегежу на плаву — большой вопрос.

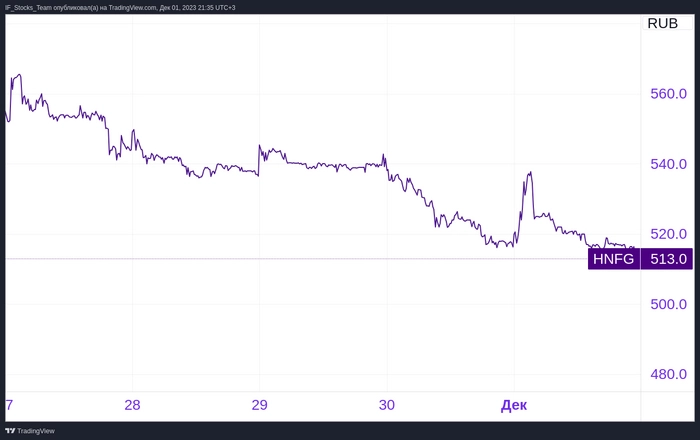

В пятницу отчитался Хендерсон — и отчет у него очень сильный.

Операционная прибыль компании составила почти 3 млрд рублей, рост на 57%. По итогам года прибыль прогнозируется чуть меньше 2,5 млрд рублей. Сопоставимые продажи выросли на 26% по сравнению с аналогичным периодом прошлого года, выручка — на 31%, а валовая прибыль — на 37$. Рынок отреагировал очень вяло, но есть подозрение, что Хендерсон уже близок к уровням, когда его начнут активно откупать.

Не настало ли время откупать просадки? Если у вас были свои таргеты и бумаги близки к ним — можно потихонечку наращивать позиции. Но в целом есть подозрение, что рынок далеко не на дне. Рублю еще есть куда укрепляться, а нефть еще не на минимумах. Поэтому можно подождать, но начать делать «лесенку».

В целом инвестору сейчас важно держать гибкие позиции по кэшу или переходить в валютные инструменты. Для среднесрочников есть привлекательные варианты по замещайкам, для долгосрочных инвесторов открыты вклад и фонды ликвидности. Рынок у нас живет ожиданиями, и одно из главных — это, конечно, IPO Cовкомбанка.

Третий по величине частный банк страны с очень хорошими показателями активно прогревает рынки перед своим выходом на биржу. Чем закончится само IPO, сказать сложно, но банк «подстелил соломки» везде где только можно. С одной стороны — он выходит с большой скидкой к капиталу и в отличной финансовой форме. Оценивает себя со скидкой, без жадности, при этом у банка рентабельность капитала выше 50%, почти кратный рост по небанковским доходам, институциональные инвесторы уже готовы выкупить 50% акций на выходе. Акционеры из капитала банка не выходят, эмиссию банк не проводит, в общем — полный пакет счастья для внешнего инвестора и крайне небольшие риски. Но самое важное — как банк будет развиваться в ближайшие кварталы. Если высокая ставка не помешает ему развиваться быстрее и выше рынка тогда что устойчивый спрос на бумагу — это вопрос времени.

На Мосбирже появится новый сектор

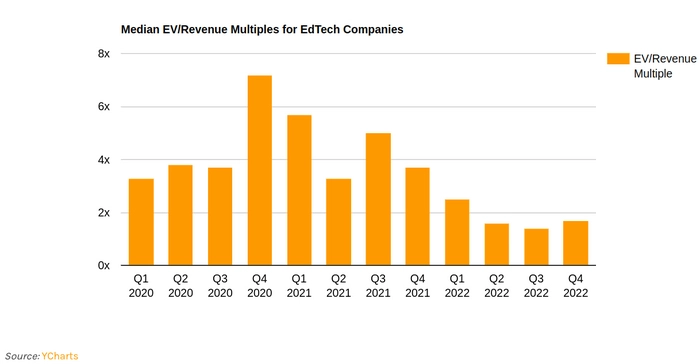

А еще на этой неделе Ведомости рассказали, что на Мосбирже у нас появится еще одна отрасль: эдтех, он же онлайн-образование. Речь идет про Скайэнг, который заодно развивает онлайн-университет Скайпро. Пишут, что капитализация компании составит 40-50 млрд рублей, а привлечь хотят 3-5 млрд. То есть, free float будет 7-10%. Выручка за 9 месяцев составила 9,3 млрд, то есть, компанию оценивают в 3-4 выручки. По меркам глобального EdTech выглядит дороговато.

После ковида мультипликаторы отрасли очень просели, сейчас 2 выручки — это стандарт, а 3-4 — много. С другой стороны, онлайн-образование в России и в мире — это две огромные разницы. На этой неделе Тинькофф рассказал, что онлайн-образование проходит, внимание, каждый второй житель России с высшим образованием и каждый третий трудоустроенный россиянин.

Рынок облигаций: где замещайки? Как ЦБ поддержит рубль

Замещающие облигации — вот тренд этой осени. Должен был быть. Но что-то он пока не наступает. Работать осталось недели две, дальше пойдут корпоративы и присказка «давайте после праздников». А замещающих облигаций пока маловато. На этой неделе два выпуска разместили ГТЛК, разместился Газпром и Нерюнгри Металлик. На рынке ждут Альфа-банк, МКБ, Совкомбанк, ТМК, ЧТПЗ и ХКФ-банк. Все вместе они разместят замещаек меньше чем на $8 млрд. Вопрос: а где все? Есть два объяснения.

1. Компании массово идут в «уклонисты». Одни пытаются договориться с держателями еврооблигаций: «давайте мы вам как-нибудь заплатим напрямую». Другие решили проигнорировать указ президента, потому что санкций за его нарушение пока все равно нет.

2. Выпуск замещаек — процедура технически сложная. Идет долго, очнулись поздно. Так что размещать их будут прямо в сезон распродаж. Так что, видимо, на рынок замещаек надо смотреть уже сейчас. Рубль, кажется, опять поддержат. В следующем году ЦБ планирует продать валюты почти на 3 трлн рублей — это равно сумме трат и инвестиций, которые были выделены из Фонда национального благосостояния.

Все дело в том, что, по действующим правилам, ЦБ одновременно должен покупать валюту, если нефтегазовые доходы выше плана, и продавать ее, если ФНБ тратит деньги. Последняя операция называется «зеркалирование».

Спасибо за внимание! Подписывайтесь на наши ресурсы и получайте аналитику первыми ;)

IF Stocks – оперативная аналитика от команды InvestFuture

IF Bonds – крупнейший канал про облигации в РФ

Harry_Potter04 декабря 2023, 16:19Госдура это бешеный принтер, за что этим пидорам платят совершенно непонятно. А со всякими квалами и неквалами они просто задолбали, неужели все остальные проблемы в стране уже решены. Кто защитит частных инвесторов от таких «защитников»?+5

Harry_Potter04 декабря 2023, 16:19Госдура это бешеный принтер, за что этим пидорам платят совершенно непонятно. А со всякими квалами и неквалами они просто задолбали, неужели все остальные проблемы в стране уже решены. Кто защитит частных инвесторов от таких «защитников»?+5 igor1204 декабря 2023, 16:55Пока всех их вместе с цб не отправят на лесоповал — так и будем болтаться как дерьмо в проруби )+3

igor1204 декабря 2023, 16:55Пока всех их вместе с цб не отправят на лесоповал — так и будем болтаться как дерьмо в проруби )+3 Среднеброд04 декабря 2023, 23:14Какие квалы… Пусть сначала снег в Питере уберут...+1

Среднеброд04 декабря 2023, 23:14Какие квалы… Пусть сначала снег в Питере уберут...+1 Арбитраж05 декабря 2023, 06:34Хотите помочь-не лезьте!+1

Арбитраж05 декабря 2023, 06:34Хотите помочь-не лезьте!+1