Финансовые результаты Роснефти за III кв. 2023 г. Прогноз дивидендов

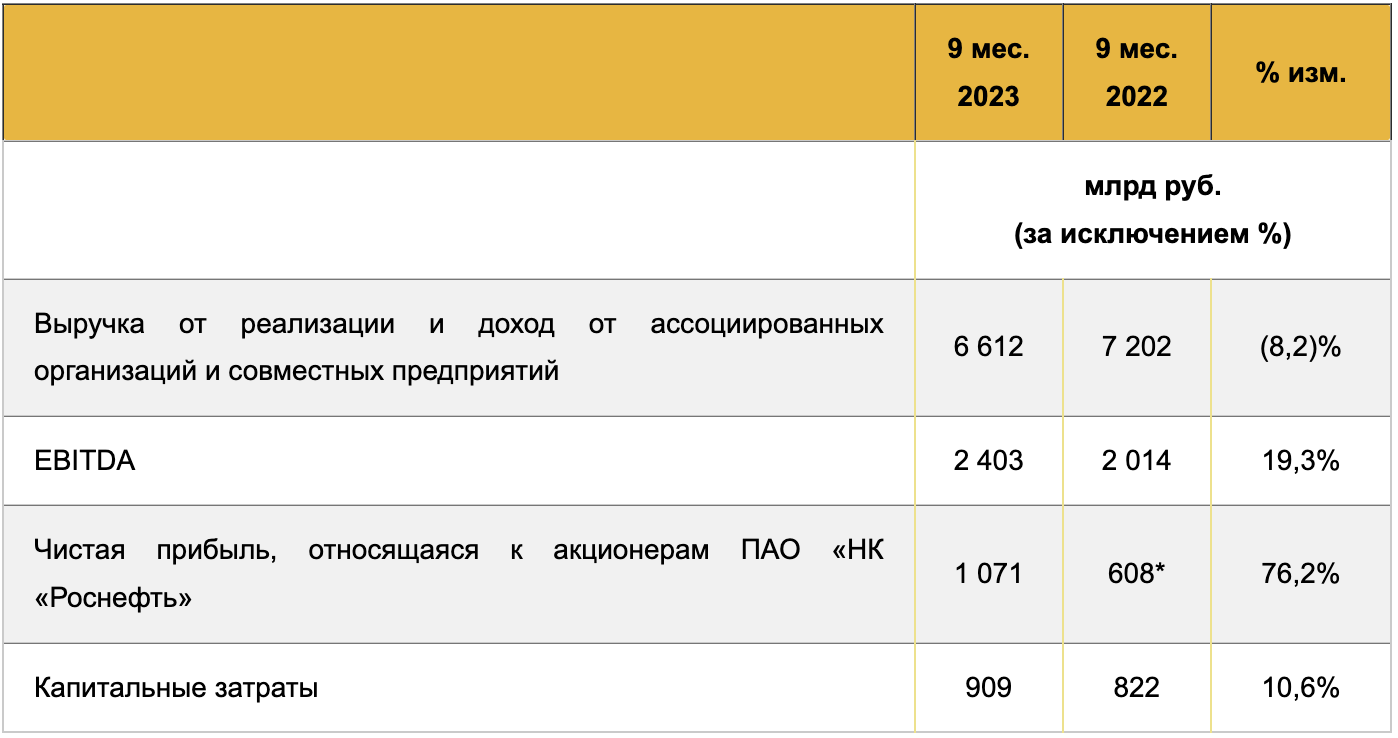

— Выручка: 2732 млрд руб. (+34% г/г)

— EBITDA: 1002 млрд руб. (+86% г/г)

— Чистая прибыль: 467 млрд руб. (рост в 2,6 раз г/г)

Компания опубликовала ожидаемо сильные финансовые результаты на фоне на фоне высоких цен на нефть и девальвации рубля в июле-сентябре 2023 г. Повышение эффективности и контроль над расходами, включая снижение общехозяйственных и административных затрат и сохранение лидирующих позиций по удельным расходам на добычу, привели к росту EBITDA.

Рекордные показатели были бы куда выше, если бы не высокая ключевая ставка ЦБ РФ. Она оказала влияние на финансовые показатели за 9 мес. 2023 г., процентные расходы выросли на 15%, а отложенный эффект решений ЦБ РФ по ключевой ставке увеличит его в предстоящие периоды.

Поэтому IV кв. 2023 г. будет не такими высокими, как в отчётном периоде. От части, эффект от роста ставки нивелирует топливный демпфер, который восстановили в полном размере. Напомним, с 1 сентября было снижение коэффициента демпфера в 2 раза.

Таким образом, Роснефть по нашим оценкам за 2023 г. может выплатить дивиденды в диапазоне 65-70 руб. Потенциальная дивидендная доходность составляет около 11%. Кроме этого, ранее совет директоров рекомендовал промежуточные дивиденды 30,77 руб. за I пол. 2023 г., которые выплатит в I кв. 2024 г.

Также, нужно не забывать про долгосрочный драйвер — это проект «Восток Ойл», предусматривающего добычу 100 млн тонн нефти в год. Завершение работ и ввод в эксплуатацию 1-ого этапа мощностью 30 млн тонн запланирован уже на следующий год. 2-й пусковой этап мощностью 20 млн тонн будет завершен к 2027 г. и последний — к 2030 г. Поэтому акции Роснефти хорошо подходят в долгосрочный портфель, если будет коррекция в ближайшее время — это будет хорошая возможность.

С уважением, команда аналитического сервиса Finrange!