⚡️ Норникель $GMKN — заходит с козырей, но поддержит ли это акции?

Норильский никель — лидер горно-металлургической промышленности России, крупнейший мировой производитель цветных и драгоценных металлов. Бизнес диверсифицирован не только по добыче широкого спектра ископаемых, но и по видам деятельности.

Производственные процессы ведутся на трех основных площадках: Таймыре, Кольском полуострове, Быстринском горно-обогатительном комбинате. Вся продукция уходит на экспорт, только 8% остается на внутреннем рынке.

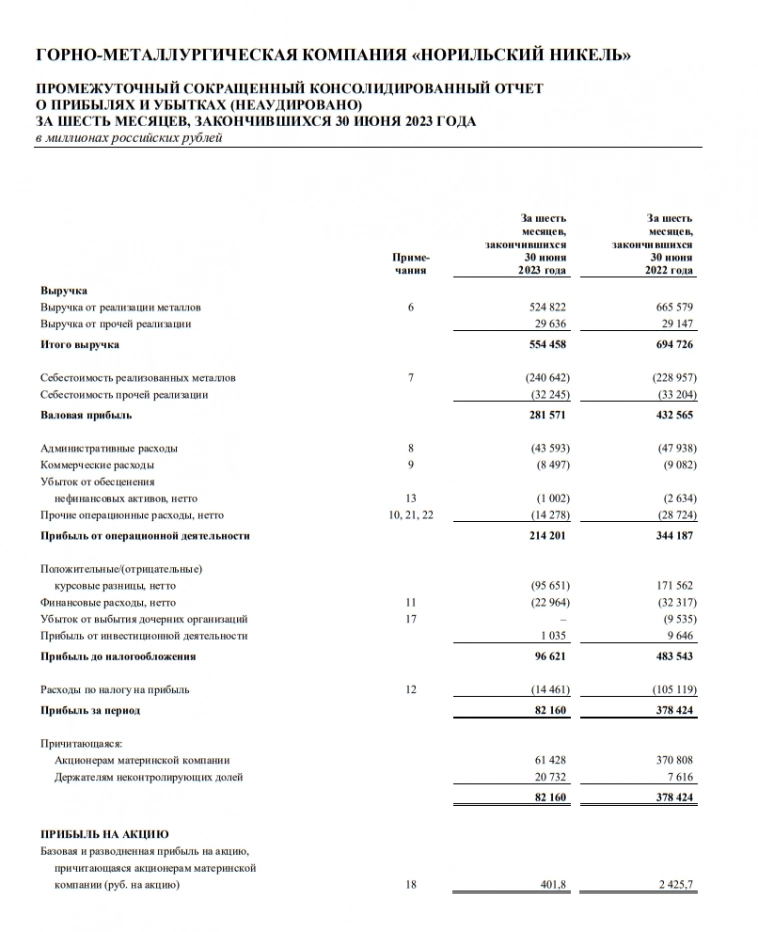

Финансовый отчет по МСФО за первое полугодие 2023 года:

– Выручка: $7.2 млрд, -20% (г/г)

– EBITDA: $3.4 млрд, -30% (г/г)

– рентабельность EBITDA: 47% (против 53% годом ранее)

– Чистая прибыль: $1.1 млрд, -79% (г/г)

– Операционные расходы: $2.7 млрд, -12%(г/г)

– Свободный денежный поток (FCF): $1.3 млрд, +28% (г/г)

– Чистый долг: $9.1 млрд, -8%(г/г)

– Чистый долг/EBITDA:1.2х

Причина снижения выручки и чистой прибыли — падение мировых цен на металлы и избыточное предложение на рынке. На чистую прибыль еще повлияла переоценка курсовых разниц: в итоге неденежные убытки составили $1,23 млрд. Несмотря на снижение EBITDA, рентабельность по этому показателю осталась на высоком уровне.

Поставки на западные рынки с 52% упали до 25%, но одновременно выросли на азиатские, с 27% до 49%.

Из позитивных моментов можно выделить — уменьшение чистого долга, а также рост FCF за счет оптимизации операционной эффективности и снижения CAPEX. Основные капзатраты компания уже сделала, это высвободит часть свободного денежного потока, который влияет в том числе и на дивидендную базу.

По операционным результатам за 9 месяцев текущего года:

– никель: -9%, медь: — 4% — снижение в связи с проведением ремонтных работ и профилактикой оборудования

– палладий +1%, платина +7% — рост за счет использования в производстве богатого сырья с рудника Октябрьский

Результаты можно оценить как нейтральные. Идет модернизация производства, проводятся пусконаладочные работы оборудования из дружественных стран. Кроме этого компания выпустила тестовую партию никеля высокого качества, что должно заинтересовать новых потребителей.

Дивиденды

Дивполитика, принятая ранее Интерросом и Русалом (двумя крупнейшими акционерами Норникеля), перестала действовать. С этого года компания выплачивает дивиденды от свободного денежного потока, а не от EBITDA.

Дивидендная доходность 5.3%, что выше средней по сектору 1.77%. Выплаты стабильны на протяжении семи лет, за этот период рост был два раза.

3 ноября СД принял решение о выплате дивидендов за 9 месяцев 2023 года в размере ₽915.33 на одну акцию, ДД~5.1%. Последний день покупки — 24 декабря.

Акции

Акции Норникеля коррелируют с котировками на основные металлы (никель, медь, платиноиды) с поправкой на курс рубля. С мая 2021 года бумаги потеряли более 30% от исторических максимумов, с сентября 2022 года начался рост, за год +14.88%.

На сегодняшний день Норникель сохраняет свою привлекательность, остается качественным активом, фундаментально сильным. Если не случится форс-мажор, базовый сценарий предполагает рост котировок.

Мультипликаторы

Показатели: компания/ сектор/ рынок

– P/E: 24.9/ 22.39/ 15.69

– P/S: 2.51/3.77/ 2.52

– EV/EBITDA: 6.75/ 26.75/ 6.88

По мультипликаторам Норникель сейчас дешевле мировых конкурентов, отставание в акциях на уровнях ~ 40%.

Аргументы за

1. Стратегия компании. К 2030 году планируется увеличить добычу никеля и меди на 20-30%, платиноидов — на 40-50%.

2. Рентабельность. Отечественная металлургия по себестоимости выглядят лучше западных конкурентов, не имеющих доступа к дешевому сырью и энергии.

3. Обязательства. У Норникеля относительно невысокая долговая нагрузка в секторе и низкие налоговые отчисления, если сравнивать с нефтегазовым сегментом. Нельзя не отметить оптимизацию кредитного портфеля в условиях изменения долгового рынка — финансовой устойчивости компании ничего не угрожает.

4. Сплит. Совет директоров рекомендовал принять решение о дроблении акций с коэффициентом 1/100, значит, покупать бумаги Норникеля смогут розничные инвесторы с небольшими портфелями.

5. Девальвация рубля. Слабый рубль поддерживает бизнес компании — благодаря увеличению рублевой выручки рентабельность экспорта положительна.

6. Перестройка логистики. Азиатский рынок помог частично компенсировать снижение мировых цен на металлы. Также выросла доля российских потребителей металлопродукции в строительном секторе, ВПК, автопроме, машиностроении.

7. Электромобили. Норникель — бенефициар этого направления. Спрос на цветные металлы может поддержать развитие чистой энергетики и электромобилей. По прогнозам к концу десятилетия потребность никеля со стороны производителей батарей для электрокаров может вырасти до 1000 тыс. тонн.

8. Цифровые финансовые активы (ЦФА). В компании принята программа «Цифровой инвестор». Около 50 тысяч сотрудников до конца года получат ЦФА с привязкой к стоимости акций и дивидендам.

Риски

1. Рецессия — главный враг металлургической отрасли. Мировые цены на медь и сталь снизились, на цветные металлы откатились к началу 2021 года. На рынках наблюдается спад спроса на продукцию в высокотехнологичных отраслях развитых экономик (США, ЕС, Японии, Южной Кореи). Китай восстанавливается медленнее, чем ожидалось. В Поднебесной остаются проблемы в секторе недвижимости.

2. Санкции пока не введены против Норникеля. Ограничения со стороны Великобритании коснулись ключевого акционера Владимира Потанина. Однако риски блокировок отрасли ненулевые.

3. Часть проектов, где использовалась западная техника предстоит оснастить оборудованием из дружественных стран, что сдвигает сроки реализации инвестпрограмм, в том числе связанных с зеленой повесткой.

4. Дивидендная политика утратила актуальность с 1 января 2023 года, когда истекло действие соглашения между основными акционерами (Потаниным и Дерипаска). Есть риск корпоративного конфликта, который может негативно отразиться на капитализации GMKN.

5. Уплата налога на сверхприбыль снизит денежные потоки компании в IV кв, что приведет к сокращению расходов на инвестпрограммы на 20-25% и снижению дивидендной базы.

Среднесрочный прогноз

Есть хороший выход из диапазона 15800 — 17200 и два варианта работы:

Первый – ждём ретест к промежуточному уровню 16300, стоп 2,5 — 3,5%;

Второй – ждём как под уровнем 17500 сформируется проторговка, затем импульсный выход наверх и на ретесте будем искать точку входа. Уровень для ретеста и размер стопа определим после того как это событие произойдет, заранее в позицию лезть не стоит.

Первой, основной целью движения в обоих случаях будет зона 19400, затем 24000.

Нет, это не значит что после ретеста мы полетим к обозначенным целям – это ориентир для движения.

Резюме

Норильский никель продолжает активно встраиваться в новую парадигму мировой экономики. Отсутствие ограничений позволяет экспортировать металлы по всему миру. Компания активно адаптируется и развиваться, несмотря на сложности.

Норникель генерит неплохие денежные потоки, контролирует затраты, выстраивает новые логистические цепочки, снижает обязательства.

Важно понимать, что для инвестора на рынке РФ это единственная возможность инвестирования в цветные и драгоценные металлы.

Учитывая последнюю операционную отчетность, рост бумаг в перспективе может быть осложнен рядом факторов как в самой компании, так и в индустрии цветных металлов.

Тем не менее даже при всем негативе финпоказатетей у компании сохраняется долгосрочный потенциал роста.

*не является ИИР

👍 Если было полезно, поставьте, пожалуйста, лайк)

👉 Обязательно подписывайтесь на мой Telegram-канал «Инвестиций ИСТ» определенной информации нет в открытом доступе.