09 января 2013, 22:49

Ежедневный обзор по опционам на фьючерс РТС. (09.01.2013).

Добрый вечер, уважаемые смартлабовцы!

В рамках продолжения программы «самоорганизации при работе на дому» ( оказывается такая штука очень необходима, когда сверху некому пинать :) ), а также в рамках самообразования по опционам и началам финансового инжиниринга, решил ввести свою ежедневную рубрику на смартлабе, в которой буду писать мысли по тому, что происходит на рынке опционов на фьючерс РТС. Надо потихоньку привыкать к цифрам, которых на этом рынке очень много.

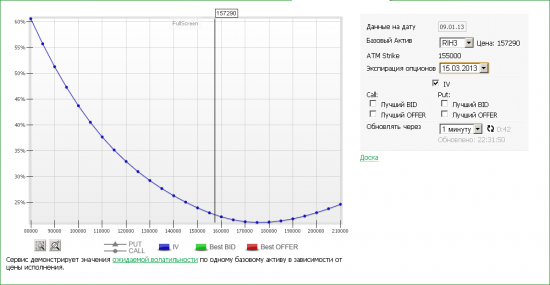

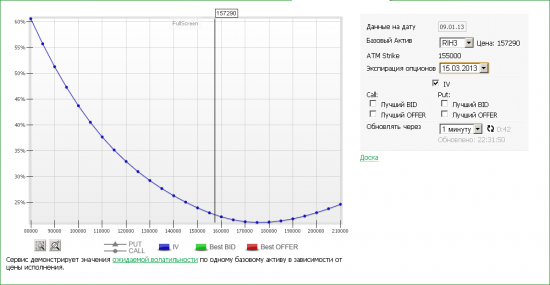

Подразумеваемая волатильность продолжает держаться на крайне низких уровнях, и у этого опционного (с 15 по 15) месяца есть все шансы оказаться рекордным за последние 6 лет.Для тех, кто не в курсе, за последние 6 лет не было ни разу, чтобы за опционный месяц рынок прошел бы меньше 2х страйков от минимума до максимума, а месяцев с амплитудой меньше 3х страйков всего 8.5% от общего числа. 155 и 160 опционы января можно на текущий момент купить по волатильности ниже 20 за штуку.

По итогам сегодняшнего дня пут/колл ратио по опционам на фьючерс РТС составил 1.67, что означает, что оборот по опционам пут превысил оборот по опционам колл в 1.67 раза. Общий оборот за день, соответственно чуть больше 7ми миллиардов рублей.

Исходя из опционного рынка можно сделать предположение, что обвала или страшного «армагеддона» который прогнозируют многие из аналитиков и трейдеров в первом квартале не планируется. Улыбка волатильности остается сильно перекошенной влево, что означает сильный спрос на путы, особенно хорошо это заметно в мартовских опционах.

Смысл вышесказанного в том, что дорогие путы говорят о наличии высокого спроса, в то же время снижение волы по коллам в сторону 180го страйка говорит о высоком предложении коллов. Кто анализировал кризисные явления и медвежьи рынки с лёгкостью может сказать, что когда все застрахованы от падения, то падения не происходит. В то же время стратегия продажи «покрытых коллов», и «непокрытых» тоже за последние пару лет могла принести неплохую прибыль.

В связи с вышесказанным, в этом году я планирую работать от продажи по квартальным опционам пут, периодически хеджируясь короткими месячными опционами. (Удивительно, но сегодня увидел подтверждение своим мыслям в посте коллеги пару часов назад, который тоже решил продать календарный спрэд). По рынку, соответственно, прогноз «НЕ УПАДЕМ». Если бы был уверен в росте, тогда попробовал бы порекомендовать что-то вроде обратного колл-спреда (продажа 160х март, покупка на ту же сумму денег 170-175 март), но пока по этому поводу меня гложут некоторые сомнения.

P.S. Всех тех, кто разбирается в опционах и не разбирается, пишите побольше вопросов и критики в комментарии, думаю, за полгодика мы сможем научиться друг у друга уму-разуму в этой сложной области финансового рынка.

P.P.S. Уважаемые коллеги, если кто знает, возможно, где-то есть посчитанный колл-пут ратио по опционам на стоки и на фьючерс РТС в красивой графической форме. Если есть, бросьте ссылку в комментарии.

В рамках продолжения программы «самоорганизации при работе на дому» ( оказывается такая штука очень необходима, когда сверху некому пинать :) ), а также в рамках самообразования по опционам и началам финансового инжиниринга, решил ввести свою ежедневную рубрику на смартлабе, в которой буду писать мысли по тому, что происходит на рынке опционов на фьючерс РТС. Надо потихоньку привыкать к цифрам, которых на этом рынке очень много.

Подразумеваемая волатильность продолжает держаться на крайне низких уровнях, и у этого опционного (с 15 по 15) месяца есть все шансы оказаться рекордным за последние 6 лет.Для тех, кто не в курсе, за последние 6 лет не было ни разу, чтобы за опционный месяц рынок прошел бы меньше 2х страйков от минимума до максимума, а месяцев с амплитудой меньше 3х страйков всего 8.5% от общего числа. 155 и 160 опционы января можно на текущий момент купить по волатильности ниже 20 за штуку.

По итогам сегодняшнего дня пут/колл ратио по опционам на фьючерс РТС составил 1.67, что означает, что оборот по опционам пут превысил оборот по опционам колл в 1.67 раза. Общий оборот за день, соответственно чуть больше 7ми миллиардов рублей.

Исходя из опционного рынка можно сделать предположение, что обвала или страшного «армагеддона» который прогнозируют многие из аналитиков и трейдеров в первом квартале не планируется. Улыбка волатильности остается сильно перекошенной влево, что означает сильный спрос на путы, особенно хорошо это заметно в мартовских опционах.

Смысл вышесказанного в том, что дорогие путы говорят о наличии высокого спроса, в то же время снижение волы по коллам в сторону 180го страйка говорит о высоком предложении коллов. Кто анализировал кризисные явления и медвежьи рынки с лёгкостью может сказать, что когда все застрахованы от падения, то падения не происходит. В то же время стратегия продажи «покрытых коллов», и «непокрытых» тоже за последние пару лет могла принести неплохую прибыль.

В связи с вышесказанным, в этом году я планирую работать от продажи по квартальным опционам пут, периодически хеджируясь короткими месячными опционами. (Удивительно, но сегодня увидел подтверждение своим мыслям в посте коллеги пару часов назад, который тоже решил продать календарный спрэд). По рынку, соответственно, прогноз «НЕ УПАДЕМ». Если бы был уверен в росте, тогда попробовал бы порекомендовать что-то вроде обратного колл-спреда (продажа 160х март, покупка на ту же сумму денег 170-175 март), но пока по этому поводу меня гложут некоторые сомнения.

P.S. Всех тех, кто разбирается в опционах и не разбирается, пишите побольше вопросов и критики в комментарии, думаю, за полгодика мы сможем научиться друг у друга уму-разуму в этой сложной области финансового рынка.

P.P.S. Уважаемые коллеги, если кто знает, возможно, где-то есть посчитанный колл-пут ратио по опционам на стоки и на фьючерс РТС в красивой графической форме. Если есть, бросьте ссылку в комментарии.

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

04:30

если осилите в ежедневном режиме)

+4, такой почин только похвалы достоин…

правда, я вот уже 5 лет этим делом в ежедневном режиме занимаюсь в своей электронной книге в Экселе, иной раз кажется, что Сизифу камешек туда-сюда полегче катать было)

и сказала кроха:

— Фьючерс, папа, — ХОРОШО!

… опционы — ПЛОХО !!!» (с)

:)))…

robotrade.org/options/payoff/?f=RTS-3.13&d=15-03-13