Макро-сентимент в графиках | ChartPack #53 (24.11.2023)

Генеральный директор Binance ушел в отставку:

Крупнейшая мировая криптобиржа признает нарушения и согласится выплатить штрафы в размере 4,3 миллиарда долларов. WSJ

Крупнейшая мировая криптобиржа признает нарушения и согласится выплатить штрафы в размере 4,3 миллиарда долларов. WSJ

Новость привела к резкому падению Binance Coin (BNB), отменив большую часть роста за последний месяц по отношению к доллару. Технически, Binance Coin всё еще не перепродан:

Binance Coin/USD

Binance Coin/USD

Макро

Протокол заседания FOMC: При обсуждении перспектив политики участники продолжали считать, что крайне важно, чтобы денежно-кредитная политика оставалась достаточно ограничительной, чтобы со временем вернуть инфляцию к целевому показателю в 2%. Все участники согласились с тем, что политические решения на каждом заседании будут по-прежнему основываться на совокупности поступающей информации и ее последствиях для экономических перспектив, а также на балансе рисков.

Сейчас больше центральных банков сокращают, чем повышают ставки, что происходит впервые с 2021 года:

Повышения и сокращения ставок центральных банков

Повышения и сокращения ставок центральных банков

Инфляционные ожидания на год вперёд выросли до 7-месячного максимума (4,5%), в то время как ожидания инфляции на пять лет вперёд остались на самом высоком уровне (3,2%) с 2011 года:

Инфляционные ожидания на 1 год и 5 лет вперёд

Инфляционные ожидания на 1 год и 5 лет вперёд

Индекс заказов товаров длительного пользования упал на -5,4% м/м в октябре (консенсус -3,1%), что стало вторым по величине падением с апреля 2020 года:

Индекс заказов товаров длительного пользования

Индекс заказов товаров длительного пользования

Стоимость заимствований (процентные расходы/долг) для компаний индекса S&P 500 за последний год выросла на 62 б.п., что является крупнейшим годовым приростом почти за два десятилетия:

Стоимость заимствований для компаний индекса S&P 500

Стоимость заимствований для компаний индекса S&P 500

Индекс потребительских настроений вырос больше, чем ожидалось, до 61,3 (60,4 ранее), но остаётся на самом низком уровне с мая:

Индекс потребительских настроений

Индекс потребительских настроений

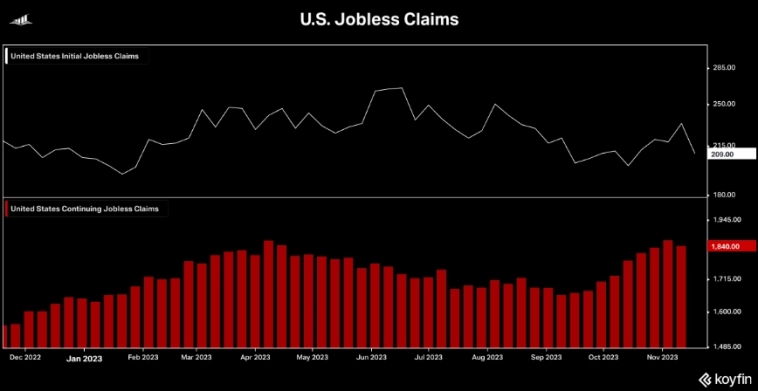

Заявки на пособие по безработице указывают на устойчивость рынка труда. Число первоначальных заявок резко сократилось, упав с 233 тыс. до 209 тыс. (консенсус 225 тыс.), в то время как количество продолжающихся заявок сократилось впервые за 9 недель:

Первоначальные и продолжающиеся заявки на пособие по безработице

Первоначальные и продолжающиеся заявки на пособие по безработице

Рынок жилья

Средний ежемесячный платеж по ипотеке за последний месяц снизился более чем на 100 долларов, поскольку ставки снизились с 8% до 7,3%:

Cредние ежемесячные платежи по ипотеке

Cредние ежемесячные платежи по ипотеке

Снижение ставок по ипотеке привело к самому резкому росту числа заявок на ипотеку (3-й еженедельный рост подряд) за последние 2 месяца, но спрос остается на исторически низком уровне:

Индекс заявок на ипотеку от MBA

Индекс заявок на ипотеку от MBA

Что делают другие?

Один из крупнейших ETF на нефть продемонстрировал крупнейший ежедневный отток средств ($225млн) с декабря 2016 года:

Инвесторы вкладывают средства в фонды корпоративных облигаций США самыми быстрыми темпами более чем за три года, сигнализируя о растущем аппетите к рискованным активам, поскольку рынки считают, что прошёл пик учётных ставок:

Потоки средств в фонды корпоративных облигаций США

Потоки средств в фонды корпоративных облигаций США

Данные по опционам показывают, что позиции по доллару США (DXY) являются короткими, в то время как данные с фьючерсного рынка указывают на нейтральные позиции по доллару США:

Позиционирование по доллару США, опционы и фьючерсы

Позиционирование по доллару США, опционы и фьючерсы

Институциональные инвесторы

Управляющие активами рекомендуют снизить долю акций и увеличить долю облигаций в портфелях:

Усреднённые рекомендации по доле акций и облигаций в портфелях для инвесторов от управляющих активами

Усреднённые рекомендации по доле акций и облигаций в портфелях для инвесторов от управляющих активами

CTA увеличили долю золота и серебра, но снизили долю нефти в портфелях:

Позиционирование CTA в золото и серебро

Позиционирование CTA в золото и серебро

Позиционирование CTA в нефть

Позиционирование CTA в нефть

Позиционирование CTA во фьючерсы на акции США остаётся положительным, причем CTA отдают большее предпочтение Nasdaq, чем S&P 500:

Позиционирование CTA во фьючерсы на S&P 500 и Nasdaq

Позиционирование CTA во фьючерсы на S&P 500 и Nasdaq

Ритейл

Клиенты Bank of America покупали облигации муниципалитетов, акции Японии, акции США сектора энергетики, фактора стоимости и акции США, выплачивающие дивиденды. Доля акций в портфелях клиентов Bank of America составляет 59%:

Потоки средств и позиционирование в акциях клиентов Bank of America

Потоки средств и позиционирование в акциях клиентов Bank of America

Команда JPM по стратегии деривативов отмечает: «Розничные инвесторы купили акций на прошлой неделе на сумму +$4,8 млрд, что на 2,3 стандартных отклонения выше среднего показателя за последние 12 месяцев и является самым высоким недельным притоком, зафиксированным с апреля 2022 года:

Потоки средств ритейл инвесторов в акции

Потоки средств ритейл инвесторов в акции

Индексы

Премия за риск по акциям для S&P 500 (средняя доходность индекса за 12 месяцев против доходности 10-летних облигаций США) близка к нулю, что делает акции такими же дорогими, какими они были по сравнению с облигациями с 2002 года:

Премия за риск по акциям и отношение стоимости акций к стоимости облигаций

Премия за риск по акциям и отношение стоимости акций к стоимости облигаций

Рост индекса S&P 500 за последние несколько недель был впечатляющим: процент акций, торгующихся выше своей 50-дневной скользящей средней (широта индекса), вырос с 10% до 72%:

S&P 500 и широта индекса

S&P 500 и широта индекса

Распределение оценок для отдельных акций индекса Russell 2000 уже находится на уровнях, соответствующих „дну медвежьего рынка“ мягкой посадки:

Распределение оценок P/E для отдельных акций индекса Russell 2000 в годы мягкой посадки

Распределение оценок P/E для отдельных акций индекса Russell 2000 в годы мягкой посадки

EPS

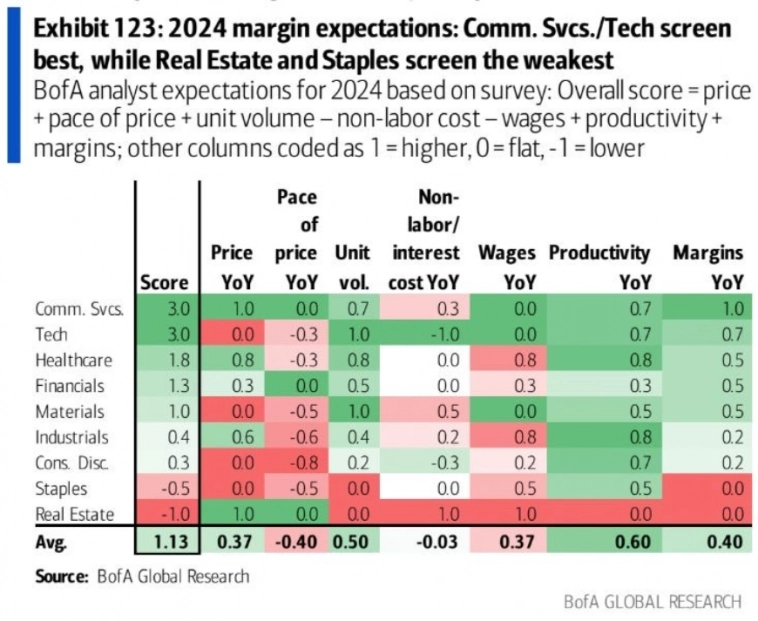

Аналитики Bank of America ожидают, что в 2024 году наибольшую прибыль получат компании секторов коммуникаций и технологий, а наименьшую — в сфере недвижимости и товаров ежедневного спроса:

Модель оценки прибыли секторов компаний S&P 500 на 2024 год от Bank of America

Модель оценки прибыли секторов компаний S&P 500 на 2024 год от Bank of America

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале „Антон Клевцов“: t.me/traderanswers

Потоки средств в ETF USO

Потоки средств в ETF USO