«МСБ-Лизинг» 5 лет на Московской бирже

Ровно 5 лет назад, 21 ноября 2018 года, на Московской бирже стартовала первая эмиссия «МСБ-Лизинг». Рассказываем, что подтолкнуло нас к этому решению и насколько новая стратегия фондирования повлияла на наш бизнес.

Что было до активной эмиссионной деятельности «МСБ-Лизинг»

- 2004…

в самом начале «МСБ-Лизинг» работал как региональная лизинговая компания. Бизнес, как правило, ограничивался географией ЮФО.

- 2006…

мы получили первый опыт выпуска ценный бумаг — это были внебиржевые облигации.

- 2008…

стали привлекать банковское фондирование от крупных игроков. Постепенно в числе наших партнеров появились Сбербанк, МСП Банк, Банк Российский капитал (ДОМ.РФ), Банк Зенит, Альфа-банк и пр.

Почему мы стали привлекать фондирование на Московской бирже

Банковское финансирование позволяло нам развиваться с одной стороны, но накладывало массу ограничений с другой.

Нам потребовалось больше свободы для роста и конкуренции на рынке. Мы понимали, что есть нишевые запросы (например, вагоны), которые на тот момент не покрывались банковским фондированием.

Облигационное фондирование значительно расширяет возможности лизинга. Не случайно сегодня лизинговый сектор является одним из ведущих на рынке ВДО. Но 2018 году этот тренд только формировался. «МСБ-Лизинг» был среди первых лизинговых компаний, вышедших на Биржу.

Информация о всех реализованных выпусках «МСБ-Лизинг» на нашем сайте, в разделе «Инвесторам»

Как биржевое фондирование повлияло на бизнес «МСБ-Лизинг»

Расширение продуктовой линейки

Сегодня «МСБ-Лизинг» работает без ограничений, которые накладывает банковское финансирование.Мы можем гибко отвечать на запросы рынка и формировать конкурентные предложения.

Повышение лояльности банковских партнеров

Успешная эмиссионная деятельность положительно влияет на диалог с финансовыми институтами и способствует привлечению новых банков.

Развитие географии

За пять лет мы расширили свой бизнес до масштабов всей страны.

Существенно возросли как количественные, так и качественные показатели компании. Портфель вырос с 1 до 3 млдр рублей. Мы получили кредитный рейтинг BBB- со стабильным прогнозом. А в ноябре 2023 Московская биржа включила все облигации ООО «МСБ-Лизинг» в Сектор роста.

Что будет дальше

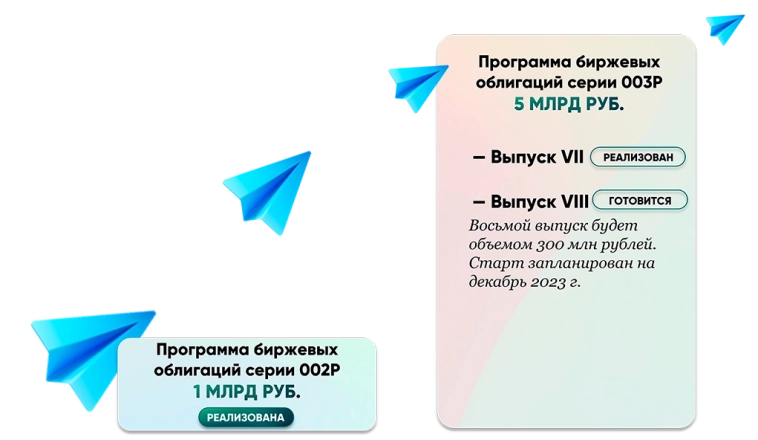

В 2023 году мы начали реализовывать эмиссии уже в рамках второй программы биржевых облигаций (серии 003P). Она больше первой (002Р) в пять раз.

Канал для инвесторов @msbleasing