01 ноября 2023, 13:17

Рынок угля - отраслевой обзор

Экспорт угля остается ключевым направлением для угольной отрасли России. По итогам 2022 года за рубеж было поставлено больше половины добытого в стране угля. Российские угольщики из-за санкций Евросоюза вынуждены были искать новые рынки сбыта вместо наиболее маржинального и емкого европейского.

В этом обзоре посмотрим:

● как обстоит ситуация на мировых рынках отрасли;

● что происходит с угольным сектором, в России;

● как дела у публичных компаний из сектора.

Кратко

● Мировой рынок угля будет сокращаться, так как Китай и Индия могут выйти на самообеспечение.

● Российский экспорт на горизонте до 2050 г. не сможет восстановиться до уровня 2021–2022 гг. Ключевыми рынками для России будут Индия, Турция, и страны ЮВА.

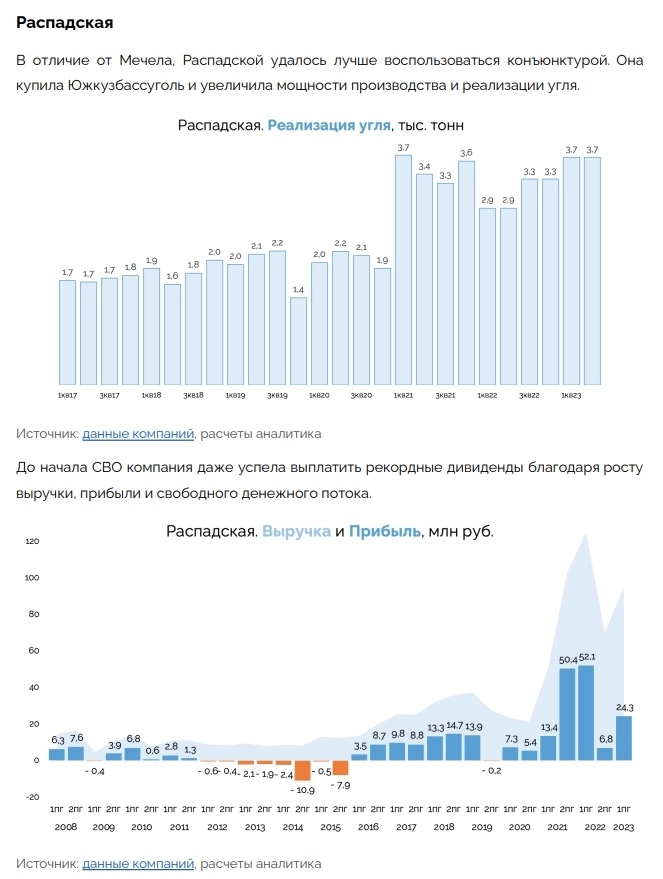

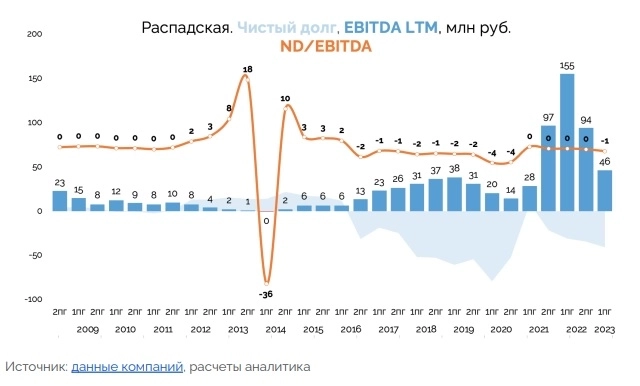

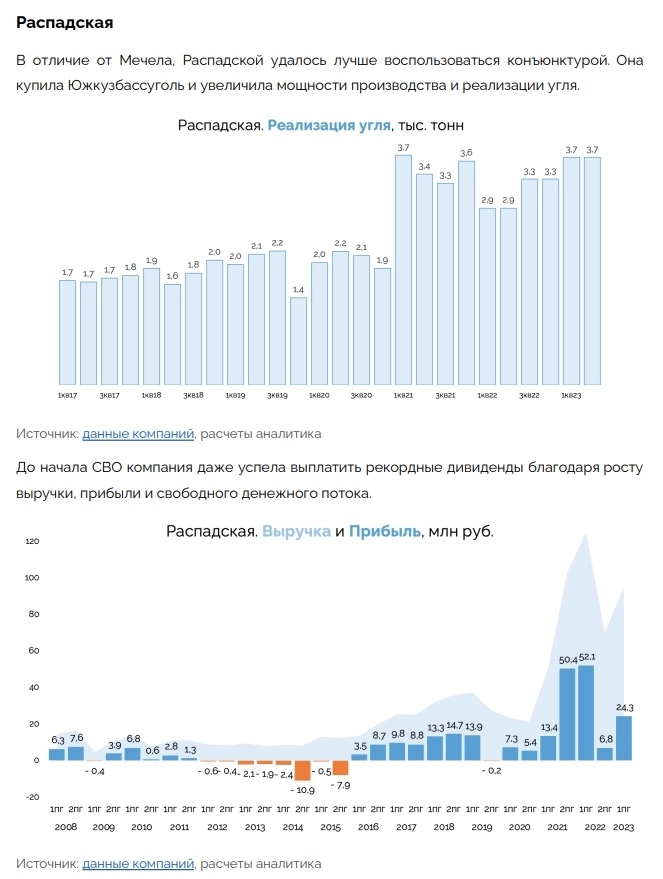

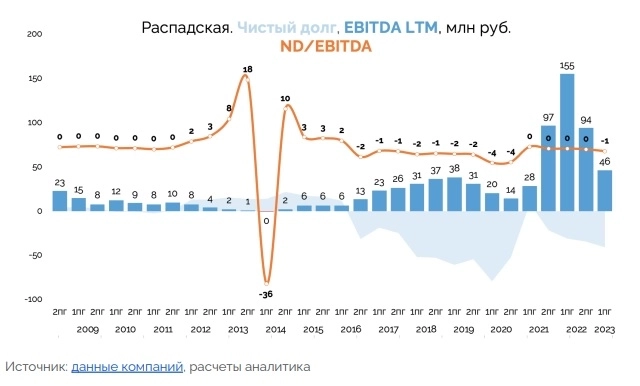

● У двух главных российский компаний ситуация разная. Распадская вошла в новый экономический цикл без долга, нарастив производство. Однако до редомициляции материнской EVRAZ plc акционерам не стоит ждать дивидендов. В период дивидендной паузы менеджмент может вернуться на рынок M&A, поглотив более мелкие компании.

● Мечел погасил часть долга в 2021-22 гг., однако неблагоприятная конъюнктура конца 2022 года сыграла не на руку компании. Поэтому Мечел снова наращивает долг. Позитив — рост затрат на инвестиционную программу, чтобы стабилизировать добычу и реализацию угля в будущем.

Потребители угля

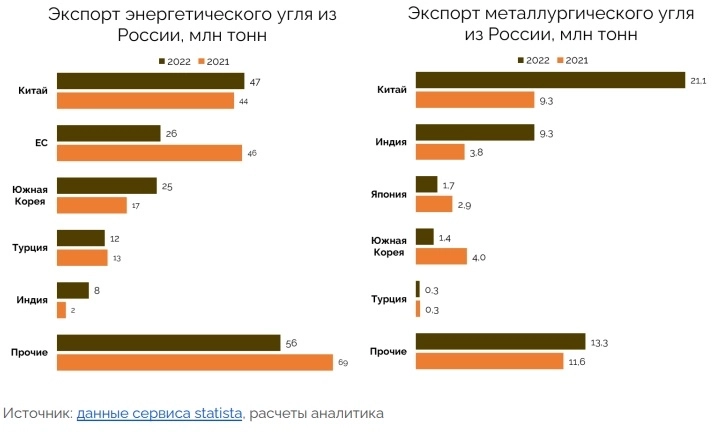

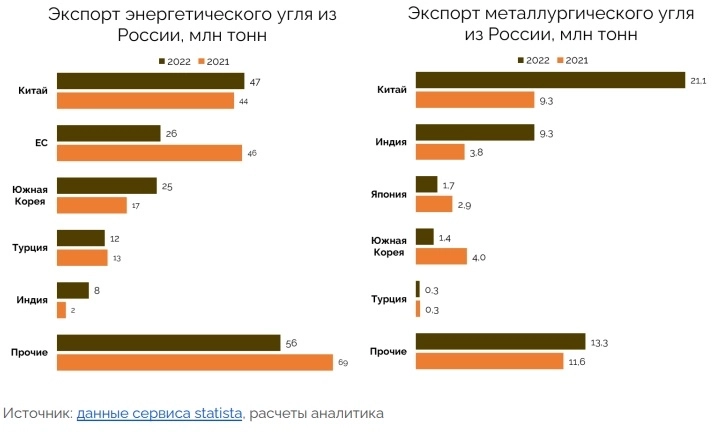

По итогам 2022 года основным экспортным рынком для России остался Китай. Туда поставили 47 млн т энергетического угля (27% от общего экспорта) и 21 млн т металлургического (45%).

Из-за обострения геополитической обстановки прекратились или сильно сократились поставки российского угля в ЕС и Японию. В то же время в лидеры по закупкам российского твердого топлива выбилась Индия (20% экспорта).

Также в числе основных покупателей остались Турция и Южная Корея. Однако последняя с большой вероятностью сократит импорт российского угля к концу 2023 г.

Экспорт

Наиболее перспективными направлениями поставок металлургического угля к 2050 г. для России станут страны Юго-Восточной Азии и Индия. Индия и Китай постепенно перестанут играть ключевую роль для экспорта российского энергетического угля по своим причинам: долгосрочные амбиции по сокращению потребления (Китай) и выход на самообеспечение (Индия).

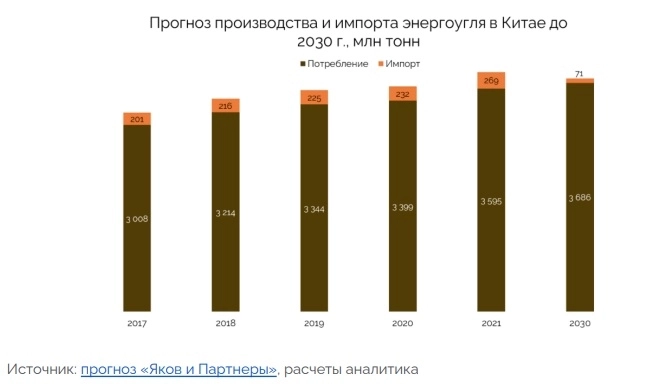

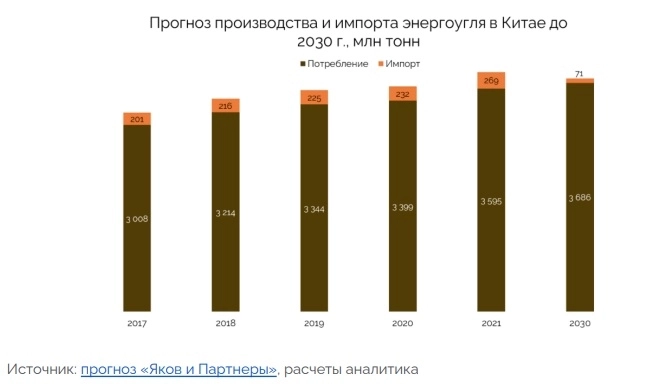

Китай Объемы угольного импорта в КНР до 2030 г. будут снижаться. Исторически основной драйвер роста добычи в стране — растущее энергопотребление при существенной доле угля в энергогенерации. При этом местная добыча уже покрывает более 90% потребления энергоугля. При сохранении годового потребления на уровне 2021 г. подтвержденных запасов угля в КНР (208 млрд т) хватит примерно на 47 лет.

С учетом постепенного перехода на самообеспечение импорт энергоугля Китаем к 2030 г. может упасть ниже отметки в 100 млн т в год, а основной объем поставок придется на дешевое сырье из соседней Монголии и Индонезии. Самообеспечение возможно и в металлургическом угле. Препятствие — ограниченность производства новых проектов; они к 2030 году смогут нарастить только 5 млн тонн. Разрабатываемых месторождений металлургического угля в стране (резервы — 39 млрд т) при текущем уровне производства должно хватить примерно на 70 лет.

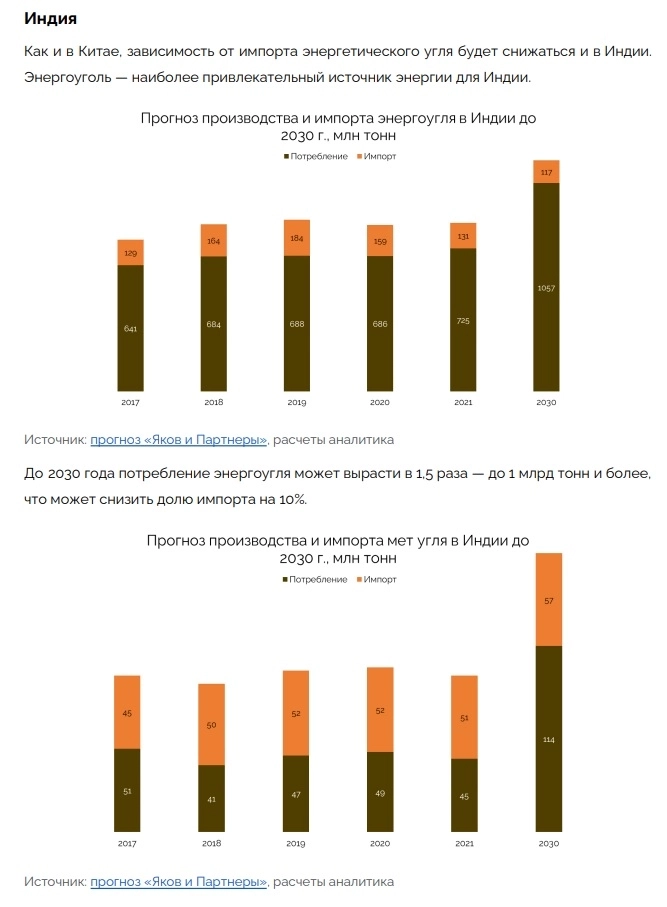

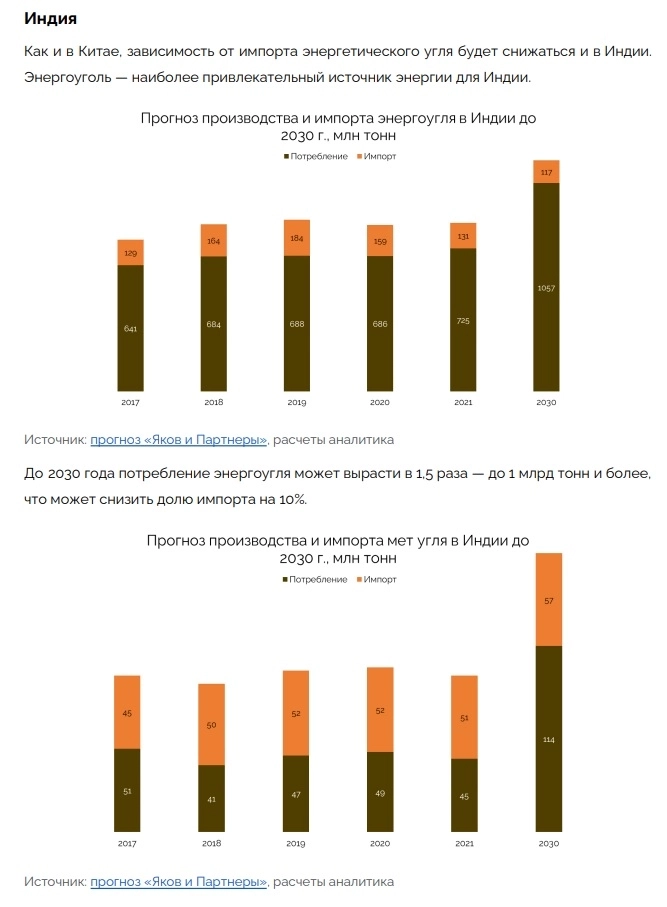

За счет новых проектов добыча энергоугля в Индии может вырасти до 635 млн тонн; это закроет около 90% спроса на внутреннем рынке. При выходе на объем потребления 2030 г. имеющихся запасов энергоугля в Индии (около 368 млрд т), по нашим оценкам, хватит более чем на 300 лет. Импорт металлургического угля в Индию сейчас превышает собственное производство, но запасы в 53 млрд тонн позволяют нарастить его примерно в 2,5 раза — до 114 млн т к 2030 г. Новые проекты в этот период смогут дополнительно обеспечить до 69 млн т угля в год. Импорт металлургического угля к 2030 г. может вырасти больше чем на 10% — до 57 млн т.

Евросоюз

Поскольку спрос на энергетический уголь падает, к 2030 году ЕС снизит объемы его потребления более чем на 40%. Новые проекты в добыче не будут развиваться из-за зеленой повестки и планов по снижению выбросов парниковых газов. Повторный ввод в эксплуатацию законсервированных угольных шахт оценивается дороже, чем строительство новых мощностей ВИЭ. К 2030 году добыча энергоугля в ЕС может составить 183 млн тонн, а импорт — 53 млн тонн.

Прочие страны — экспортеры угля

Крупнейший экспортер угля в мире — Австралия. Страна экспортирует около 67% объема добытого энергоугля; к 2030 году планируется поставлять на экспорт до 75%. Но добыча особо не вырастет и останется на уровне 2021 года. На экспорт также идет более 90% металлургического угля. К 2030 году производство увеличится всего на 6% — до 181 млн тонн. Экспортные поставки увеличатся на 5% — до 176 млн тонн.

Индонезия продолжит активно наращивать добычу энергетического угля с учетом растущего спроса на внутреннем рынке. Экспорт к 2030 году вырастет на 10% — до 474 млн тонн. Запасов угля (45 млрд тонн) хватит на 55 лет. Производство и экспорт металлургического угля в стране также будут расти. К 2030 году добыча вырастет в 5 раз — до 22 млн тонн, а экспорт — в 4 раза, до 8 млн тонн.

ЮАР — еще один значимый игрок на рынке угля. До 2030 года прогнозируется восстановление добычи энергетического угля до 240 млн тонн. Доля экспорта останется на текущем уровне — 30%.

Логистика

На текущий момент стоимость морских перевозок угля в мире невысокая. Но в перспективе до 2028 года ожидается постепенный рост затрат на 20% в связи с декарбонизацией судоходства. В дальнейшем цены стабилизируются. Наименьшая стоимость фрахта в Китай — из России и Индонезии, в Индию — тоже из Индонезии. Прогнозный грузопоток через Северный морской путь (СМП) может составить 5-7 млн тонн в год к 2026 году с последующим увеличением до 10-12 млн тонн. Речные маршруты через СМП не станут альтернативой из-за нерентабельности.

Публичные угольщики России

На пике цикла 2021-2022 гг. российские угольщики не смогли в полной мере воспользоваться позитивной конъюнктурой рынка. Развитию компаний сильно помешали внешнеторговые ограничения стран ЕС и Японии. В результате им пришлось перестраивать логистику, увеличивая себестоимость и стараясь не терять клиентов. Ситуацию усугубило ужесточение налогового бремени со стороны государства.

Мечел

Вплоть до II квартала 2022. Мечел сохранял шансы роста добычи и производства угля. Однако после введения ограничений на российский уголь летом 2022 года компании не удается восстановить добычу до 3 млн тонн в квартал.

Однако даже с учетом этого Мечел не смог существенно снизить долговую нагрузку.

Распадская смогла погасить долг до начала СВО, поэтому вошла в новую эпоху с крепким финансовым положением. Однако дивиденды на паузе из-за невозможности направить их в иностранную юрисдикцию материнской компании — EVRAZ plc.

Экспортные пошлины

2023-24 гг. В сентябре 2023 года правительство ввело экспортные пошлины на ряд сырьевых товаров, в том числе и на отечественных угольщиков. Новые пошлины охватывают широкий перечень товаров и будут действовать с 1 октября 2023 до конца 2024 года. Размер пошлины составит 4-7% от экспортной выручки в зависимости от курса рубля. При 80 рублях за доллар США и ниже пошлина будет нулевой. При курсе 90–95 рублей она составит 5,5%, более 95 рублей — 7%.

Поэтому при текущем курсе доллара чистая прибыль Распадской может снизиться на 5-6 млрд рублей в год (10-12% от прогнозной чистой прибыли 2024 года), а у Мечела — на 10-12 млрд рублей, что обнулит его чистую прибыль.

Перспективы

Экспортный рынок энергетического угля будет сокращаться за счет падения доли иностранных поставок в в Китай и Индию. Российский экспорт энергоугля на горизонте до 2050 г. не сможет восстановиться до уровня 2021–2022 гг. С учетом ограничений торговли российским поставщикам нужно ориентироваться на альтернативные рынки. В 2023–2025 гг. ожидаются колебания объемов экспорта из-за их перенаправления из ряда «недружественных» стран (Японии, Южной Кореи).

Выход ключевых потребителей российского угля на самообеспечение приведет к падению поставок до уровня 5–10 млн т в год: в Китай — к середине 2030-х гг., в Индию — к 2050 году. При этом к началу 2030-х обозначится тренд на рост экспортных поставок в Юго-Восточную Азию. Однако российским поставщикам придется существенно снижать себестоимость добычи, чтобы конкурировать с индонезийскими угольщиками.

К 2030 г. наиболее вероятными ключевыми потребителями российского энергоугля будут Индия (примерно 30%), Турция и не входящие в ЕС страны Европы (20–25%), а также страны ЮВА (20–25%). К 2050 г. больше 60% энергетического угля из России придется на остальные страны Азии.

На глобальном рынке у России также есть потенциал стать основным экспортером металлургического угля в Индию и страны Юго-Восточной Азии, поскольку там растет активный спрос на ресурс. Импортерами российского угля останутся также страны Ближнего Востока (Иран, Ливан, ОАЭ) и не входящие в ЕС страны Европы (в основном Турция). Китай будет постепенно сокращать импорт российского металлургического угля, выходя на самообеспечение.

К 2030 г. более 60% экспорта из России пойдет в Индию, около 20% – в страны ЮВА и менее 10% — в Турцию и не входящие в ЕС страны Европы. К 2050 г. доля Индии снизится до 55%, а доля остальных стран Азии вырастет до 30–40%; еще 5% поставок придется на страны Ближнего Востока.

* Данная информация не является индивидуальной инвестиционной рекомендацией. Финансовые инструменты, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям. GIF не несет ответственности за убытки от использования информации, содержащейся в данном обзоре. Мы подготовили материал с максимальной тщательностью, но показатели рассчитаны на основании публичных данных о ценных бумагах, и ответственность за их достоверность несут третьи лица. Инвестируйте разумно, учитесь и не забывайте о рисках.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

В этом обзоре посмотрим:

● как обстоит ситуация на мировых рынках отрасли;

● что происходит с угольным сектором, в России;

● как дела у публичных компаний из сектора.

Кратко

● Мировой рынок угля будет сокращаться, так как Китай и Индия могут выйти на самообеспечение.

● Российский экспорт на горизонте до 2050 г. не сможет восстановиться до уровня 2021–2022 гг. Ключевыми рынками для России будут Индия, Турция, и страны ЮВА.

● У двух главных российский компаний ситуация разная. Распадская вошла в новый экономический цикл без долга, нарастив производство. Однако до редомициляции материнской EVRAZ plc акционерам не стоит ждать дивидендов. В период дивидендной паузы менеджмент может вернуться на рынок M&A, поглотив более мелкие компании.

● Мечел погасил часть долга в 2021-22 гг., однако неблагоприятная конъюнктура конца 2022 года сыграла не на руку компании. Поэтому Мечел снова наращивает долг. Позитив — рост затрат на инвестиционную программу, чтобы стабилизировать добычу и реализацию угля в будущем.

Потребители угля

По итогам 2022 года основным экспортным рынком для России остался Китай. Туда поставили 47 млн т энергетического угля (27% от общего экспорта) и 21 млн т металлургического (45%).

Из-за обострения геополитической обстановки прекратились или сильно сократились поставки российского угля в ЕС и Японию. В то же время в лидеры по закупкам российского твердого топлива выбилась Индия (20% экспорта).

Также в числе основных покупателей остались Турция и Южная Корея. Однако последняя с большой вероятностью сократит импорт российского угля к концу 2023 г.

Экспорт

Наиболее перспективными направлениями поставок металлургического угля к 2050 г. для России станут страны Юго-Восточной Азии и Индия. Индия и Китай постепенно перестанут играть ключевую роль для экспорта российского энергетического угля по своим причинам: долгосрочные амбиции по сокращению потребления (Китай) и выход на самообеспечение (Индия).

Китай Объемы угольного импорта в КНР до 2030 г. будут снижаться. Исторически основной драйвер роста добычи в стране — растущее энергопотребление при существенной доле угля в энергогенерации. При этом местная добыча уже покрывает более 90% потребления энергоугля. При сохранении годового потребления на уровне 2021 г. подтвержденных запасов угля в КНР (208 млрд т) хватит примерно на 47 лет.

С учетом постепенного перехода на самообеспечение импорт энергоугля Китаем к 2030 г. может упасть ниже отметки в 100 млн т в год, а основной объем поставок придется на дешевое сырье из соседней Монголии и Индонезии. Самообеспечение возможно и в металлургическом угле. Препятствие — ограниченность производства новых проектов; они к 2030 году смогут нарастить только 5 млн тонн. Разрабатываемых месторождений металлургического угля в стране (резервы — 39 млрд т) при текущем уровне производства должно хватить примерно на 70 лет.

За счет новых проектов добыча энергоугля в Индии может вырасти до 635 млн тонн; это закроет около 90% спроса на внутреннем рынке. При выходе на объем потребления 2030 г. имеющихся запасов энергоугля в Индии (около 368 млрд т), по нашим оценкам, хватит более чем на 300 лет. Импорт металлургического угля в Индию сейчас превышает собственное производство, но запасы в 53 млрд тонн позволяют нарастить его примерно в 2,5 раза — до 114 млн т к 2030 г. Новые проекты в этот период смогут дополнительно обеспечить до 69 млн т угля в год. Импорт металлургического угля к 2030 г. может вырасти больше чем на 10% — до 57 млн т.

Евросоюз

Поскольку спрос на энергетический уголь падает, к 2030 году ЕС снизит объемы его потребления более чем на 40%. Новые проекты в добыче не будут развиваться из-за зеленой повестки и планов по снижению выбросов парниковых газов. Повторный ввод в эксплуатацию законсервированных угольных шахт оценивается дороже, чем строительство новых мощностей ВИЭ. К 2030 году добыча энергоугля в ЕС может составить 183 млн тонн, а импорт — 53 млн тонн.

Прочие страны — экспортеры угля

Крупнейший экспортер угля в мире — Австралия. Страна экспортирует около 67% объема добытого энергоугля; к 2030 году планируется поставлять на экспорт до 75%. Но добыча особо не вырастет и останется на уровне 2021 года. На экспорт также идет более 90% металлургического угля. К 2030 году производство увеличится всего на 6% — до 181 млн тонн. Экспортные поставки увеличатся на 5% — до 176 млн тонн.

Индонезия продолжит активно наращивать добычу энергетического угля с учетом растущего спроса на внутреннем рынке. Экспорт к 2030 году вырастет на 10% — до 474 млн тонн. Запасов угля (45 млрд тонн) хватит на 55 лет. Производство и экспорт металлургического угля в стране также будут расти. К 2030 году добыча вырастет в 5 раз — до 22 млн тонн, а экспорт — в 4 раза, до 8 млн тонн.

ЮАР — еще один значимый игрок на рынке угля. До 2030 года прогнозируется восстановление добычи энергетического угля до 240 млн тонн. Доля экспорта останется на текущем уровне — 30%.

Логистика

На текущий момент стоимость морских перевозок угля в мире невысокая. Но в перспективе до 2028 года ожидается постепенный рост затрат на 20% в связи с декарбонизацией судоходства. В дальнейшем цены стабилизируются. Наименьшая стоимость фрахта в Китай — из России и Индонезии, в Индию — тоже из Индонезии. Прогнозный грузопоток через Северный морской путь (СМП) может составить 5-7 млн тонн в год к 2026 году с последующим увеличением до 10-12 млн тонн. Речные маршруты через СМП не станут альтернативой из-за нерентабельности.

Публичные угольщики России

На пике цикла 2021-2022 гг. российские угольщики не смогли в полной мере воспользоваться позитивной конъюнктурой рынка. Развитию компаний сильно помешали внешнеторговые ограничения стран ЕС и Японии. В результате им пришлось перестраивать логистику, увеличивая себестоимость и стараясь не терять клиентов. Ситуацию усугубило ужесточение налогового бремени со стороны государства.

Мечел

Вплоть до II квартала 2022. Мечел сохранял шансы роста добычи и производства угля. Однако после введения ограничений на российский уголь летом 2022 года компании не удается восстановить добычу до 3 млн тонн в квартал.

Однако даже с учетом этого Мечел не смог существенно снизить долговую нагрузку.

Распадская смогла погасить долг до начала СВО, поэтому вошла в новую эпоху с крепким финансовым положением. Однако дивиденды на паузе из-за невозможности направить их в иностранную юрисдикцию материнской компании — EVRAZ plc.

Экспортные пошлины

2023-24 гг. В сентябре 2023 года правительство ввело экспортные пошлины на ряд сырьевых товаров, в том числе и на отечественных угольщиков. Новые пошлины охватывают широкий перечень товаров и будут действовать с 1 октября 2023 до конца 2024 года. Размер пошлины составит 4-7% от экспортной выручки в зависимости от курса рубля. При 80 рублях за доллар США и ниже пошлина будет нулевой. При курсе 90–95 рублей она составит 5,5%, более 95 рублей — 7%.

Поэтому при текущем курсе доллара чистая прибыль Распадской может снизиться на 5-6 млрд рублей в год (10-12% от прогнозной чистой прибыли 2024 года), а у Мечела — на 10-12 млрд рублей, что обнулит его чистую прибыль.

Перспективы

Экспортный рынок энергетического угля будет сокращаться за счет падения доли иностранных поставок в в Китай и Индию. Российский экспорт энергоугля на горизонте до 2050 г. не сможет восстановиться до уровня 2021–2022 гг. С учетом ограничений торговли российским поставщикам нужно ориентироваться на альтернативные рынки. В 2023–2025 гг. ожидаются колебания объемов экспорта из-за их перенаправления из ряда «недружественных» стран (Японии, Южной Кореи).

Выход ключевых потребителей российского угля на самообеспечение приведет к падению поставок до уровня 5–10 млн т в год: в Китай — к середине 2030-х гг., в Индию — к 2050 году. При этом к началу 2030-х обозначится тренд на рост экспортных поставок в Юго-Восточную Азию. Однако российским поставщикам придется существенно снижать себестоимость добычи, чтобы конкурировать с индонезийскими угольщиками.

К 2030 г. наиболее вероятными ключевыми потребителями российского энергоугля будут Индия (примерно 30%), Турция и не входящие в ЕС страны Европы (20–25%), а также страны ЮВА (20–25%). К 2050 г. больше 60% энергетического угля из России придется на остальные страны Азии.

На глобальном рынке у России также есть потенциал стать основным экспортером металлургического угля в Индию и страны Юго-Восточной Азии, поскольку там растет активный спрос на ресурс. Импортерами российского угля останутся также страны Ближнего Востока (Иран, Ливан, ОАЭ) и не входящие в ЕС страны Европы (в основном Турция). Китай будет постепенно сокращать импорт российского металлургического угля, выходя на самообеспечение.

К 2030 г. более 60% экспорта из России пойдет в Индию, около 20% – в страны ЮВА и менее 10% — в Турцию и не входящие в ЕС страны Европы. К 2050 г. доля Индии снизится до 55%, а доля остальных стран Азии вырастет до 30–40%; еще 5% поставок придется на страны Ближнего Востока.

* Данная информация не является индивидуальной инвестиционной рекомендацией. Финансовые инструменты, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям. GIF не несет ответственности за убытки от использования информации, содержащейся в данном обзоре. Мы подготовили материал с максимальной тщательностью, но показатели рассчитаны на основании публичных данных о ценных бумагах, и ответственность за их достоверность несут третьи лица. Инвестируйте разумно, учитесь и не забывайте о рисках.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

0 Комментариев

Читайте на SMART-LAB:

📃 Размещение облигаций «ФосАгро» в юанях

«ФосАгро» — один из ведущих мировых производителей фосфорных удобрений, №1 по производству высокосортного фосфатного сырья. Кредитные рейтинги компании — AАA(RU) по версии АКРА и ruААA от...

12:20

Офлайн и онлайн в одной системе: как связаны направления «МГКЛ»

🔄 В «МГКЛ» розничная сеть, цифровые сервисы и инвестиционная платформа работают как единая система. Они связаны единой логикой движения актива и клиента внутри Группы. 🏬 Основной поток...

10:03

🔥 Рост по всем ключевым показателям: SOFL публикует результаты за 2025 год

Друзья, сегодня подводим итоги 2025 года. Все ключевые финансовые показатели Софтлайн демонстрируют рост: • Оборот составил 131,9 млрд рублей (+9% г/г) • Валовая прибыль растет еще...

09:13

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026