Макрообзор № 43 (2023)

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- В США реальная денежная масса продолжает снижаться. Одна из причин – сжатие денежной базы. При этом ВВП в третьем квартале ускорился до 2,7%. На сжатие денежной массы экономика пока не среагировала

- ЦБ Турции повысил ставку на пять процентных пунктов до 35%. Движение в правильном направлении, но при инфляции выше 60% требуется ещё большая решительность.

- В Японии, Австралии и Европе падает деловая активность.

- Реальная денежная масса в Еврозоне продолжает сжиматься.

Экономика России

- Банк России повысил ставку на 2 процентных пункта до 15%. Шаг в правильном направлении. Осталось смелее наращивать денежную массу.

- ЦБ повысил прогноз ВВП 2023 года до 2,45%. При этом прогноз 4 квартала (+1,5%) выглядит нереалистично скромным.

- Промпроизводство в сентябре выросло на 5,6% и находится на исторических максимумах.

- Производство электроэнергии в сентябре снизилось на 0,5% к сентябрю прошлого года. При этом показатель остаётся вблизи исторического рекорда, установленного месяц назад.

- Сальдо торгового баланса в августе составило 11 млрд долларов.

- Инфляция в октябре, судя по недельным данным, вырастет до 6,8% г/г.

- Узкая денежная база замедляет рост: +18,7% на 20 октября.

МИРОВАЯ ЭКОНОМИКА

США: реальная денежная масса в сентябре сократилась на 7% годовых

В сентябре 2023 года денежная масса США составила 20,7 трлн долларов, что на 3,6% меньше, чем в сентябре прошлого года.

Напомним, что номинальная денежная масса в США не падала с 1938 года.

В нынешнем цикле падение достигало -4,5% (в апреле 2023 года) – наибольшая глубина со времён Великой депрессии.

Из-за инфляции ещё резче сжалась реальная денежная масса (РДМ): -7% годовых.

Падение в нынешнем цикле максимальное с 1946 года.

В обоих случаях (после второй мировой войны и сейчас) таким сокращениям предшествовал быстрый рост реальной денежной массы предыдущих лет: только во Вторую мировую войну (первая половина 1940-х годов) и пандемию (2020-2021 годы) реальная денежная масса росла темпами выше 20% годовых.

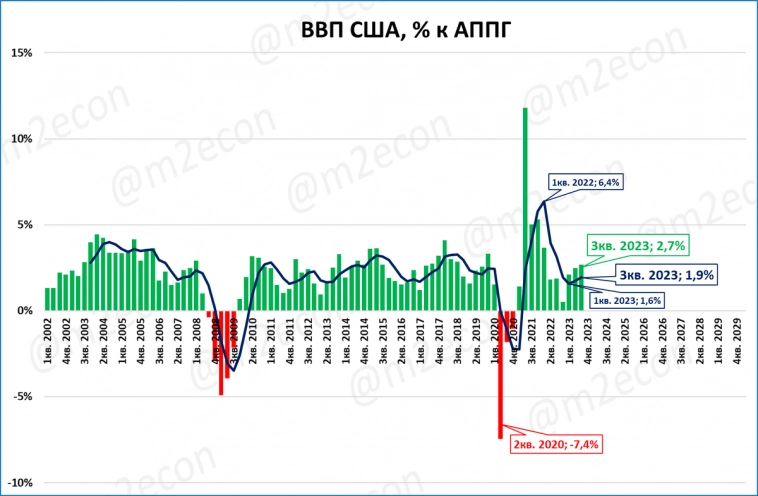

США: ВВП в третьем квартале ускорился до +2,7%

В третьем квартале 2023 года ВВП США вырос на 2,7% по отношению к третьему кварталу прошлого года. Текущие темпы — выше среднегодовых (зелёные столбцы на графике выше синей линии), что говорит об ускорении роста.

Нынешние темпы роста (около 2% годовых в среднем; см. синюю линию на графике выше) вполне соответствуют многолетнему тренду.

Обратим внимание, что (см. график ниже) экономика США вернулась на свой доковидный тренд.

Этот тренд показан красным пунктиром на графике.

По прогнозу МВФ, в этом году экономика США вырастет на 2,1%.

Простой расчёт показывает, что для такого итога года “необходимо”, чтобы рост ВВП в 4 квартале замедлился до 1,3%.

Оценка

Мы продолжаем оставаться пессимистами по поводу экономики США и предполагаем, что рост ВВП будет замедляться. Эти ожидания основаны на продолжающемся сокращении реальной денежной массы (см. выше).

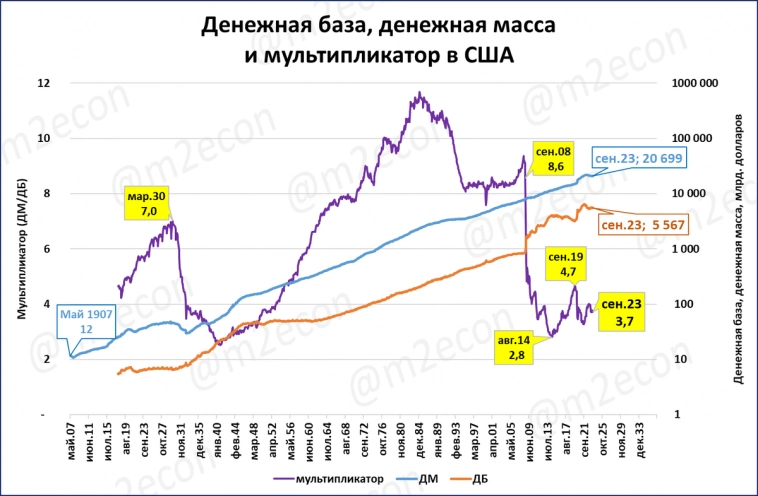

Денежная база и денежная масса в СШАОдна из причин сжатия денежной массы в США – сжатие денежной базы. С исторического максимума в 6,4 трлн долларов (декабрь 2021 года) она в сентябре 2023 года опустилась до 5,6 трлн.

Своего пика денежная масса достигла в марте 2022 года (21,9 трлн долларов) и с тех пор снизилась до 20,7 трлн.

Снижение денежной базы и денежной массы в этом эпизоде экономической истории США близко совпадают по времени.

Отношение денежной массы к денежной базе (т.н. денежный мультипликатор) сейчас составляет 3,7 (= денежная масса в 3,7 раза больше денежной базы).

Турция: ЦБ повысил ставку до 35%

Банк Турции повысил ставку на 5 процентных пунктов до 35%.

Оценка

Это движение в нужном направлении. Однако при инфляции в 61,5% турецкому ЦБ стоило бы действовать решительнее.

Деловая активность в Японии, Австралии и Европе падает

Предварительные индексы за октябрь показывают, что активность в Японии, Австралии и Европе падает.

Источник иллюстрации: телеграмм-канал MMI

Напомним, что индекс ниже 50 пунктов говорит о падении деловой активности, а выше – о росте.

Сейчас только сектор услуг в Японии показывает рост деловой активности. Но в целом (см. PMI Composite) активность бизнеса снижается во всех представленных в таблице экономиках.

Прогноз

Судя по динамике реальной денежной массы, снижение деловой активности будет продолжаться и далее.

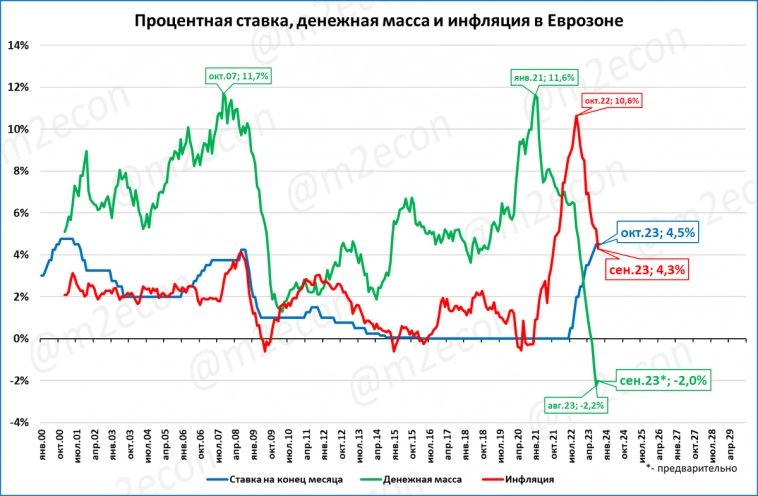

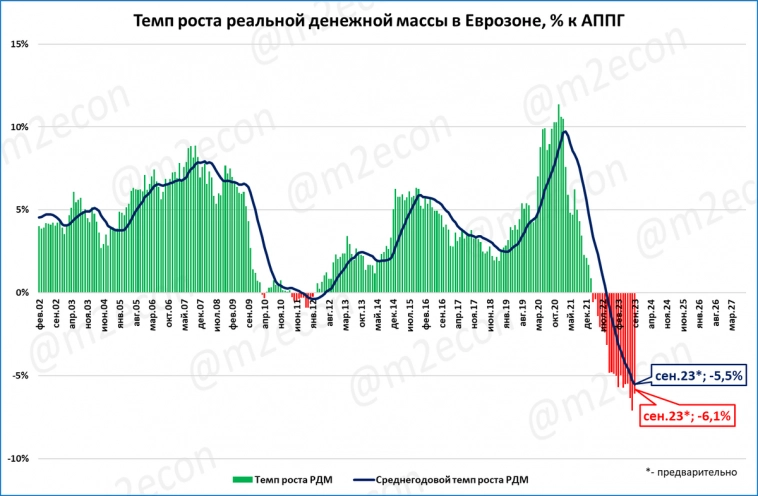

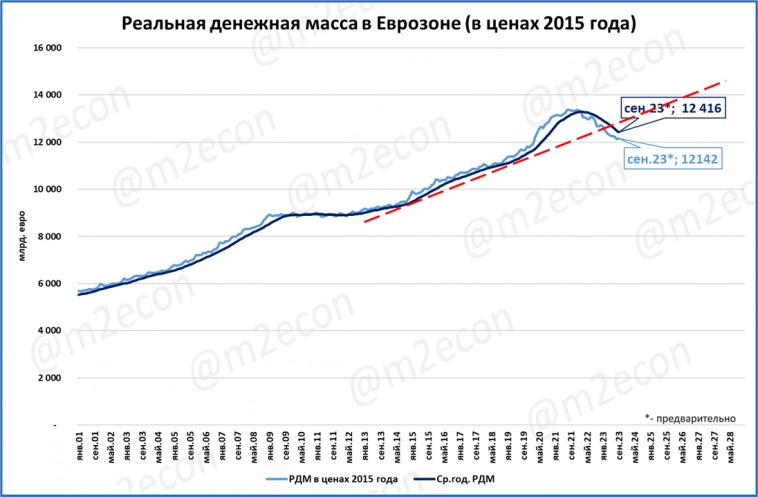

Еврозона: реальная денежная масса продолжает сжиматься

ЕЦБ на своём заседании 26 октября оставил ставку без изменений, на уровне 4,5%. При этом в сентябре денежная масса в Еврозоне сократилась на 2% к сентябрю прошлого года.

По сравнению с августом (-2,2%) падение немного замедлилось.

С учётом инфляции 4,3% реальная денежная масса сжалась намного сильнее, чем номинальная: -6,1% годовых по итогам сентября.

Сжатие реальной денежной массы в Еврозоне продолжается с марта 2022 года (19 месяцев).

Реальная денежная масса не только вернулась на свой доковидный тренд (красный пунктир на графике).

Сейчас она уже опустилась ниже этого тренда.

Это — основная причина резкого замедления роста ВВП Еврозоны (см. график ниже) и падения деловой активности (см. сюжет выше).

Так, во втором квартале рост ВВП Еврозоны составил символические 0,2%. Не исключено, что в третьем квартале ВВП упадёт.

Прогноз: динамика ВВП Еврозоны продолжит ухудшаться.

ЭКОНОМИКА РОССИИ

Банк России повысил ставку до 15%

Банк России объявил о повышении ключевой ставки сразу на два процентных пункта до 15%.

Это намного лучше, чем повышение на 1 процентный пункт, ожидаемое аналитиками.

Сейчас ключевая ставка (15%) значительно выше инфляции (6,8%). Это будет способствовать подавлению инфляции и стабилизации курса рубля.

Решительное (в отличие от предыдущего) повышение ставки Центробанком – это первое важное действие для ускорения экономического роста. Второе необходимое действие – ускорить рост денежной массы. Оба «манёвра» ЦБ показаны на схеме ниже.

Красные стрелки на схеме. Инфляцию ставкой ЦБ уже подавляет.

Зелёные стрелки на схеме. С наращиванием денежной массы пока дело обстоит плохо (см. второй график). Темпы роста денежной массы замедляются. Если ещё в августе она росла на 24%, то уже в сентябре динамика снизилась до 20,8%. Судя по косвенным признакам (динамика узкой денежной базы, см. далее), в октябре темпы роста денежной массы опустятся ниже 20%.

Если ЦБ продолжит такую политику, то это приведёт и к замедлению экономического роста.

Можно было бы сказать, что Эльвира Набиуллина прошла лишь половину пути своего кумира, Пола Волкера. Напомним, чем его политика отличалась от предшественников.

Первое отличие: при нём не было поспешного снижения ставки. Ставку поднимали много раз и до прихода Пола Волкера на пост главы ФРС. Но затем слишком быстро снижали. Волкер же, подняв ставку, не торопился её снижать даже тогда, когда инфляция уже опустилась. Судя по заявлениям Набиуллиной (что ставка будет высокой долго), она близка к повторению этого успешного манёвра Волкера.

Второе отличие: при нём рост денежной массы не подавлялся. Наоборот, с 8% годовых рост денежной массы ускорился до 9% годовых.

Источник: «Восьмое криптопослание Госдуме»

В этом важнейшем пункте Эльвира Набиуллина пока идёт против своего кумира. Но ещё есть время исправиться.

ЦБ повысил прогноз ВВП 2023 года: +2,45%В день заседания по ставке 27 октября ЦБ опубликовал свой обновлённый прогноз по макроэкономическим показателям.

Прогноз ВВП 2023 года повышен до 2,45% (это середина прогнозного диапазона 2,2-2,7% из таблицы). В предыдущем прогнозе, вышедшем всего месяц назад, в сентябре, прогноз был 2% (середина прогнозного диапазона 1,5-2,5%).

Таким образом, ЦБ стал «вторым по оптимизму» после правительства среди «большой четвёрки» организаций (МВФ, Всемирный банк, ЦБ, правительство).

При всём при том прогноз ЦБ остаётся предельно консервативным, поскольку предполагает замедление роста ВВП в 4 квартале 2023 года до 1,5% (середина диапазона 1-2%; пятая строка в таблице).

Мы такое замедление не прогнозируем.

1 ноября, после публикации Росстатом доклада о социально-экономическом положении в сентябре, появятся первые оценки ВВП третьего квартала от Минэкономразвития.

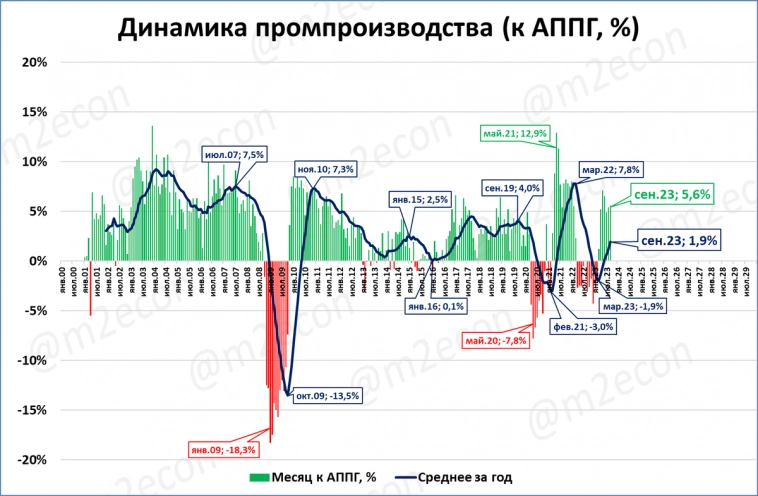

Промпроизводство: +5,6% в сентябре

В сентябре 2023 года индекс промпроизводства составил 130% к уровню 2014 года.

Это — лучший сентябрь за всю историю наблюдений.

С апреля 2023 (6 месяцев) промпроизводство растёт темпами «около 5% и выше».

В сентябре рост составил 5,6% к сентябрю прошлого года.

Прогноз: рост промпроизводства высокими темпами продолжится и далее.

Оценка

Промпроизводство – это около 30% ВВП. Его рост темпами «около 5% и выше» означает, что и рост ВВП в сентябре был хорошим. Особенно с учётом того, что сектор услуг в последние месяцы растёт даже лучше промпроизводства.

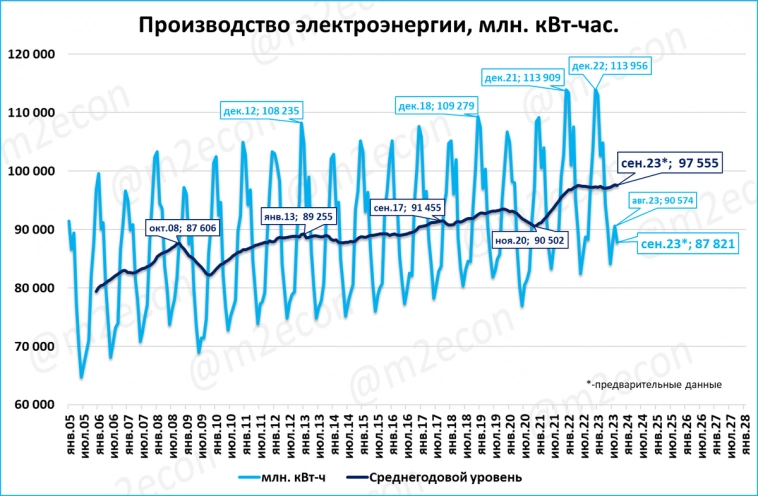

Электроэнергия: -0,5% в сентябре

По предварительной оценке, производство электроэнергии в сентябре составило 87,8 кВт-час.

Это на 0,5% меньше, чем в сентябре прошлого года.

За последние 12 месяцев электроэнергии произвели на 0,3% меньше, чем за аналогичные 12 месяцев годом ранее (синяя линия на графике выше).

В физических единицах производство составило 1 171 млрд кВт-часов за 12 месяцев.

Это — второй лучший результат в истории после исторического рекорда, установленного по итогам августа.

Прогноз

В ближайшие месяцы объём производства электроэнергии будет сохраняться на высоком уровне.

Сальдо торгового баланса: 11 млрд долларов в августе

В августе положительное сальдо торгового баланса России составило 11 млрд в долларовом эквиваленте.

Это на 57% меньше, чем в августе прошлого года.

Падение сальдо наблюдается с октября прошлого года.

При этом за последние 12 месяцев объём сальдо сохраняется на достаточно высоком уровне 137 млрд.

Напомним, что до апреля 2008 года такие объёмы не достигались ни разу. И это не мешало бурному росту экономики в 1999-2008 годах.

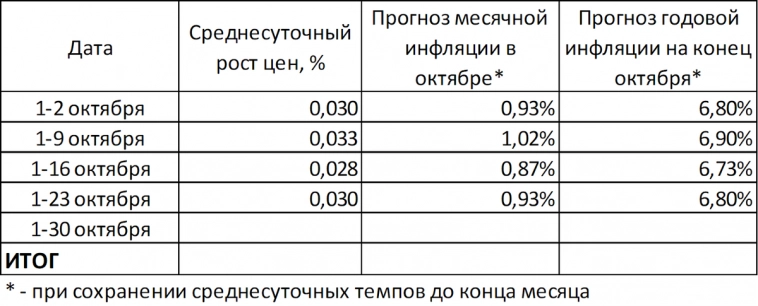

Инфляция в октябре вырастет до 6,8% (оценка)

ЦБ мог бы компенсировать экономике последствия роста цен, активнее наращивая денежную массу. Но эта логика пока Банку России недоступна.

С 1 по 23 октября среднесуточный рост цен составил 0,030%.

Если такой рост сохранится до конца месяца, то по итогам октября инфляция составит 6,8% годовых.

Расчёты для различных сценариев показывают, что пика инфляция достигнет по итогам ноября (см. перспективы инфляции на ближайшие 12 месяцев здесь). После этого она либо стабилизируется (пессимистичный сценарий), либо начнёт снижаться (оптимистичный сценарий).

Отрицательный эффект для экономики наступает не столько от самого роста цен, сколько от замедления роста реальной денежной массы (РДМ). На графике ниже рост реальной денежной массы показывает зелёная область.

Из-за роста инфляции зелёная область сужается (= рост реальной денежной массы замедляется). Это будет негативно сказываться на экономическом росте.

Временные проблемы с инфляцией ЦБ мог бы компенсировать более быстрым ростом денежной массы (пунктирная зелёная стрелка). Но, как мы видим, происходит всё с точностью до наоборот: ЦБ сделал ставку на замедление темпов роста денежной массы (зелёная линия на графике).

Правильный алгоритм действий ЦБ, ведущий к ускорению экономического роста, показан на схеме ниже.

Резюме: рост инфляции негативно сказывается на динамике реальной денежной массы. Так как ЦБ не компенсирует этот рост инфляции ростом денежной массы, рост РДМ будет замедляться, рост ВВП – тоже.

Узкая денежная база: +18,7% на 20 октября

На 20 октября узкая денежная база (УДБ) составила 18,6 трлн рублей.

В узком диапазоне «18-19 триллионов» УДБ находится с 7 июля (16 недель).

Темпы роста УДБ замедлились до 18,7% (19,3% неделей ранее).

В реальном выражении рост УДБ замедляется ещё быстрее, поскольку растёт инфляция (об инфляции см. выше).

В СЛЕДУЮЩЕМ ОБЗОРЕ

- Базовые виды деятельности;

- Прибыль предприятий в августе;

- Другая информация.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии

При условии, что оборонка будет потреблять продукт, либо в связи с СВО, либо в связи с экспортом бОльшего числа воооружений.

В конце концов, по скиллсам СВО ВПК есть чего новенького предложить