Ключевая ставка. Варианты и последствия

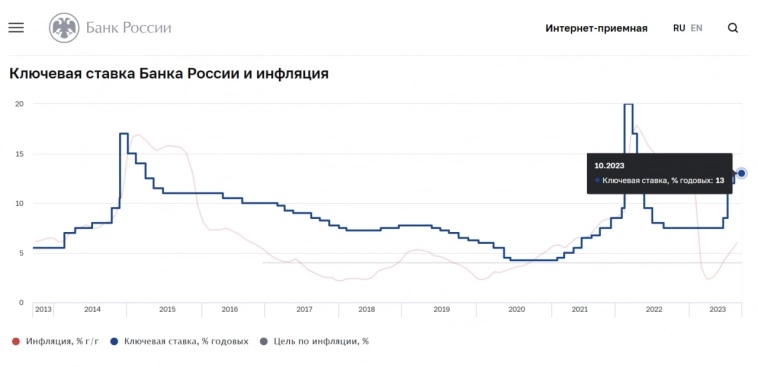

Во-первых, сохранение или повышение 27.10? После трех и значительных повышениях подряд экспертное сообщество разглядело тенденцию и, как обычно, подготовилось к ее продолжению. Мы за сохранение ставки.

Во-вторых, оценим последствия обоих вариантов. Которые мало друг от друга отличаются.

В случае повышения, из почти решенного, дальнейшее сползание рынка облигаций. Его доходности и при КС 13% вне зоны толерантности.

Дальнейший рост депозитов, простор есть. Депозитный процент в приличном банке, по статистике ЦБ, всё еще далек от ключевой ставки. На первую декаду октября 10,2%. Рост депозитов потому и тормозится, что он создает проблему с кредитованием. Но тормозить при повышении ставки будет сложнее, велик соблазн вкладчиков уйти на фондовый, денежный рынок, рынок недвижимости. Вообще, поэтому и думаем, что регулятор не решится на новый шаг вверх по ставке.

Рынок акций при более высокой КС может остановить рост, но не обязательно. И больше из-за укрепления рубля.

Однако базовый для нас, от нас не зависящий вариант – сохранение ставки.

Депозиты могут удержаться на нынешних 10-11%, в ожидании более дешевых денег. Но денежный рынок останется при своих ~12,5% (эффективная доходность 13-14%). Создавая беспроигрышную конкуренцию облигационному рынку, от ВДО до ОФЗ. Поэтому на разворот облигаций вверх по ценам и вниз по доходностям не рассчитываем. Для этого нужны более мягкие условия.

Рынок акций продолжает боковое или восходящее движение, в ожидании новых шоков. Не столько ключевая ставка его ограничитель, сколько двигатель – скрытая инфляция.

Рубль в обоих сценариях возвращает позиции.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Ставку повышать не надо, ден.сжатие идет правильными темпами, а инфляция(рост тарифов и овощей) будет расти в не зависимости от неё.Но ЦБ побоится хейта и вряд ли не повысит.

Экспорт бензина то же не так что бы свободен. А если это отвязать? Вот именно.

А отвязать придётся. Челобитные катают. В ногах валяются, эффективные менеджеры.