Итоги торгов за 29.09.2023

Коротко о торгах на первичном рынке

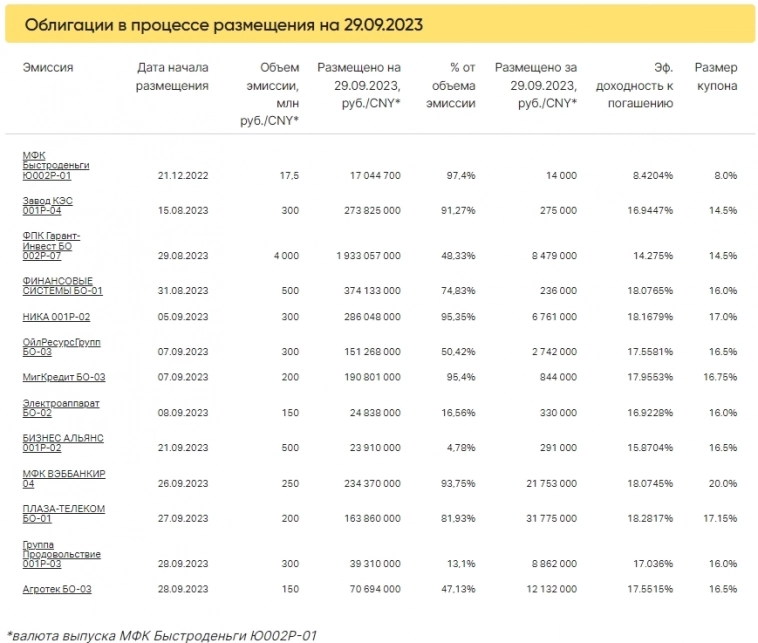

29 сентября старта первичных размещений ВДО не было, поэтому посмотрим динамику размещающихся выпусков.

За второй день размещения облигации Группа Продовольствие 001P-03 выкуплены почти на 9 млн рублей (объем эмиссии — 300 млн рублей). Хороший спрос на бумаги наблюдался и на вторичном рынке: за пятницу объем торгов составил более 3 млн, а закрытие торгов прошло на отметке 100,19% от номинала. Ставка купона — 16% годовых на весь период обращения.

Также набирает обороты размещение выпуска Агротек БО-03, выкуплено уже 47,13% от общего объема 150 млн рублей. Ежеквартальная выплата купона будет проходить по ставке 16,5% годовых весь срок обращения бумаги.

Максимальные объемы выкупа в сегменте ВДО показали выпуски ПЛАЗА-ТЕЛЕКОМ БО-01 (31,8 млн рублей ) и МФК ВЭББАНКИР 04 (21,8 млн рублей). Общий объем 200 млн рублей дебютного выпуска ООО «Плаза-Телеком» с ежеквартальной выплатой купона по ставке 17,15% размещен почти на 82%. Свежий выпуск микрофинансовой компании «ВЭББАНКИР» также показывает хорошую динамику: с 26 сентября объем в 250 млн рублей выкуплен на 93,75%.

29 сентября еще по двум выпускам — ФПК «Гарант-Инвест» и «Ника» — объем выкупа превысил планку 5 млн рублей.

За день прошедший торговый день облигации ФПК Гарант-Инвест БО 002Р-07 были размещены на 8,5 млн рублей. Объем эмиссии 4 млрд рублей выкуплен почти наполовину (48,33%). Выпуск ликвиден и на вторичном рынке: среднедневной объем торгов в сентябре составлял 9,6 млн рублей. Также напомним, что в системе Boomerang при покупке облигаций на первичном рынке можно получить дополнительные 0,5% кешбэка бонусами Boomin без ограничений срока владения бумагами для начисления бонусов.

С начала размещения, 5 сентября, облигации НИКА 001Р-02 объемом 400 млн рублей выкуплены на 95,35%. За пятницу было размещено бумаг на 6,8 млн рублей. Ставка купона установлена на уровне 17%, что немного ниже средних значений купонной доходности у эмитентов с рейтингом B-|ru|.

Коротко о торгах на вторичном рынке

В лидерах роста цены дебютный выпуск ЮниМетрикс-01-об, цена которого продолжает восстанавливаться с 22 сентября. За день семилетние облигации, выросли в цене с 96,19% до 98,73% от номинала на дневном объеме торгов 352 тыс. рублей (объем эмиссии — 400 млн рублей). Показатель доходности к погашению снизился до 12,53% не только по причине роста стоимости бумаг, но и из-за снижения ставки купона с 15% до 12% начиная с 49-го купонного периода и до даты погашения.

Также в лидерах роста выпуск Татнефтехим-02-боб объемом 300 млн рублей, размещенный в июле 2021 г. на три года. Выплаты купона по выпуску проходят раз в два месяца по фиксированной ставке 11% годовых. Разница цены выпуска от номинальной стоимости за всё время обращения не превышала 2%.

Несмотря на то, что рейтинг эмитента был повышен в середине сентября до уровня BB+(RU), цена продолжает быть близкой к номинальному значению, как и раньше. Доходность к погашению сейчас находится на уровне 11,28%, что даже ниже размера ставки ЦБ, при этом данный фактор не особенно повлиял на динамику котировок.

В лидеры по снижению цены попал выпуск Ред Софт БО 002Р-03, цена которого в пятницу опустилась до отметки 108,98% от номинала (-1,02 п.п.) на дневном объеме торгов 459 тыс. рублей (объем эмиссии — 100 млн рублей). Несмотря на то, что нисходящая динамика цены продолжается второй месяц подряд (с летних максимумов в 113,49%), доходность до погашения выпуска остается низкой, на уровне 10,25% годовых.

Остальные выпуски эмитента «Ред Софт» также не могут похвастаться высокой доходностью. Так, выпуск 002Р-02 при ставке купона 11% годовых имеет цену, близкую к номиналу. А доходность трехлетних облигаций серии 002Р-04, размещенных в июне текущего года, несмотря на повышение ключевой ставки, балансирует в диапазоне 13-14%.

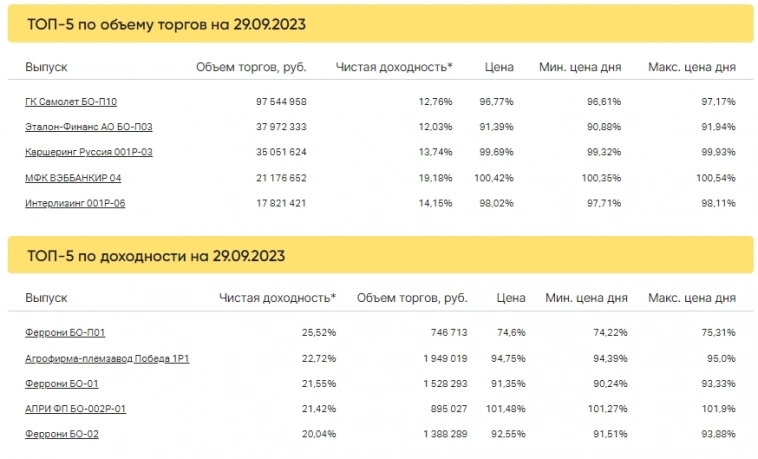

Суммарный объем торгов в основном режиме по 338 выпускам составил 715,4 млн рублей, средневзвешенная доходность — 14,24%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.