Ничего хорошего в ОФЗ

Есть добротный и не собравший кассу фильм «Ничего хорошего в отеле Эль Рояль». Сюжет, если коротко: ¾ времени – попытки удержать баланс, последняя четверть – неудача и полная жесть.

Название и логика фильма ассоциируются с происходящим с ОФЗ. И не только с ними.

В крестовом походе против доллара ключевая ставка поднята до значений не нормы. Экономика понимает произошедшее с запозданием, как боец после пропущенного удара.

Банки таки потянули депозиты вверх. Облигационный и, вероятно, кредитный рынок вслед за этим начал стопориться. Спрос на новые облигационные выпуски исчезает. Черёд коррекции вниз для облигационных котировок. Чего мы еще не особенно видели.

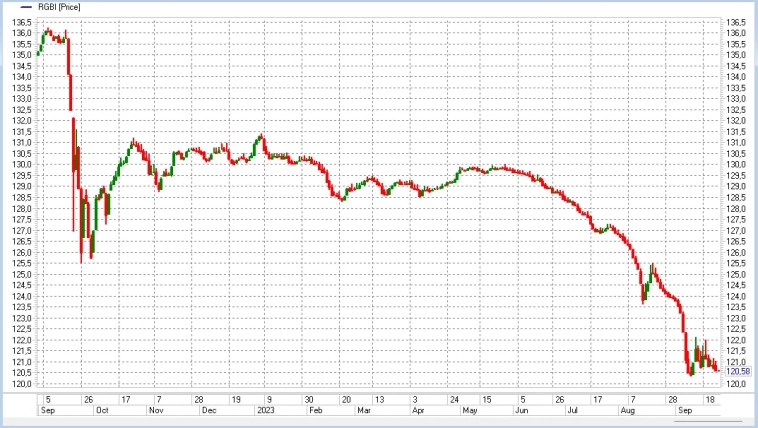

На графике RGBI, индекса цен ОФЗ видим консолидацию. Год назад было подобное, и тогда дело разрешилось резким отскоком вверх. Но тогда и настроения были другие. Было острое чувство ненормальности после второй за год биржевой паники. Сейчас есть чувство адаптации. В отсутствие настоящей адаптации. И, значит, консолидация – т.н. фигура продолжения тенденции. Где-то недалеко, как кажется, следующий динамичный ход вниз. К искомым ±15% годовых (20%+ по ВДО?). Сейчас ОФЗ любых сроков до погашения дают 11,7-12,3%.

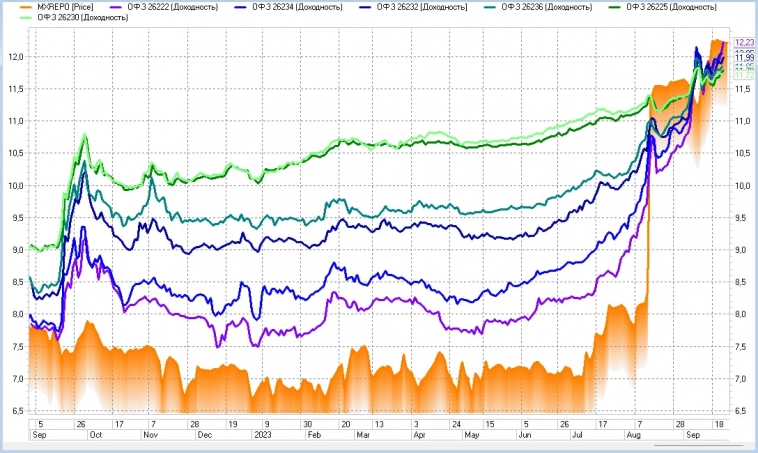

Консолидация цен ОФЗ на днях дополнилась инверсией их доходностей (короткие бумаги доходнее длинных; видна на втором графике, где доходности разных по длине выпуски, от более коротких фиолетовых до более длинных зеленых, сравниваются с доходностью денежного рынка, толстой оранжевой линией). Инверсия – еще один симптом не нормы. Рискованные (длинные) бумаги должны давать не дисконт, а премию по доходности к коротким.

Инверсия – это проявление надежды на светлое будущее. Тогда как облигационный рынок с ОФЗ во главе отправлен в неуправляемый занос.

В общем. Наблюдаемое и происходящее, мягко говоря, беспокоит. Мы, вообще, склонны драматизировать. На чем обычно и выигрываем.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт Енох26 сентября 2023, 07:43когда будет 20% напишите в ПМ пожалуйста, прикуплю этот фантик+2

Енох26 сентября 2023, 07:43когда будет 20% напишите в ПМ пожалуйста, прикуплю этот фантик+2 Алексей26 сентября 2023, 07:44Попытаюсь объяснить происходящее на основе моих наблюдений. В корпоратах есть довольно много выпусков которые торгуются по доходности 11 и даже 10%. Торгуются это правда громко сказано. Объемы смех. Но на график цен влияют. Цены переставятся когда кто-то крупным объемом решит выйти. Но никто не выходит, видимо верят что ставку вернут.+3

Алексей26 сентября 2023, 07:44Попытаюсь объяснить происходящее на основе моих наблюдений. В корпоратах есть довольно много выпусков которые торгуются по доходности 11 и даже 10%. Торгуются это правда громко сказано. Объемы смех. Но на график цен влияют. Цены переставятся когда кто-то крупным объемом решит выйти. Но никто не выходит, видимо верят что ставку вернут.+3 11 1126 сентября 2023, 08:39Ну, тут как… Считать надо. Стоило ли разгонять доллар до 100 накормив бюджет инфляцией и ростом ставок или всё-таки можно было тихо плетясь, потихоньку, при 70 рублях, вкалывать ОФЗшки, и абсорбируя лишнюю ликвидность с рынка и снижать дефицит бюджета, не сильно тратясь на обслуживание долга.+7

11 1126 сентября 2023, 08:39Ну, тут как… Считать надо. Стоило ли разгонять доллар до 100 накормив бюджет инфляцией и ростом ставок или всё-таки можно было тихо плетясь, потихоньку, при 70 рублях, вкалывать ОФЗшки, и абсорбируя лишнюю ликвидность с рынка и снижать дефицит бюджета, не сильно тратясь на обслуживание долга.+7