Дивиденды ТОП20 акций в индексе Мосбиржи дадут 9% годовых

Периодически публикую расчет див.доходности индекса Мосбиржи. На сегодня ситуация выглядит так:

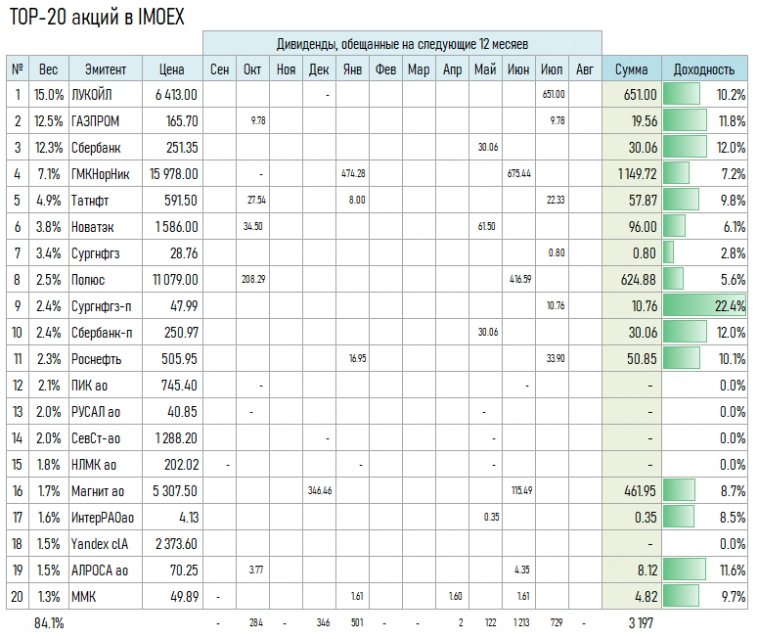

ТОП20 акций, входящих в индекс Мосбиржи (IMOEX) составляют 84% индекса. При текущих (сегодняшних) ценах, дивидендная доходность этих 20 акций на ближайшие 12 месяцев составит 9% годовых.

На банковских вкладах сейчас можно получить более 12%. На ОФЗ — так же более 12%.

Для выхода на доходность 12%, IMOEX должен опуститься примерно на -25%. Это значит, что цены ТОП20 акций, входящих в индекс должны упасть на четверть от текущих значений.

Свежий расчет дивидендов по 20 акциям на ближайшие 12 месяцев выглядит так:

В колонке «Вес» указан вес акции в индексе. Самые доходные акции — Сургутнефтегаз-преф. Если мутный владелец этой мутной конторы не соврет и реально заплатит обещанные дивиденды, то получится неплохая прибыль. Сбербанк и Газпром дают адекватные 12%.

Расчет совокупной доходности 20 акций с учетом веса каждой акции произвожу на депозите в 10 млн. рублей:

Итого:

Если я сейчас возьму 10 млн. руб. и соберу портфель из ТОП20 акций IMOEX пропорционально их весу в индексе, то потрачу на их покупку 8.4 млн. руб., а через 12 месяцев я получу дивиденды 755 тыс. руб. Доходность такой инвестиции составит 9.0% годовых.

В российских акциях сейчас сидит непрогнозируемый риск снижения цен. Поводом для этого может стать любая провокация еврейских банкиров на границе России или в Черном море. А причин для роста — ноль. Лучше я куплю ОФЗ или разложу деньги по банкам.

А что вы предпочтете? Напишите, пожалуйста, в комментах.

--------------------

Оригинал — в дзене с зеркалом в телеге

Сейчас официальная инфляция (прогноз к концу года) 6-7%, реальная скорее всего намного выше. Что это значит. Это значит, что тело облигаций сжигается инфляцией и их реальная доходность значительно ниже. Тогда как большинство предприятий со временем перекладывает инфляционные издержки на потребителей, что приводит к росту курса акций.

Поэтому сравнивая акции и облигации всегда следует помнить, что при высокой инфляции акции намного выгоднее и в отличие от облигаций их стоимость это не номинал и в при отсутствии проблем со временем всегда будет расти!

Желаемая доходность по акции=Доходность по облигации — инфляция!

То есть сейчас 12-13% — 6-7%=6%

То есть, если курс акций какой-то компании не обесценивается инфляцией, то 6% див. доходность по такой акции сейчас ничем не хуже, чем 12-13% доходность по облигациям! Другое дело, что компании разные и страдать от инфляции тоже могут по разному.