🛢 Трубы, нефть и дивиденды

С начала 2023 года акции ТМК выросли более, чем на 170%, в то время, как другие представители сектора продемонстрировали рост от 45 до 65% за аналогичный период. Как чувствует себя данный бизнес в новых условиях? Попробуем сегодня разобраться.

⏳ Для начала давайте вернемся на пару лет назад. В 2021 году ТМК приобрела ПАО «Челябинский трубопрокатный завод» (ЧТПЗ) за более, чем 84 млрд руб. Данная сделка сильно увеличила долговую нагрузку, ND/EBITDA в определенные периоды превышал отметку 4х, что достаточно много. На тот момент был высокий риск, что компания будет работать не на акционеров, а на кредиторов и весь денежный поток будет идти на обслуживание долга.

📝 За 2022 год новых отчетов не выходило и не было возможности оценить ситуацию в бизнесе, насколько успешно удалось интегрировать ЧТПЗ и какой получился эффект от этой интеграции. В конце августа менеджмент представил результаты 1 полугодия 2023 года и будет очень интересно их проанализировать, чем мы сейчас и займемся.

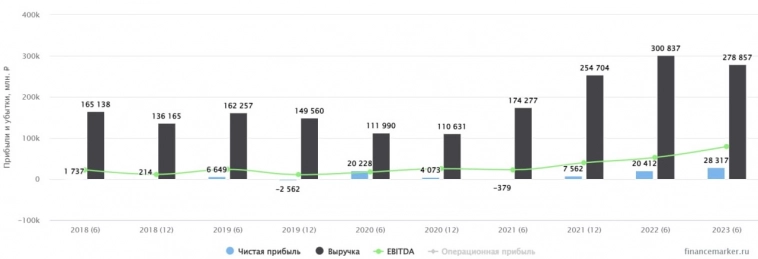

📉 Выручка снизилась на 7,3% г/г до 278,9 млрд руб. По информации из пресс-релиза эмитента, данное снижение произошло из-за выделения части активов АО «ВТЗ» и АО «ЧТПЗ» по производству труб большого диаметра в форме реорганизации с одновременным присоединением к ООО «ТМК Трубопроводные решения».

📈 EBITDA (скорр.) увеличилась на 50,4% г/г до 79,2 млрд руб. Маржинальность EBITDA также рекордная и составила 28,4%, при том, что средний показатель прошлых лет был на уровне 14%.

💰 Что касается чистой прибыли, то за полугодие заработали 27,1 руб. на акцию. В рамках дивидендной политики предусмотрена выплата акционерам не менее 25% чистой прибыли, но фактически платят около 50%. Текущий год не стал исключением, за 1 полугодие совет директоров рекомендовал выплатить 13,45 руб. на акцию, что примерно эквивалентно 50% от чистой прибыли.

⚖️ Теперь главный вопрос, который волнует большинство инвесторов — какая ситуация с долговой нагрузкой? Здесь есть существенные позитивные сдвиги, отношение чистого долга к EBITDA (ND/EBITDA LTM) сократилось до уровня 1,6х, что уже выглядит вполне консервативно.

📌 Низкая долговая нагрузка и стабильный денежный поток позволят компании и дальше платить высокие дивиденды. В случае, если второе полугодие будет не хуже первого, то по итогам всего года акционерам направят в сумме около 27 руб. на акцию, это к текущей цене (237 руб.) дает ДД в 11,5% годовых.

🏗 Развитие крупных добывающих и инфраструктурных проектов в нефтегазовой сфере, а также запущенная социальная газификация регионов, будут сохранять высокий спрос на трубы для нефтегазовых компаний. Это позволит бизнесу и дальше получать хороший денежный поток.

☝️Стоит еще учитывать один важный момент, доля акций в свободном обращении менее 10%, это может приводить к высокой волатильности котировок. Увеличение фри-флоата и вхождение в индексы было бы полезно компании.

📌 Резюмируя все вышесказанное, ТМК удалось добиться синергетического эффекта от покупки ЧТПЗ и стать лидером в производстве труб для нефтегазовой промышленности. Несмотря на трудности, совет директоров продолжил распределять часть прибыли акционерам и на выходе у нас получается двузначная див. доходность. В ближайшие годы выплаты скорее всего продолжатся, потому что на горизонте у компании нет капиталоемких инвестиционных проектов, а свободный денежный поток продолжает расти.

🧐 С учетом возобновления публикации отчетности, возвращаю компанию в свой вотч-лист.

❤️ Если обзор оказался полезным, не забудьте поблагодарить автора вашим лайком.

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

Михаил Гайлит18 сентября 2023, 08:16Спасибо за обзор. Компанию держу и буду дальше докупать небольшими порциями. Рассчитываю на стабильный дивидендный поток.+2

Михаил Гайлит18 сентября 2023, 08:16Спасибо за обзор. Компанию держу и буду дальше докупать небольшими порциями. Рассчитываю на стабильный дивидендный поток.+2