Газпром нефть (SIBN). Отчёт за 2Q 2023.

Приветствую на канале, посвященном инвестициям! 23.08.23 вышел отчёт за первое полугодие 2023 г. компании «Газпром нефть» (SIBN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

«Газпром нефть» — российская вертикально-интегрированная нефтяная компания. Основные виды деятельности: разведка и разработка месторождений нефти и газа, нефтепереработка, производство и реализация нефтепродуктов.

После Роснефти и Лукойла, входит в ТОП-3 российских нефтяных компаний по объёмам добычи и переработки нефти. Доказанные запасы превышают 2 млрд тонн нефтяного эквивалента. Ещё почти столько же вероятных запасов. Этих запасов хватит более чем на 20 лет. Годовая добыча углеводородов порядка 100 млн тонн в нефтяном эквиваленте. Из них более 40 млн тонн составляет объем переработки. Компания производит бензин, авиа керосин, битум, моторные масла и прочее.

Основные перерабатывающие мощности находятся в Омске, Москве, Ярославле и Сербии. Вообще в структуру компании входит более 70 предприятий в России, странах ближнего и дальнего зарубежья.

«Газпром нефть» — первая компания, которая начала добычу нефти на российском шельфе Арктики. Имеется в виду месторождение Приразломное.

95% акций компании принадлежит Газпрому. В свободном обращении менее 5% акций. Кстати, из-за маленького фрифлоата акции «Газпром нефти» не входят в индекс Мосбиржи. Возможно, когда-нибудь Газпром продаст в рынок часть своей доли.

С февраля 2022 года Газпром нефть находится под санкциями. Также страны запада ввели потолок цен на российскую нефть и эмбарго на нефтепродукты.

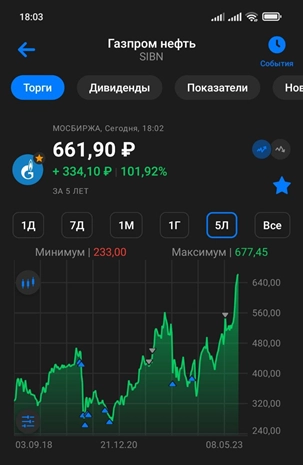

Несмотря на санкции и ограничения, акции «Газпром нефти» продолжают восходящий тренд. За последние полгода котировки выросли более, чем на 50%. На графике видим шесть растущих месячных свечей подряд. Основная причина — это девальвация рубля. На данный момент котировки торгуются в районе нового исторического максимума.

Компания не публиковала ни финансовые, ни операционные результаты с начала 2022 года. Но судя по всему, дела идут не так плохо. Например, по данным СМИ, российская нефтяная отрасль по итогам 2022 года нарастила добычу на 2%. И несмотря на то, что «Газпром нефть» уступила 3 место по объемам нефтедобычи Сургутнефтегазу, компания смогла нарастить добычу на 5%. Это без учета доли ассоциированных предприятий.

Также одна из крупнейших дочек, «Газпромнефть-Ноябрьскнефтегаз» объявила о рекордных результатах в 2022 году. Ещё в конце прошлого года уже менеджмент «Газпром нефти» заявлял о рекордных уровнях переработки нефти и в добыче газа. В общем, судя по всему 2022 год получился весьма неплохим в части операционных результатов.

Но в середине июня 2023 года вышли новости о том, что компания выполнила условия добровольного сокращения добычи нефти в рамках ОПЕК+. И будет поддерживать его до конца 2024 года. Также вышли данные, что «Газпром нефть» снизила добычу газа в первом полугодии на 16%. Так как в основном речь идет о попутном газе, то это также косвенно свидетельствует о сокращении добычи нефти на старых месторождениях.

Естественно, финансовые результаты компании во многом зависят от цен на нефть. В целом цены на нефть марки BRENT в прошлом году были заметно выше, чем в 2021 году. Но с максимумов 2022 года котировки откатили на 40% и сейчас стабилизировались на уровне 85$ за баррель.

Цены в рублях носят более волатильный характер. Из-за девальвации нашей валюты цены на нефть BRENT в рублях находятся на довольно высоких отметках. Правда, нельзя забывать о том, что российские сорта, в частности, Urals торгуются с дисконтом к BRENT. Из-за санкций в начале 2023 года он превышал 30$. Но по последним данным снизился до 15$.

Таким образом, после минимумов начала года, цены на Urals в рублях на фоне девальвации выросли в два раза. И сейчас находятся на максимумах с марта 2022 года.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Из-за геополитических событий, «Газпром нефть» приостанавливала публикацию отчетности. И вот в первые за 1,5 года вышли усеченные данные за 1П 2023 года:

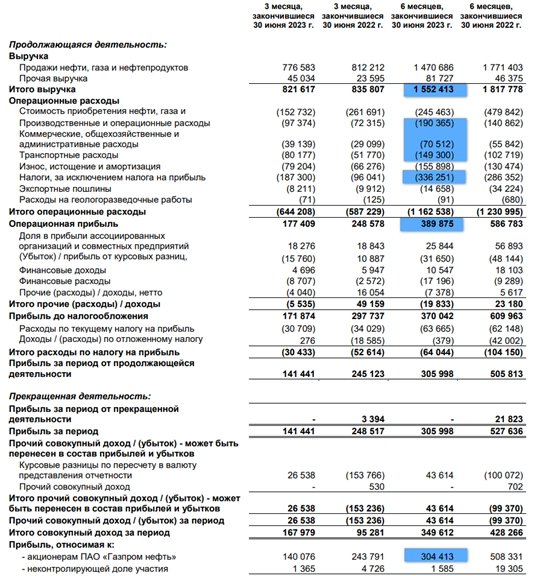

- Выручка 1,5 трлн (-15% г/г). Основная причина снижения — падение цен на нефть.

- При этом почти в два раза, до 245 млрд снизилась стоимость нефти, газа и нефтепродуктов, которые Газпром нефть приобретает у совместных и ассоциированных компаний для переработки и последующей продажи.

- На 37% до 410 млрд выросли суммарные операционные, коммерческие и транспортные расходы. Вероятно, это эффект действия санкций и девальвации рубля.

- Еще на 17% до 336 млрд выросли налоги, за исключением налога на прибыль. Это результат поправок в налоговый кодекс, которые будут действовать до конца 2025 года.

- Операционная прибыль снизилась на треть до 390 млрд.

- Чистая прибыль, относящаяся к акционерам 304 млрд (-40% г/г).

На диаграмме видно, что последние два квартала существенно хуже аналогичных периодов прошлого года. Но правда, лучше, чем два года назад. Основная причина, — это падение цен на нефть, санкции, дисконты и налоги.

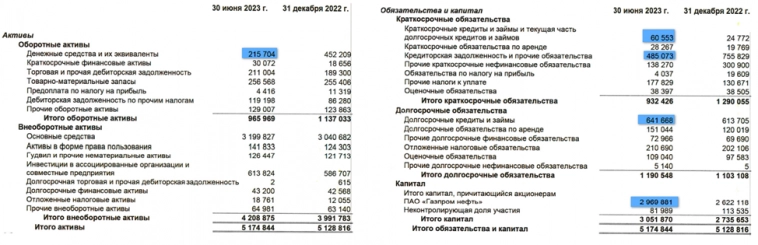

Денежные средства 215 млрд (-50% за полгода). Снижение объясняется выплатой дивидендов и существенным погашением задолженности перед поставщиками. Суммарные кредиты и займы 702 млрд (+10% за полгода).

Таким образом, чистый долг за полгода вырос более, чем в 1,5 раза до 486 млрд. Цифры конечно впечатляющие, но для такого масштабного бизнеса, пока долг некритичный. При желании, компания могла бы его погасить за год работы. Т.е. долговая нагрузка комфортная.

Также отметим продолжающийся рост чистых активов, которые подбираются к отметке в 3 трлн. Т.е. на такую сумму активы превышают обязательства.

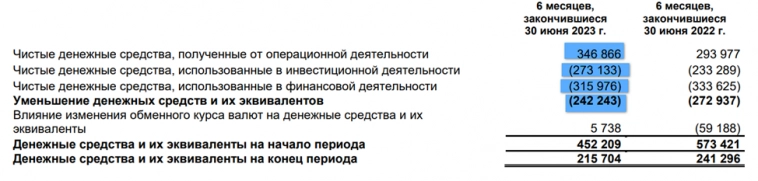

Также компания представила усеченный ОДДС. Чистые денежные потоки:

- от операционной деятельности: 346 млрд (+18% г/г). Именно столько денег поступило в компанию за полугодие.

- от инвестиционной деятельности: -273 млрд (+17% г/г).

- от финансовой деятельности: -315 млрд (-5% г/г). Здесь основная статья — это выплата промежуточных дивидендов за девять месяцев прошлого года.

Разница между денежными потоками от операционной и инвестиционной деятельностей всего 74 млрд. Это говорит о слабом свободном денежном потоке в первом полугодии.

В итоге, чистое уменьшение денежных средств составило 242 млрд за полгода до 215 млрд.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от скорректированной чистой прибыли по МСФО.

В июле были выплачены финальные дивиденды за 2022 год в размере 12,16₽ на акцию. С учетом промежуточных дивидендов, суммарные выплаты 81,94₽ на акцию. Это рекордные дивиденды.

За первую половину текущего года компания уже заработала минимум 32₽ дивидендов. Это чуть менее 5% доходности к текущей цене акции. Дивиденды по итогам года могут превысить 10% к текущей цене. Вероятность выплаты дивидендов достаточно большая, учитывая, что Газпрому, как материнской компании, сейчас очень нужны деньги на инвест программу.

У компании есть стратегия развития до 2030 года. Цель — стать мировым ориентиром для компаний отрасли по эффективности, технологичности и безопасности.

Если говорить про стратегию чуть более подробно, то важнейшая цель – это отсутствие вреда людям, окружающей среде и имуществу при выполнении работ. Также компания будет стремиться к лидерству по эффективности, т.е. максимизация создаваемой стоимости каждого барреля при любом сценарии развития рынка нефти. Компания планирует сохранить позиции в ТОП 10 крупнейших в мире по добыче жидких углеводородов. Для этого нужно расти в добыче углеводородов быстрее рынка, т.е. примерно на 1,5-3% в год. Но правда, возможно, в связи с новыми геополитическими реалиями, стратегия будет скорректирована. В частности, сейчас необходимо соблюдать ограничения ОПЕК+.

Текущие риски:

- Возможное падение цен на нефть. Мировые цены на нефть стабилизировались, но нельзя исключать их падение, например, из-за развивающейся рецессии в мировой экономике.

- Усиление санкций. В целом российские нефтяники во многом адаптировались к существующим ограничениям. Дисконт на российскую нефть снижается. Но всё же нельзя исключать, что запад будет туже затягивать санкционные гайки.

- Рост налогов. Специальная военная операция требует огромных денег. И в связи с дефицитом бюджета, не следует ждать послаблений в этой части. И даже наоборот, в конце июля Госдума утвердила очередные изменения в нефтяных налогах. С первого сентября снижен дисконт до $20 за баррель при расчете налогов, а также сокращены компенсации нефтяникам за сдерживание цен на бензин (топливный демпфер снижен в два раза).

- Постепенный мировой переход на возобновляемую энергетику.

По оценочным мультипликаторам Газпром нефть стоит не очень дорого:

- Текущая цена акции = 653 ₽

- Капитализация = 3,1 трлн ₽

- P/E = 5

- P/S = 1

- P/BV = 0,7

Итак, подытожим по Газпром нефти.

В 2023 году ожидается снижение операционных результатов из-за ограничений в рамках ОПЕК+.

Текущие цены на нефть в рублях, благодаря девальвации и снижению дисконта, выросли в два раза с начала года.

Финансовые результаты за первое полугодие умеренные. Выручка и прибыль снизились из-за высокой базы прошлого года.

Но второе полугодие должно быть лучше из-за высоких рублевых цен на нефть.

У компании в 1,5 раза вырос чистый долг до 486 млрд. Но финансовое положение достаточно устойчивое.

Свободный денежный поток слабый.

Компания много лет стабильно выплачивает дивиденды. И практически нет сомнений, что в ближайшем будущем эта практика будет продолжена.

У Газпром нефти есть стратегия развития до 2030 года, подразумевающая рост в добыче углеводородов быстрее рынка

Риски связаны с возможным падением цен на нефть, западными санкциями и высокими налогами.

Мультипликаторы средние. Акции за полгода выросли на 50%. Справедливая цена акции в районе 560₽.

Я продал акции Газпром нефти в мае, когда они дошли до своих исторических максимумов. Доходность составила 40% менее чем за год. К слову, о всех своих сделках пишу в нашем телеграм канале. После моей продажи акции немного скорректировались, но затем снова пошли в рост на девальвации рубля. На данный момент из нефтяников предпочитаю держать Роснефть, Лукойл, Сургутнефтегаз и Татнефть.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы: