Итоги августа и прогнозы от аналитика Елены Кожуховой

📌 Российский рынок и нефть обновили локальные максимумы, рубль смог приостановить девальвацию

Российский фондовый рынок в августе смог подрасти и обновить локальные максимумы как благодаря дивидендным, так и отдельным корпоративным историям. Индекс Мосбиржи по итогам месяца увеличился на 4,2%, в последний день августа достигнув очередного пика февраля 2022 года (3234 пункта). Долларовый индекс РТС прибавил менее 0,5%, завершая месяц недалеко от его максимума 1066 пунктов и ощущая давление со стороны слабого рубля. Список дивидендных историй в августе пополнили Инарктика, Русснефть (привилегированные акции), Белуга, Татнефть, Черкизово, банк «Санкт-Петербург», Новатэка, АЛРОСа и ФосАгро. Наиболее высокую доходность на уровне 6,6% должны дать обыкновенные акцияи банка «Санкт-Петербург», которые, впрочем, по факту объявления дивидендов скорректировались вниз после многонедельного ралли. Повышенный интерес по ходу месяца наблюдался к акциям ЛУКОЙЛа (в ожидании возможных дивидендов и проведения обратного выкупа акций у нерезидентов с дисконтом до 25%), Магнита (в августе компания завершила выкуп акций у зарубежных инвесторов, которые владели 16,6% через российскую инфраструктуру). Акции Мосбиржи достигли максимума с ноября 2021 года на фоне увеличения волатильности и объемом торгов биржи и обнародования планов компании по среднесрочному развитию.

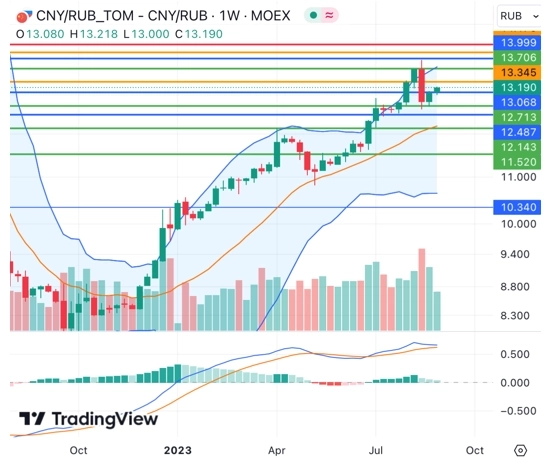

Рубль в августе обновил минимумы с марта 2022 года против доллара, евро и юаня (101,75 руб, 111,41 руб и 14,960 руб соответственно), после чего девальвация национальной валюты привлекла внимание властей и снижение приостановилось. Так, ЦБ РФ в рамках экстренного заседания повысил процентную ставку сразу с 8,5% до 12%, сохранив сигнал в пользу возможного дальнейшего ужесточения политики. Обязательной нормы продажи валютной выручки введено не было, но теперь экспортеры должны ежемесячно отчитываться об объеме проданной выручки. Рубль отступил от минимумов месяца, но ближе к его концу вновь показывал слабость и по итогам августа потерял чуть менее 5% против доллара, около 3,6% к евро и 2,6% к юаню.

Цены на нефть сорта Brent обновили максимум с января текущего года 88,05 долл/барр, после чего перешли к нисходящей коррекции, в рамках которой достигли минимумов с июля. Во второй половине месяца интерес к «черному золоту» возобновился, а по итогам августа котировки смогли прибавить около 1,5% на фоне страхов сохранения ограниченного предложения после подтверждения намерений России и Саудовской Аравии сокращать поставки в сентябре (на 300 тыс и 1 млн барр/день соответственно). Цены на нефть в течение месяца колебались, находясь под влиянием рисков замедления спроса со стороны крупнейших экономик Китая, Европы и США и надежд на способность властей КНР ускорить экономический рост путем стимулирующих мер.

📌 Чего ожидать? – Дивидендные ожидания и слабый рубль могут поднять индекс Мосбиржи еще выше.

Технические факторы

С технической точки зрения индекс Мосбиржи расположен вне зон перекупленности и обладает потенциалом развития краткосрочного и среднесрочного повышения с ближайшими целями 3320 и 3390 пунктов (также верхняя полоса Боллинджера недельного графика). При начале нисходящей коррекции важными поддержками станут отметки 3140 и 3000 пунктов: их преодоление может предвещать ускорение продаж. Индекс РТС остается в среднесрочном диапазоне 950-1090 пунктов из которого, вероятно, сможет выйти в том числе в случае сильных колебаний рубля.

Рубльвступает в сентябрь на перепутье между возвращением к августовским минимумам 101,75 руб, 111,41 руб и 14,960 руб по доллару, евро и юаню и переходом к коррекционному укреплению, целями которого при наиболее позитивном исходе могут стать отметки 87,50 руб, 95 руб и 12,15 руб соответственно (средние полосы Боллинджера недельных графиков). Сигналом в пользу реализации бычьего для российской валюты сценария стало бы закрепление валютных пар ниже поддержек 92 руб, 101 руб и 12,70 руб соответственно, которые не поддались им во второй половине августа.

Цены на нефть Brent к началу сентября сохраняют базу для развития роста, располагаясь выше поддержек 85 долл и 81,50 долл (средняя и нижняя полоса Боллинджера дневного графика соответственно) с перспективой возвращения к августовскому пику 88,05 долл. Тем не менее стоит отметить, что в августе котировки показали в том числе краткосрочную слабость и опускались до минимумов с конца июля: подобный сценарий может повториться при неспособности удержаться выше 85 долл с возможным переходом в том числе в боковой диапазон торгов.

Общие факторы

В целом среднесрочные перспективы индекса Мосбиржи в случае отсутствия негативных сюрпризов со стороны геополитики остаются умеренно позитивными с ближайшей целью роста 3320 пунктов. Покупки акций возможны в условиях слабого рубля, ожиданий выплаты дивидендов в октябре, а далее – объявления о новых выплатах уже за 9 месяцев текущего года. Темпы потенциального роста при этом могут быть сдержанными ввиду отсутствия масштабных драйверов движения и концентрации инвесторов на отдельных корпоративных историях.

В сентябре дивидендные реестры по выплатам за 1-е полугодие 2023 года закроют ТМК, Белуга, Инарктика и Черкизово. С уже рекомендованными дивидендами продолжат торговаться Татнефть, банк «Санкт-Петербург», Новатэк, АЛРОСА, ФосАгро и Русснефть (по привилегированным акциям), что может поддерживать интерес к указанным эмитентам. Нельзя исключать и дополнительных промежуточных выплат в нефтегазовом секторе – в частности, от ЛУКОЙЛа и Газпрома, которые занимают крупнейшие доли в расчете индекса Мосбиржи. Уверенную динамику среднесрочно показывает и «тяжеловес» Магнит, который пока не платит дивидендов, но поддерживает интерес к своим акциям их обратным выкупом в том числе у нерезидентов. По Магниту, в частности, мы сохраняем рекомендацию «Покупать» с целевой ценой 7163 руб за бумагу.

Рубль, вероятно, будет реагировать в том числе на дальнейшие действия финансовых властей и рискует развить снижение, если не будет предпринято конкретных мер по сдерживанию девальвации. В частности, следующим шагом могло бы стать введение обязательной нормы продажи валютной выручки экспортерами. ЦБ РФ соберется на очередное заседание 15 сентября. Уровень процентной ставки на сентябрьском заседании будет во многом зависеть от динамики рубля. Если российской валюте удастся стабилизироваться недалеко от текущих уровней, а инфляция не подскочит, не исключено сохранение ставки на отметке 12% или сдержанное её повышение до 12,5-13% в случае некоторого ослабления рубля. При более девальвационном сценарии ставка уже в сентябре может вырасти до 15%, но стоит учитывать, что в текущих условиях закрытости российской экономики более действенными мерами поддержки рубля, скорее всего, будет установление обязательной нормы продажи валютной выручки и контроль за движением капитала.

Цены на нефть в конце августа смогли восстановиться от локальных минимумов и при стабилизации выше 85 долл за баррель по сорту Brent могут стремиться к развитию повышения и обновить предыдущий максимум 88,05 долл. Фундаментально оказать поддержку котировкам могли бы новые меры стимулирования экономики Китая (в частности, снижение процентных ставок), а также дальнейшее сокращение поставок нефти из России (на 300 тыс барр/день) и Саудовской Аравии (на 1 млн барр/день). Нисходящие риски исходят со стороны новых признаков слабости китайской экономики и возможного наступления мировой рецессии. Следующее заседание ОПЕК+ пройдет уже в октябре.

Американские и европейские фондовые рынки в конце августа попытались вернуться к среднесрочному повышению после периода нисходящей коррекции. Основной бычий тренд по индексу S&P 500 сохраняет актуальность выше 4320 пунктов, а важное сопротивление расположено на максимуме текущего года 4607 пунктов. Ключевым фактором для настроений, вероятно, станут итоги заседания ФРС 20 сентября: в последнее время рынки надеются на паузу в повышении процентных ставок и смягчение сигналов регулятора, что может позволить продолжить рост как акциям, так и золоту с перспективой пробоя отметки 2000 долл/унц. Слабые макроэкономические данные по еврозоне могут также заставить ЕЦБ на заседании 14 сентября повременить с дальнейшим ужесточением политики и, как следствие, оказать дополнительное давление на евро.

Фондовые рынки Китая и Гонконга будут ждать новостей о потенциальных стимулирующих экономику КНР мерах, масштаб которых на данный момент представляется ограниченным. Сложности в секторе недвижимости и технологий, в последнем случае на фоне усиления давления со стороны западных стран, держат гонконгский Hang Seng в долгосрочном нисходящем тренде, который сохраняет актуальность до закрепления выше сопротивления 20 300 пунктов.

Прогнозные показатели:

Индекс Мосбиржи — 3 300

Курс евро к доллару — 1,0650

Нефть Brent — 88

Золото (Лондонский фиксинг) — 1 950

Инфляция в РФ (м/м) — -

Курс рубля к доллару (Мосбиржа) — 97,50

Курс рубля к юаню (Мосбиржа) — 13,50

Курс рубля к евро (Мосбиржа) — 105,50

Аналитик: Елена Кожухова

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy (velescapital)