Банк Санкт-Петербург (BSPB). Отчет за 2Q 2023г. Есть ли еще потенциал?

18.08.23 вышел отчёт за второй квартал 2023 г. Банка Санкт-Петербург (BSPB). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Банк «Санкт-Петербург» (БСПБ) основан в 1990 году. Компания осуществляет свою деятельность не только на территории Санкт-Петербурга и Ленинградской области, но также есть офисы в Москве, Калининграде, Ростове-на-Дону, Новосибирске и Краснодаре.

На начало 2023 года банк обслуживал более 2 млн частных лиц и 60 тыс компаний. Компания занимает 17 место по объему активов среди российских банков. Это один из крупнейших региональных банков.

В 2022 году возможность обслуживать ВЭД (внешнеэкономическую деятельность) представляла одно из конкурентных преимуществ компании. Когда крупные банки попали под санкции, БСПБ продолжал вести валютные операции, это обеспечивало ему высокую прибыльность.

Но в феврале 2023 года уже против БСПБ были введены блокирующие санкции со стороны США. Таким образом ему стало запрещено совершать долларовые операции за пределами России. Также компания попала под санкции со стороны Великобритании и Австралии. Правда, банк всё еще не отключен от системы SWIFT.

Сейчас БСПБ продолжает осуществлять внешнеэкономическую деятельность с упором на валюты дружественных стран, в частности, юани.

Текущая цена акций.

Как отмечалось выше, за счет конкурентного преимущества, прошлый год для БСПБ, в отличии от большинства остальных банков, был рекордным, поэтому рост акций в 2022г. и начале 2023г. объясним. Но после ввода санкций, с конца февраля, акции выросли на 170%. Причем половина этого роста пришлась на последние два месяца, когда котировки пробили верхний уровень восходящего канала и взлетели в 1,5 раза. Индикатор RSI указывает на перекупленность.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

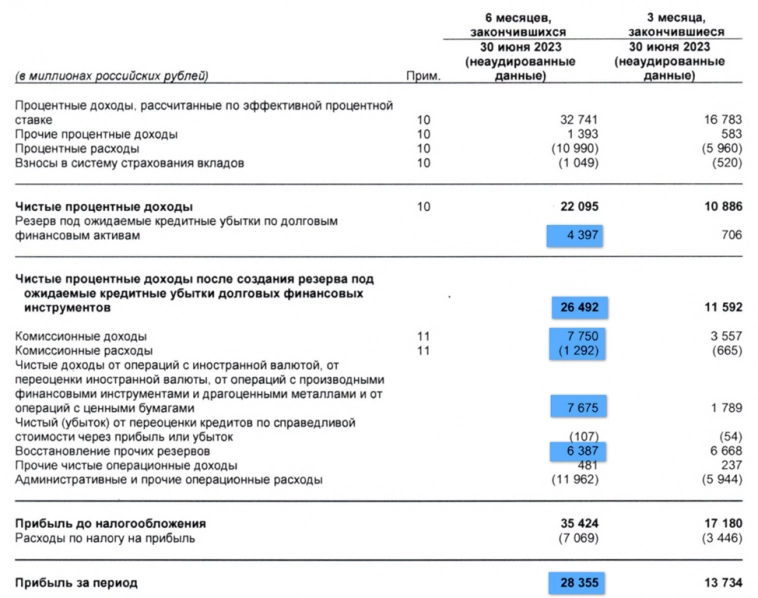

Итоги по МСФО за 1П 2023:

- Чистые процентные доходы до создания резервов 22 млрд.

- Чистые комиссионные доходы 6,5 млрд.

- Торговые доходы от операции с иностранной валютой, ценными бумагами и деривативами 7,6 млрд. Причём основной доход был зафиксирован в первом квартале, а во втором всего 1,7 млрд, что в три раза ниже. Т.е. санкции существенно повлияли на этот вид доходов.

- Также, что интересно, компания отразила 4,4 млрд доходов из-за роспуска резервов. Хотя обычно банки наоборот списывают деньги на их создание. Например, тот же БСПБ в 2021г. списал на создание резервов 5,1 млрд, а в 2020г. 8,8 млрд. А сейчас ситуация обратная, т.е. в 2022 году компания смогла накопить такие избыточные резервы, что сейчас их можно распускать без всяких последствий для финансового положения.

- Плюс еще банк восстановил 6,4 млрд прочих резервов.

- В итоге, чистая прибыль 28,3 млрд. Но еще раз обратим внимание, что почти 40% этой прибыли приходится на восстановление резервов и 27% на торговые доходы. Т.е. это всё некие разовые факторы, которые вероятно в будущем будут сокращаться.

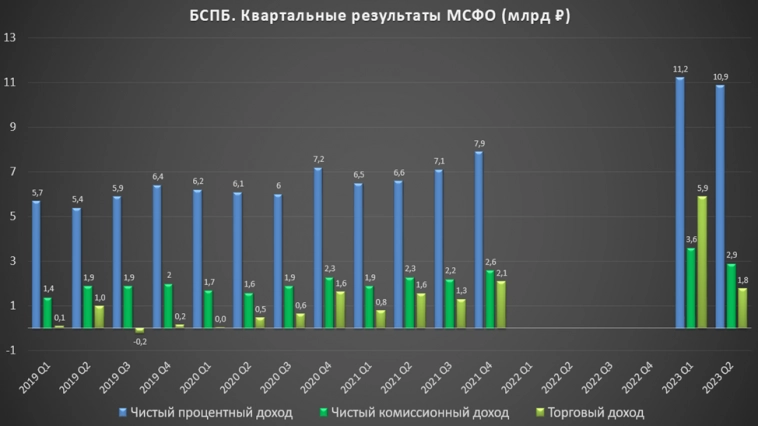

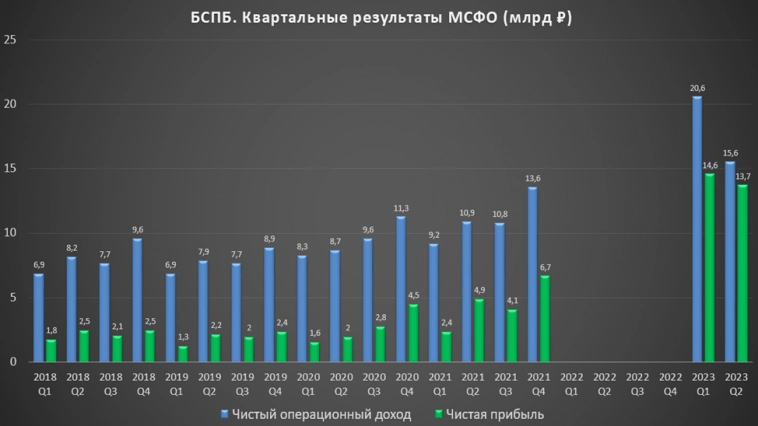

На квартальной диаграмме доходов не отражен 2022 год, т.к. банк не публиковал отчетность. 1Q 2023 получился рекордным относительно всех результатов до 2022 года. Но 2Q 2023 оказался слабее первого. В частности, видим, что торговый доход упал до своих нормальных значений за последние годы. Комиссионный доход, также в целом сопоставим с предыдущими значениями. И только процентный доход в 1,5 раза выше средне исторического (за счет роста кредитования в РФ).

Но суммарный процентный, комиссионный и торговый доход во втором квартале 15,6 млрд это только на 15% выше, чем в 4Q 2021. Чистая прибыль формально в 2 раза выше, чем в 4Q2021, но если ее скорректировать на восстановленные резервы, то она будет даже немного ниже.

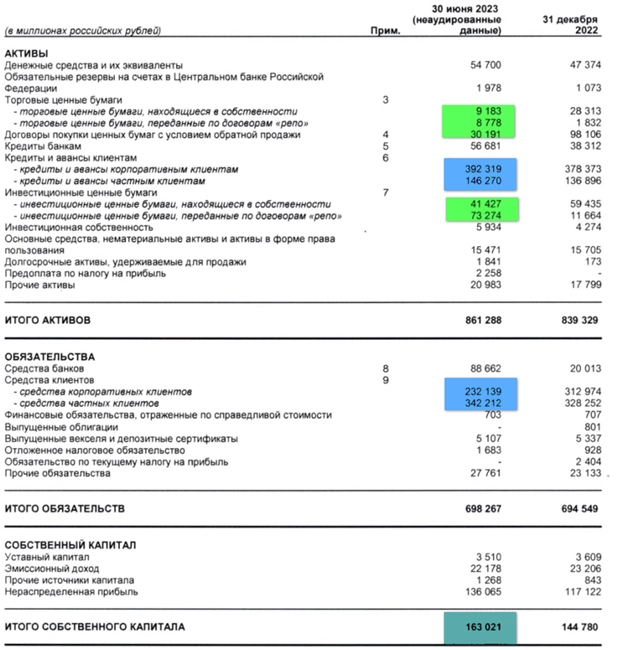

Баланс.

- Кредитный портфель за полгода вырос на 4,5% до 538 млрд. Но относительно первого квартала он упал на 4%. Т.е. кредитование пробуксовывает. 72% портфеля — это кредиты корпоративным клиентам, 28% кредиты частным лицам.

- Средства клиентов уменьшились на 9% до 574,3 млрд за счет снижения корпоративных средств.

- В балансе отображены различные ценные бумаги на 162 млрд.

- Чистый акционерный капитал 163 млрд (+12,5% за полгода).

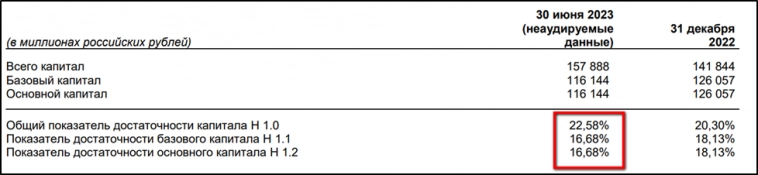

Чистый акционерный капитал составляет 19% от всех активов. А достаточность капитала более, чем в два раза превышает нормативы. Что говорит о сильной финансовой устойчивости. Правда, из-за роспуска резервов, видим, что показатели достаточности снизились относительно начала года. Но запас прочности еще большой, при желании, можно ещё легко распустить 10-20 млрд.

Дивиденды и обратный выкуп.

На Мосбирже торгуются обыкновенные и привилегированные акции БСПБ:

- Согласно Устава, дивиденды по привилегированным акциям должны быть в размере 11% их номинальной стоимости, т.е. 0,11₽ на акцию. Но в 2020 и 2022 годах платили 0,22₽ и 0,33₽ соответственно. Доходность в районе 1%.

- По обыкновенным акциям БСПБ стремиться выплачивать не менее 20% от чистой прибыли по МСФО. Доходность по итогам 2022 года превысила 30%.

17 августа Наблюдательный совет рекомендовал 19,08₽ дивидендов за первое полугодие. Это 6,7% доходности к текущей цене акции. Дата, на которую определяются лица, имеющие право на получение дивидендов 09.10.2023.

Рекомендованные дивиденды составляют ровно 30% от заработанной чистой прибыли за полгода. Но возможно, когда-нибудь банк изменит дивидендную политику, например, Сбер платит 50% от чистой прибыли, т.е. здесь еще остается скрытый потенциал роста акций.

Кроме дивидендов, компания осуществляет обратный выкуп акций. Причем недавно банк погасил более 13,67 млн акций (это около 3% голосов).

Риски.

Как мы видели, у компании больше половины чистой прибыли первого полугодия пришлось на разовые факторы: избыточные торговые доходы и роспуск резервов. Торговые доходы уже нормализовались во втором квартале. И хотя, по роспуску резервов еще есть возможности, вряд ли банк будет этим злоупотреблять. Если не считать этих временных факторов, то скорректированная чистая прибыль за полугодие составила около 14 млрд. А если бы банк вместо роспуска, наоборот, создавал резервы, как это делал ранее, то чистая прибыль за 1П 23 была бы только на 15% выше, чем за 2П 2021. А акции же за это время выросли в 3,5 раза. Таким образом, высок риск постепенного очищения чистой прибыли от разовых факторов. И если менеджмент не перестроится на новые направления развития, то финансовые результаты будут падать, и акции могут сильно скорректироваться.

Дополнительные риски:

- высокая конкуренция в банковской сфере;

- возможные проблемы в экономике, которые могут быть вызваны, например, новой волной мобилизации;

- результаты банка зависят от действий ЦБ, в частности, недавнее повышение ставки до 12% может замедлить кредитование, которое и без этого у банка пробуксовывает;

- БСПБ может заплатить разовый налог на сверхдоходы (windfall tax).

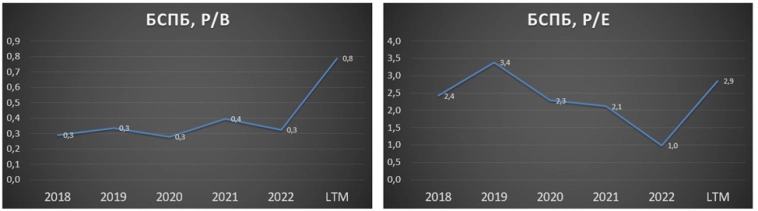

Мультипликаторы.

По мультипликаторам компания оценена недорого, но уже выше своих средних исторических значений.

- Текущая цена акции = 291 ₽

- Капитализация = 130 млрд ₽

- P/E = 2,9

- P/B = 0,8

- ROE = 37%

Выводы.

БСПБ – относительно небольшой, частный банк.

Результаты по итогам первого полугодия 2023 года рекордные.

Но 40% чистой прибыли приходится на восстановление резервов, а 27% на торговые доходы. Это временные факторы, которые вряд ли будут повторяться в будущем.

Второй квартал показал снижение, в частности, из-за санкций торговый доход упал до своих нормальных значений.

Кредитование пробуксовывает. Кредитный портфель сократился на 4% за квартал. А средства клиентов уменьшились на 9% за полгода.

Банк с большим запасом покрывает все нормативы ЦБ, именно это позволяет распускать резервы.

Наблюдательный совет рекомендовал хорошие дивиденды за первое полугодие.

Также компания недавно погасила около 3% голосующих акций, которые были ранее выкуплены.

Скрытый драйвер роста акций — это потенциал повышения выплат дивидендов до 50% от чистой прибыли по МСФО.

Главная проблема – это большие разовые факторы в текущих финансовых результатах. В ближайшем будущем, если банк не перестроит бизнес модель, чистая прибыль может существенно снизиться из-за падения торговых доходов и возврата банка к формированию резервов.

Акции с начала года выросли на 175%.

Я пока не покупал акции БСПБ, предпочитая им акции Сбербанка. Несмотря на низкие мультипликаторы в моменте, считаю инвестиции в акции БСПБ рискованными. В случае негативного сценария, акции могут упасть ниже 180 рублей в течение 1,5 лет. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

- Телеграм: https://t.me/Investovization_official

- YouTube: https://www.youtube.com/c/Инвестовизация

- Дзен: https://dzen.ru/investovization

Рекомендую Финуслуги: ВКЛАДЫ, Обзор и ПРОМОКОД

Dr. Кризис26 августа 2023, 11:39А я покупал год назад по 78. Идея была понятная и очень лёгкая. И безопасная процентов на 95. Обратный выкуп с погашением до конца октября 2023 года. Выплаты только 20% от прибыли. Большие дивиденды. Устрашающе низкая капитализация при этом и коэффициенты.+4

Dr. Кризис26 августа 2023, 11:39А я покупал год назад по 78. Идея была понятная и очень лёгкая. И безопасная процентов на 95. Обратный выкуп с погашением до конца октября 2023 года. Выплаты только 20% от прибыли. Большие дивиденды. Устрашающе низкая капитализация при этом и коэффициенты.+4