Белуга – одна из топ-идей на рынке сейчас

Белуга только что опубликовала сильный РСБУ отчет (рост чистой прибыли только по одному юрлицув 7.5x раз до 9.8 млрд. руб.). Получается, компания торгуется всего 4.3х по P/E Annualized, при том что это только одно юрлицо, а второе полугодие как правило у нее сильнее

10 августа Белуга опубликует МСФО за 1-е полугодие 2023 года, вероятно цифры будут тоже неплохими (с учетом сильных РСБУ, хорошего роста среднего чека и 30% роста оборота розничного направления)

Считаем, что высока вероятность выплаты дивидендов по итогам полугодия, также вероятны неплохие результаты с учетом хорошего роста среднего чека и развития розничного направления

На днях существенно нарастили долю в компании, считаем что это одна из топ-идей на рынке сейчас

_____________________

Белуга – №1 производитель алкоголя в РФ, не страдающий от санкций, с понятной стратегией развития, стабильными дивидендами и дешевой оценкой по мультипликаторам

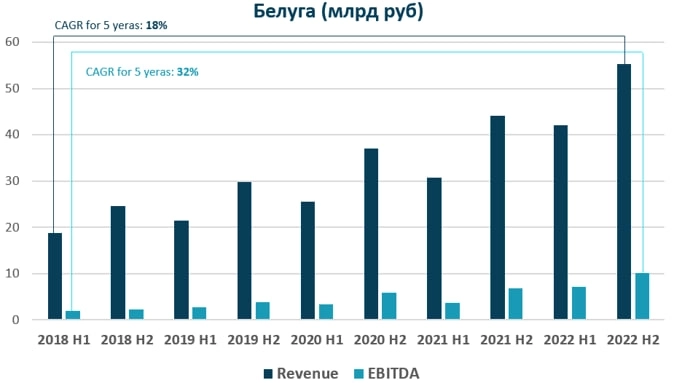

1. Отлично растущий высокомаржинальный бизнес

— За 2023 H1 по РСБУ выручка и чистая прибыль Белуги увеличилисьв 7+ раз

— За 2022 год по МСФО Белуга нарастила выручку и EBITDA на 30% и66% соответственно.

— В 2022 году рентабельность по EBITDA достигла рекордных 18% и долгосрочно останется стабильной / будет расти на фоне факторов:

а) Исторически цены на алкоголь растут выше инфляции, а издержки, наоборот, ниже инфляции – эффект операционного рычага, позитивен для роста рентабельности

б) На фоне резко ускорившейся девальвации рубля, вероятно, произойдет дополнительная повышенная индексация цен, как было в начале 2022 года, что позволило показать суперрезультат: в 2022 H1 выручка и EBITDA выросли г/г на37% и 94% соответственно

в) Активный рост импорта – за 2023 H1 отгрузки партнерских брендов +27% г/г и +64% к 2021 H1

г) E-commerce направление ежегодно растет на 100%. Сегмент особенно привлекателен, т.к. средний чек в онлайн-продажах в ~7 раз выше, чем в оффлайн

2. Белуга подтверждает прогноз по выходу выручки на >130 млрд руб к 2024 году, что предполагает более 15% средний рост выручки в 2023 и 2024 – отличный уровень

Высокий темп роста бизнеса достигается за счет активного развития собственной розничной сети “ВинЛаб”

— Продажи ВинЛаб за 2023 H1 увеличились на 34% г/г, трафик +27% г/г, средний чек ~+10% г/г

— За 2023 H1 было открыто 155 новых магазинов ВинЛаб или +11.5% к 2022 H2

— Белуга планирует открывать по 250-350 точек ежегодно

В связи с активным открытием новых магазинов в 2023 H1 рентабельность по EBITDA, на наш взгляд, краткосрочно может снизиться с рекордных уровней, но среднесрочно восстановится, учитывая, что новые магазины выходят в прибыль уже через полгода после открытия, за 1.5 года – окупаются полностью

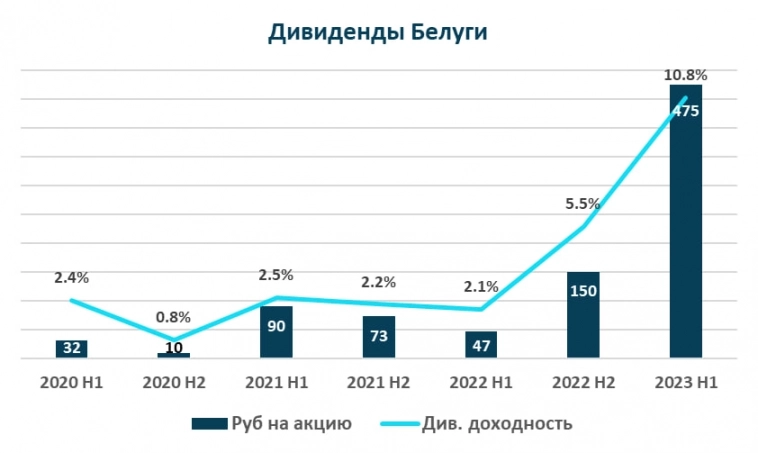

3. Белуга платит дивиденды с двузначной доходностью:

— Доходность за последние 12 месяцев: 11.6%

— Белуга пересмотрела див. политику, повысив минимальный уровень дивидендов с 25% до 50% от чистой прибыли по МСФО

-Считаем, что высока вероятность выплаты дивидендов по итогам 1-го полугодия 2023 (исторически платили по полугодиям)

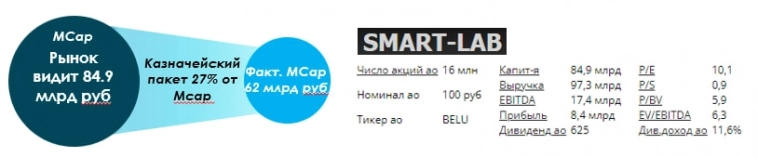

4. Компания по факту стоит на ~27% дешевле, чем ее оценивает рынок

Широкий рынок, скорее, не видит, что на балансе Белуги лежат казначейские акции на~27% от MСap – квазикеш

Рынок оценивает EV/LTM EBITDA Белуги в6.3х, против среднего исторического уровня 5.7х и 12.8х по EV/EBITDA у Абрау-Дюрсо, хотя последняя не обладает такой развитой вертикальной интеграцией

Однако с корректировкой на казначейский пакет Белуга стоит всего 5.0х (!) по EV/LTM EBITDA – дешево

Если бы акции Белуги торговались по мультипликатору Абрау-Дюрсо, то их цена индикативно составила бы ~10 900 руб или ~13 700 руб (c учетом казначейского пакета) за акцию, против текущих ~5 300 руб

5. Менеджмент заинтересован в росте капитализации, существует перспектива включения в индекс РТС, в случае чего появится дополнительный апсайд. Компания изучает варианты для выполнения формальных требований для включения в индекс

____________________

Белуга, на наш взгляд, сохраняет статус уникальной одновременно Growth и Value истории на РФ рынке:

— Имеет понятную стратегию дальнейшего роста бизнеса по 15%+ в год. Активно расширяет сеть магазинов по 250-350 точек в год

— Собственники заинтересованы в росте капитализации и дивидендах – платит >11% дивидендами (LTM), потенциально может войти в индекс РТС

— Cтоит на 27% дешевле, чем видит широкий рынок – 5.0х по EV/LTM EBITDA, против целевого уровня 5.7х и 12.8х у Абрау-Дюрсо

— В отличии от многих компаний Белуга прозрачно раскрывает отчетность

BELUGA GROUP разработала специальное предложение, позволяющее акционерам компании получить высший статус «Эксперт» в бонусно-накопительной программе лояльности сети магазинов «ВинЛаб».

Данный статус дает покупателям возможность пользоваться дополнительными скидками и зарабатывать повышенное количество баллов, которые можно тратить на товары-участники акции.

Чтобы присоединиться к программе, необходимо заполнить анкету на промостранице и прикрепить скриншот с акциями BELUGA GROUP из личного кабинета брокера. После верификации на 12 месяцев инвестору будет присвоен высший статус в новой программе лояльности «ВинЛаб», доступный остальным покупателям при совершении покупок на сумму более 40 000 рублей.

по 4000 задумывались

по 5000 время пришло покупать

ох лол