Свежие облигации: ТГК-14 на размещении

Безумству храбрых поём мы песню. Пока все ждут повышения ключевой ставки ЦБ, ТГК-14 пытается заскочить в последний вагон уходящего поезда с купоном, равным номеру ТГК. В апреле этого года был первый выпуск, теперь выходит новый, условия ожидаются не менее интересные, даже несмотря на грядущее повышение ставки Эльвирой Сахипзадовной.

Поскольку рынок облигаций замер, появление этого выпуска однозначно интересно. Посмотрим повнимательнее, кто такие, чем занимаются в ТГК-14 (она же Территориальная Генерирующая Компания №14).

Объём выпуска — 1 млрд, доходность ожидается 14,2–14,75% (купон по прошлому выпуску был 14%), срок 4 года, без оферты, без амортизации. Купоны четырежды в год. Рейтинг BBB+ от Эксперт РА (апрель 2023).

ТГК-14 — региональная энергетическая компания, осуществляющая производство электрической и тепловой энергии, а также распределение тепла в Республике Бурятия и в Забайкальском крае. Компании принадлежит 7 ТЭЦ и 2 энергетических комплекса с установленной электрической мощностью 650 МВт и установленной тепловой мощностью 3 125 Гкал/ч. Тикер: 🔋🥵 Сайт: https://www.tgk-14.com

- Выпуск: ТГК-14 001Р-02

- Объём: 1 млрд

- Начало размещения: 1 августа 2023 (сбор заявок до 27 июля)

- Срок: 4 года

- Купонная доходность: 14,2–14,75%

- Выплаты: 4 раза в год

- Оферта: нет

- Амортизация: нет

Хороший вопрос, именно так оно и есть, но лишь на 50% износ! А также у ТГК-14 есть сайт для инвесторов, который довольно информативный, хотя один из разделов больше похож на фотогалерею выпускников-одноклассников. Но главное — есть отчёты и презентации. Это важнее, чем то, что Вася Пупкин является членом и его рабочая сторона лица — левая.

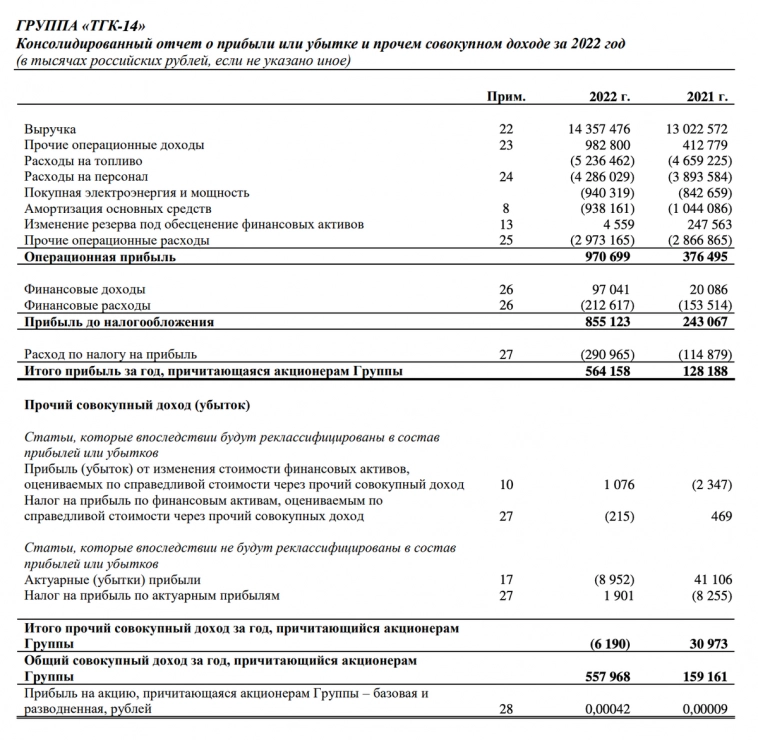

Для инвест-хардкора есть презентация за год на 257 слайдов. Из неё (хотя лучше смотреть на финансовый отчёт, так что, скорее, из него) мы знаем, что у ТГК-14 очень большой долг и очень небольшая прибыль (при опять же большой выручке).

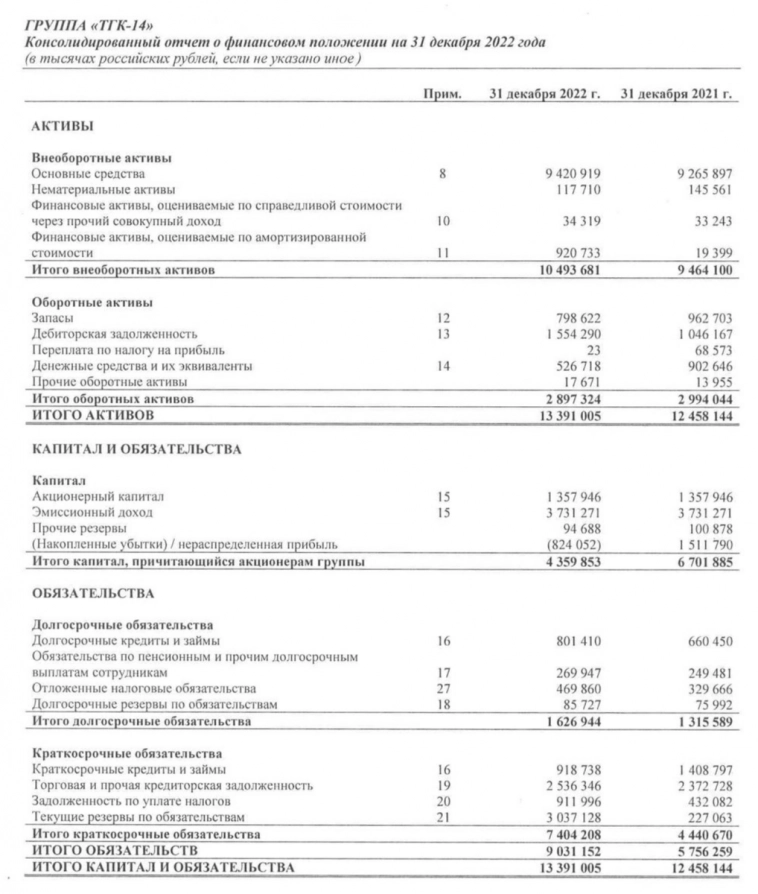

Также важно то, что у компании большой объём краткосрочных долгов, поэтому вторым выпуском облигаций она скорее всего не ограничится. Первый выпуск был на 3,5 млрд, новый — на 1 млрд, краткосрочный долг — 7,4 млрд, прибыль за 2022 год — 0,56 млрд. Долгосрочный был 1,6 млрд, апрельский выпуск облигаций и нынешний ребалансируют распределение на достаточно комфортное.

Если смотреть на показатель Долг / EBITDA, то он на конец 2022 года был 3,7 против 2,5 годом ранее. При низкой маржинальности и учёте, что текущий владелец купил компанию в долг, вопросиков много. Но по данным Эксперт РА в 2023 году компания ожидает значительный рост поступлений от подключений к тепловым сетям в связи с реализацией крупных девелоперских проектов на территории Читы и Улан-Удэ. В результате этого, по их расчётам, показатель Долг / EBITDA с учётом новых присоединений, но за вычетом затрат на присоединение, по итогам 2023 года может опуститься до уровня 2,2х. Нужно только, как говорится, потерпеть. Стоит также отметить, что компания является поручителем по долгу, и её средства идут на погашение долга, что логично.

Если не смотреть на смену руководства (в долг) и планы по развитию бизнеса, то отчёт за 2022 год действительно выглядит довольно слабым. При выручке в 14+ млрд операционная прибыль чуть менее 1 млрд, а чистая прибыль 0,56 млрд.

В чём идея? В том, что за 2022 годом наступил 2023, а далее и 2024 с новыми приобретениями, когда ситуация должна решиться в пользу компании. По МСФО у ТГК-14 активы на декабрь 2022 составляли 13,4 млрд, капитал — 4,4 млрд. Выручка по итогам 2022 года составила 14,4 млрд руб., чистая прибыль – 0,56 млрд. Будет рост прибыли, по итогам 2023 года, полагаю, мы этого ещё не заметим, а в 2024 году должны увидеть сильный отчёт. Но это не точно. Кстати, есть же ещё акции TGKN. Там ракета х4, туземун и успешный успех. Но там дивиденды были объявлены, хотя никакие дивиденды такие иксы не делают. Есть ощущение, что дивиденды выводятся для оплаты по долгу, в который частично была куплена компания.

Моя позиция по этому выпуску однозначно позитивная. Считаю, что облигации здесь менее рискованные, чем акции, которые уже сильно подорожали, есть хорошая доходность и довольно длинный срок — 4 года. Рынок позитивно смотрит на компанию, который, тем не менее, необходимо решать множество задач. Планирую участвовать в размещении, правда на небольшую сумму, поскольку приоритет сейчас на другой актив (РД).

Подписывайтесь на мой телеграм-канал ↗ про инвестиции, финансы и недвижимость.

во-вторых, ставка ЦБ — это реакция, а не причина