Газпром ,чего ждать от крупнейшей компании?

🔸ПАО «Газпром» — глобальная энергетическая компания. Основные направления деятельности — геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, реализация газа в качестве моторного топлива, а также производство и сбыт тепло- и электроэнергии.

🔸«Газпром» видит свою миссию в надежном, эффективном и сбалансированном обеспечении потребителей природным газом, другими видами энергоресурсов и продуктами их переработки.

🔸Стратегической целью «Газпрома» является укрепление статуса лидера среди глобальных энергетических компаний посредством диверсификации рынков сбыта, обеспечения энергетической безопасности и устойчивого развития, роста эффективности деятельности, использования научно-технического потенциала.

🔸«Газпром» является мировым лидером по добыче природного газа. В настоящее время компания активно реализует масштабные проекты по освоению газовых ресурсов полуострова Ямал, арктического шельфа, Восточной Сибири и Дальнего Востока, а также ряд проектов по разведке и добыче углеводородов за рубежом.

🔸«Газпром» — надежный поставщик газа российским и зарубежным потребителям. Компании принадлежит крупнейшая в мире газотранспортная система, протяженность которой составляет 179,3 тыс. км на территории России. На внутреннем рынке «Газпром» реализует свыше половины продаваемого газа. Кроме того, компания поставляет газ в страны ближнего и дальнего зарубежья.

🔸Группа «Газпром» является ключевым производителем и экспортером сжиженного природного газа (СПГ) в России. Компания успешно развивает торговлю СПГ в рамках действующего проекта «Сахалин-2», а также реализует новые проекты, которые позволят «Газпрому» значительно усилить свои позиции на быстрорастущем мировом рынке СПГ.

🔸Компания является одним из крупнейших производителей нефти в Российской Федерации. «Газпром» также владеет крупными генерирующими активами на территории России. Кроме того, компания занимает первое место в стране по производству тепловой энергии.

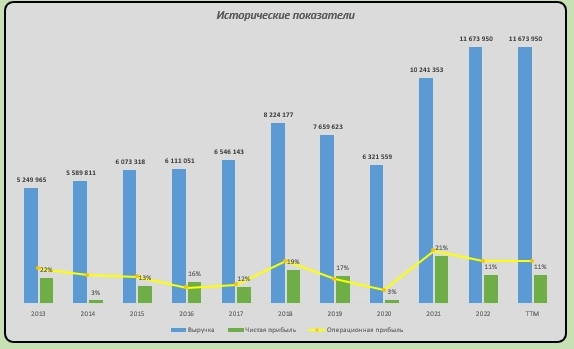

🔸Исторические показатели компании!)

-На графике мы видим рост выручки и если обращаться к языку цифр, то данный рост составляет 8% годовых за 10 лет!)

-При этом я больше доверяю цифре за 5 лет в данном случае, а там+7% ежегодно

-Однако нельзя забывать о том, что за 2022 год выручка компании увеличилась на 14%, но этому есть объяснение в виде высоких цен на нефть в мире и как соответствие сверхприбыль у компании

-Так же стоит обратить на провальный 2020 год, да это именно тот год, когда весь мир боялся всего лишь Ковида, но для нас интересен тот год в рамках понимания, а что будет с компанией, если стресс)

🔸Хочу обратить внимание на операционную прибыль рост за 10 лет составляют всего 2% ежегодно в связи с увеличением операционных расходов, которые растут быстрее выручки, ожидаю и дальнейшее ухудшение данного показателя!)

🔸Что касается Чистой прибыли она так же растет медленнее выручки и рост составляет всего 1%

🔸Конечно тут можно говорить в основном про налоги, компания является ключевой для формирования бюджета страны, поэтому множество налоговых сборов забирают деньги!)

🔸Структура выручки компании

-17% рентабельности операционной прибыли можно назвать сильным показателем, как по рынку, так и по индустрии в целом

🔸Однако в среднем для самой компании данный показатель исторически составляет 19%, а в лучшие годы 24%(например в 2021 году)

🔸Конечно этот факт нам показывает, что бизнес испытывает некие трудности, возможно это захват рынка, однако зная ситуацию целиком -нет!) И эти трудности в прошлом году не учитывают даже низких цен на газ и прочие проблемы, которые будут отображены по итогу 2023 года, а значит ждем дальнейшего снижения рентабельности!)

🔸Так же можно сказать и про Чистую прибыль уровень в 11% конечно хорошо, но компания проигрывает сама себе и историческим 13%, причины снижения рентабельности чистой прибыли остаются те же, что и у операционной!)

🔸Активы и обязательства компании

Наблюдаем рост Активов у компании-это хорошо, они будут генерировать нам кэш в виде выручки, в среднем активы растут на 7% в год

🔸Так же стоит отметить, что большую часть активов компании составляют трубопроводы, скважины и машинное оборудование!)

🔸Что касается долговых обязательств, то они растут быстрее активов, но тут имеет эффект низкой базы +10% ежегодно, а в номинальном значении темп роста обязательств уступает активам, что наглядно видно на графике!)

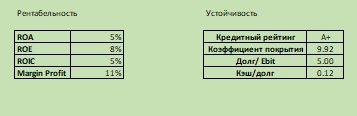

🔸Рентабельность компании

Маржинальность Чистой прибыли уже подробно описывал в посте про структуру выручки, тут необходимо обратиться к рентабельности активов и капитала

🔸Несмотря на то, что мы видим начало снижения рентабельности чистой прибыли это еще не дало эффекта на рентабельность активов и капитала, где мы видим свои исторические 5% и 8% соответственно

🔸Хочу отметить, что именно этой доходности я бы ждал от компании в стабильные времена с постепенным улучшением положения дел, но времена у нас, увы другие!)

🔸Финансовая устойчивость компании, благодаря исторически высокой операционной прибыли коэффициент покрытия долговых обязательств компании показывает высокий уровень!

🔸Я бы ждал снижения операционной прибыли и как итог незначительное ухудшение данных показателей, однако не критично, считаю, что компания и дальше сможет спокойно и комфортно обслуживать свои долговые обязательства без каких-либо проблем!)

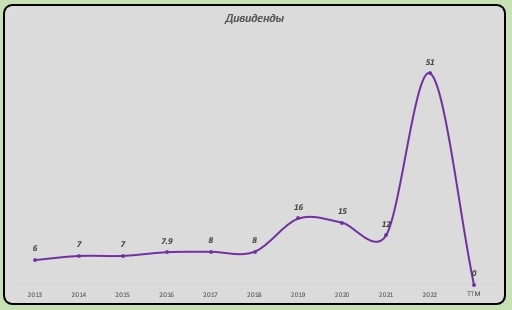

🔸Дивиденды

Исторически компания платила средние дивиденды по больнице, извините, по рынку, однако в 2022 году пошумела, каждый слышал о рекомендации дивидендов, потом отмене, а в итоге выплате, но та история уже в прошлом!)

🔸Дивидендная политика Газпрома предусматривает выплату дивидендов в целевом размере 50% от чистой прибыли по МСФО. Прибыль может корректироваться на курсовые разницы и обесценение активов. Поэтапный переход на целевой уровень дивидендов (50%) предусматривал выплату 30% по итогам 2019 года, 40% — по итогам 2020-го и 50% — по итогам 2021-го. Дивиденды могут уменьшаться, если отношение чистого долга к EBITDA превысит 2.5.

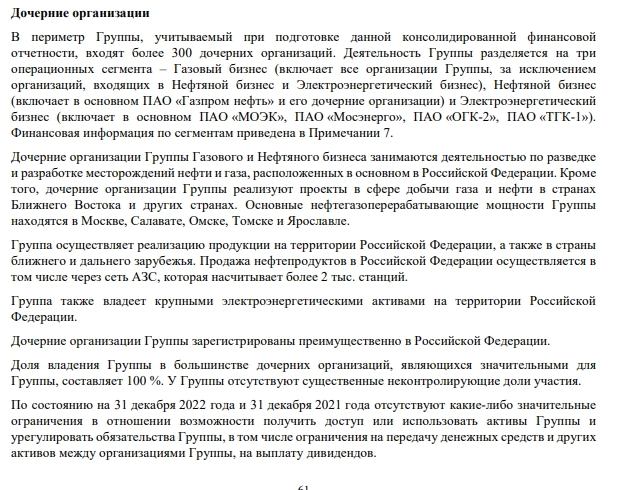

🔸Дочки Газпрома

🔸Один не маловажный фактор на мой взгляд!

Я понимаю, что тут много букв, но на нем интересная информация из отчета!)

🔸Если коротко, то тут дочерние компании Газпрома, почему я считаю их важными, думается мне именно через них компания будет получать существенную дополнительную прибыль, у компании есть так же и совместные проекты и долю в публичных компаниях, например 10% Новатэка!)

🔸Так вот, считаю, что от выплат прибыли дочерних компаний или дивидендов компания останется интересной на данном уровне цены!)

Аналитики прогнозируют следующую выплату дивидендов 9р. на акцию, считаю именно из данной статьи дохода и это именно тот самый глоток воздуха для компании!)

🔸Итоговый вывод по компании

Одна из крупнейших компаний на нашем рынке, которая испытала трудности из-за геополитики, а так же цен на газ, которые снизились, однако за последний отчет мы наблюдаем рост!)

🔸Структура выручки хоть и ниже исторических уровней, но тем не менее выше рынка, что хорошо для компании, однако ожидаю дальнейшего снижения!)

🔸С финансовым состоянием у компании порядок и есть возможность даже привлечения долга для более быстрого финансирования проектов!)

🔸Прогнозы!

Тут для меня всё неоднозначно, я закладываю резкое снижение выручки в 2023 году из-за цен на сырье и потери Европейского рынка, так же жду снижения рентабельности, при этом увеличение капитальных затрат в ближайшие годы для переориентации на Азиатские рынки!)

🔸Всё это поведет к потери интереса со стороны инвесторов, я бы сказал уже привело!) Думаю данные уровни уже интересны для долгосрочных инвесторов, так же стоит заметить, что мой прогноз достаточно субъективен, то же самое касается и статистики, но она более холодна к расчетам и показывает цифру 230-240р. за акцию

🔸Чего же ждать? Ждите отчет и заявления компании, если она за 2023 год потеряет больше 20% выручки и рентабельность упадет более, чем на 2%, то я оказался прав и цена должна быть 180р.

🔸Если же мы увидим лучики солнца, то добро пожаловать к статистике и 230р-хорошая цена!)

Некоторые аналитики до сих пор оценивают акции, основываясь на прибыли за 2022. Но это уже в прошлом, рынок давно отыграл эти результаты. Теперь нужно прогнозировать то, как он отреагирует на динамику результатов в 2023.

Яркий пример того, почему важно уметь работать с форвардными мультипликаторами – это тот же самый Газпром.

В разборе отчёта на можно дать прогноз по прибыли на 2023, основываясь на ценах на газ, объемах поставок, НДПИ и т.д. Она составит около 500 млрд рублей. Таким образом, FWD P/E уже равен 7,9. А это почти в 3 раза выше среднеисторического.

То есть если вы решите купить Газпром по текущим ценам, то вы заплатите за его акции не 3,2 годовых прибыли, а почти 8. Отсюда же рассчитываются и дивиденды. По факту они будут весьма маленькими в 2023 году.

Как только выйдет отчёт, рынок переоценит акции в сторону понижения, т.к. 80% игроков в РФ это физики, и многие из них не умеют прогнозировать. Они будут отыгрывать уже прошлые события.

хотя газмяс будут с бюджета финансировать несмотря на то что он будет убыточным