03 июля 2023, 09:43

«Тотальный» характер обрушения рубля, очевидно, не является спекулятивным, а носит глубинный структурный характер.

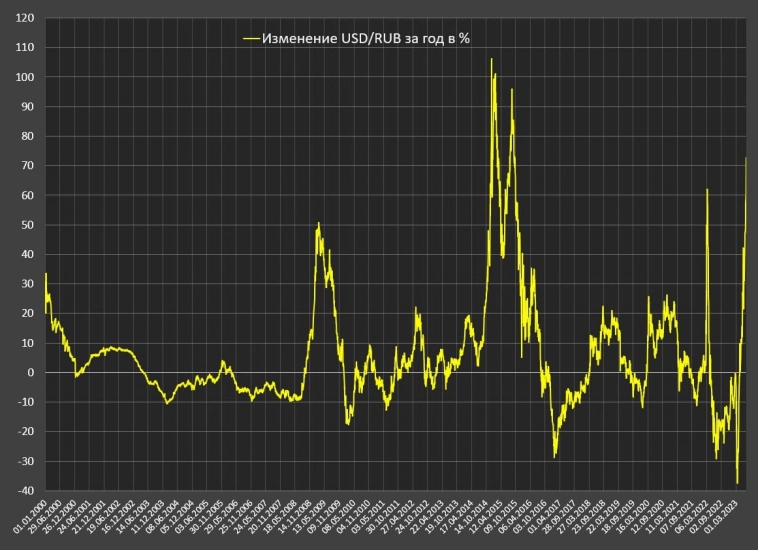

Масштаб обрушения рубля носит уже тотальный характер – хуже, чем самые пессимистичные оценки. За год доллар по отношению к рублю вырос на 74%, а в сравнении со средним курсом рубля в период с мая по ноябрь 2022 ослабление уже близко к 50%.

Рубль за год ослаб сильнее (74%), чем турецкая лира — 55%, несмотря на стремительное обрушение лиры за последний месяц.

Есть ли в мире более слабые валюты, чем рубль? Есть. Валюты следующих стран ослабли сильнее (предполагается изменение доллара к курсу нацвалюты за год): Аргентина — 105%, Южный Судан — 98%, Ангола — 97%, Нигерия — 83%.

Есть чувствительное ослабление: Египет -65%, Пакистан — 40%, Украина – 25%, Кения – 20%, ЮАР – 15%.

Так получилось, что ровно год назад рубль был экстремально переукреплен, как раз под конец 2 кв 2022, а сейчас ситуация стала инверсной. Если сравнивать со средним курсом в ноябре 2022, когда валютный рынок нашел равновесие, ослабление рубля к доллару плюс-минус сопоставимо с турецкой лирой.

За 25 лет с девальвации 1998 года более масштабное обрушение рубля было только один раз (с декабря 2014 по 1 кв 2015), когда доллар к рублю вырос вдвое г/г. Даже эффект первых трех недель после СВО был скромнее в годовом сравнении – 62%, если оценивать официальный курс ЦБ РФ.

Интересно, за всю историю среднемесячный курс USD/RUB лишь один раз был выше 85 – в марте 2022, когда средний курс был 104 рубля за доллар.

Нет ни малейший сомнений в том, что это приведет к существенному инфляционному импульсу во втором полугодии 2023, учитывая критическую зависимость непродовольственных товаров от импорта, причем сейчас уже неважно из недружественных стран или из Китая.

Нужно учитывать, что из-за более сложной, длительной и дорогостоящей логистики и связанных расходов (финансовое, страховое, юридическое сопровождение) и при росте цепочки посредников — курс 85-90 в настоящий момент не тоже самое, что курс 85-90 до СВО, т.к. наценка выросла на 10-50% в зависимости от товара или услуги.

При таком разлете более вероятно среднесрочное укрепление рубля.

«Тотальный» характер обрушения рубля, очевидно, не является спекулятивным, а носит глубинный структурный характер. USD/RUB вырос за год почти на 75% (эффект низкой базы июня 2022), в сравнении со средним курсом мая-ноября 2022 рост на 50%, с начала года – свыше 27%.

Среди крупных стран только в Турции сопоставимая динамика курса нацвалюты. Если год назад рубль был в лидерах укрепления из-за высокого профицита счета текущих операций и относительно работающего валютного контроля, -за год все сильно изменилось и теперь рубль в ТОПе самых слабых валют в мире с практически неконтролируемым характером обрушения.

Стремительное сжатие по направлению к нулю счета текущих операций из-за коллапсирующего экспорта товаров и услуг – это вполне ожидаемое событие. В середине прошлого года в этом канале было дано исчерпывающее обоснование, почему профицит будет сжиматься, а рубль слабеть. Чтобы не повторяться, можно использовать поиск по ключевым словам: «рубль», «торговый баланс», «счет текущих операций».

В этом управляемом сценарии средневзвешенный курс рубля к доллару с высокой вероятностью должен быть в диапазоне 75-80, причем скорее больше к диапазону 70-75 руб за долл, по крайней мере, в актуальной конфигурации торгового баланса.

Но появилось нечто, что изменило балансы и валютные пропорции. Какие факторы могли повлиять на более устойчивое ослабление рубля?

* Первый фактор. Более высокий импорт из-за налаженного параллельного импорта и огромного товарного потока из Китая, что сжимает профицит торгового баланса быстрее предсказуемой траектории. При коллапсе рубля должны заработать естественные демпферы в виде падения платежеспособности, что неизбежно снизит импорт и несколько стабилизирует платежный баланс, как и курс рубля.

* Второй фактор. Высокий дефицит бюджета ожидаем, однако, есть основания полагать, что правительство в текущей конъюнктуре заинтересовано в слабом рубле, как быстрой попытке сбалансировать бюджет через наращивание нефтегазовых доходов в рублевом эквиваленте.

В среднесрочной перспективе такая стратегия проигрышна, т.к. в следующем году придется индексировать социальные расходы, зарплаты бюджетникам, обслуживать более высокие процентные расходы из-за роста ставок по ОФЗ и реализовывать более дорогостоящие инвестиции.

Результирующий эффект строго отрицательный, т.к. инфляционный фактор нейтрализует весь положительный эффект от нефтегазовых доходов и еще сильнее вгонит бюджет в дефицит, но в следующем году. Это опасная стратегия.

* Третий фактор. Ранее предполагалось, что реализуемый экспорт может быть доступным, т.е валютная выручка является располагаемой. Реальность оказалась намного драматичнее.

В настоящий момент энергетический экспорт (нефть, нефтепродукты, газ и уголь) более, чем на 85% в денежном выражении поставляется лишь в четыре страны: Китай, Индия, Турция и Белоруссия. Не затрагивая тему маржинальности и рентабельности, в Турции и Белоруссии могут реализовываться отложенные платежи, т.е поставка в долг (рост дебиторки), когда валюты по факту нет в наличии.

В Китае и Индии расчеты идут преимущественно в нацвалюте, но это ограничено-конвертируемые валюты. Если юаневый поток абсорбируется в импорте и частично используется во внутренней финсистеме для рефинансирования внешних долгов в долларах и евро, с индийской рупией все сложнее. Индийская валюта просто не нужна, импорта из Индии нет, инвестпроектов в Индии нет, финсистема Индии в отличие от Китая не интересна.

В итоге значительный объем экспорта не зеркалируется сопоставимым объемом валюты, что образует дефицит валюты на внутреннем рынке.

* Четвертый фактор. Бегство элиты и условно «притесненных» из России. То, что пока сложно оценить количественно в контексте непосредственно сбежавших, но по данным ЦБ – масштаб вывода рекордный.

По мере закручивания гаек в России с точки зрения противодействия несогласным и по мере потенциальной деградации политической обстановки масштаб бегства может увеличиваться.

* Пятый фактор. Возможна продажа иностранной собственности и активов и вывод денег из России. Параметры и объемы пока не проявлены.

https://t.me/spydell_finance

15 Комментариев

Joker88803 июля 2023, 10:01Санкции нам на пользу. Все идет по плану. Грязная зеленая бумажка скоро рухнет.+8

Joker88803 июля 2023, 10:01Санкции нам на пользу. Все идет по плану. Грязная зеленая бумажка скоро рухнет.+8 Дмитрий Ермаков03 июля 2023, 10:02Государству хорошо. У него миллионы работников и патриотов. А что делать бизнесу? Они же индивидуалисты. Их задавили коллективисты. Вот и продают всё, меняют на доллары и бегут0

Дмитрий Ермаков03 июля 2023, 10:02Государству хорошо. У него миллионы работников и патриотов. А что делать бизнесу? Они же индивидуалисты. Их задавили коллективисты. Вот и продают всё, меняют на доллары и бегут0 Павел Вагеннер03 июля 2023, 10:05Курс национальных валют — показатель менеджмента в стране. Бездарность отражается на девальвации и инфляции. Укрепление в 2022 году было связано с высокими ценами на сырьё и сокращением импорта и за санкций.0

Павел Вагеннер03 июля 2023, 10:05Курс национальных валют — показатель менеджмента в стране. Бездарность отражается на девальвации и инфляции. Укрепление в 2022 году было связано с высокими ценами на сырьё и сокращением импорта и за санкций.0 SergeyJu03 июля 2023, 10:21Меня пугают, а мне не страшно.0

SergeyJu03 июля 2023, 10:21Меня пугают, а мне не страшно.0

Читайте на SMART-LAB:

USD/CAD: Роковая звезда над каналом — канадский доллар готовит контрудар

«Канадец» закрыл торговый вторник классической «падающей звездой», которая филигранно оттолкнулась от линии тренда нисходящего канала и психологического уровня сопротивления 1.3725. Для продавцов...

22:27

Итоги Smart-Lab & Cbonds PRO облигации 2026

Итоги Smart-Lab & Cbonds PRO облигации 2026

28 февраля прошла конференция по вопросам облигационного рынка Smart-Lab & Cbonds PRO облигации 2026 , в рамках которой на сессии...

20:59