🌾 Акрон (AKRN) - обзор отчета по РСБУ и анализ ситуации в секторе удобрений

▫️Капитализация: 700 млрд ₽ / 19100₽ за акцию

▫️Выручка TTM (РСБУ): 152,5 млрд ₽

▫️Операционная прибыль ТТМ (РСБУ): 75 млрд ₽

▫️Чистая прибыль ТТМ (РСБУ): 46,4 млрд ₽

▫️P/E ТТМ РСБУ:15

▫️fwd дивиденд 2023: 4%

Все обзоры https://t.me/taurenin/1275

👉 Основным направлением деятельности является производство аммиака, азотных и сложных удобрений, а также продукции органического синтеза и неорганической химии.

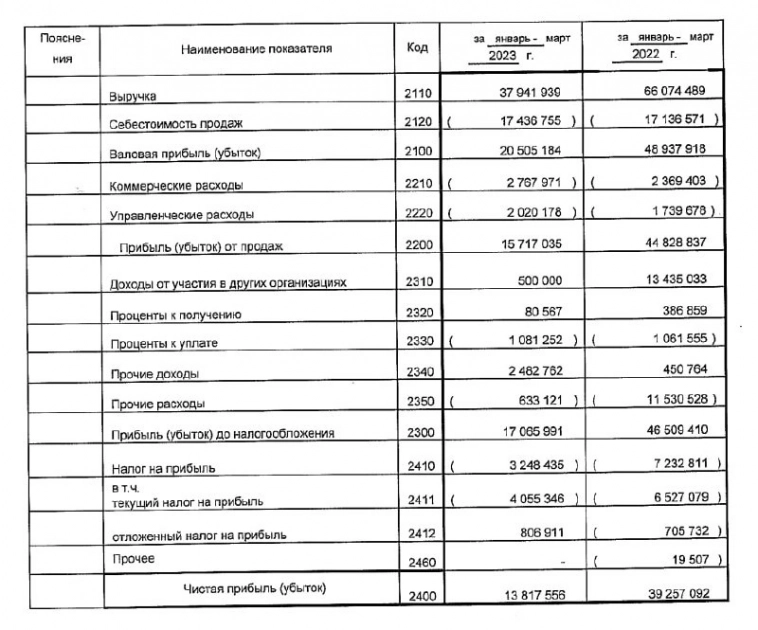

👉 Отдельно результаты за 1 квартал 2023г:

▫️ Выручка: 38 млрд ₽ (-42,4% г/г)

▫️ Валовая прибыль: 20,5 млрд ₽ (-58,1% г/г)

▫️ Чистая прибыль: 13,8 млрд ₽ (-64,8% г/г)

👉 Компания не публикует отчеты по МСФО с 3кв 2021г. Исторически РСБУ и МСФО почти полностью совпадают по чистой прибыли, а по выручке разнятся на 60%.

Если такая корреляция между МСФО и РСБУ до сих пор сохраняется, то мы увидим падение чистой прибыли на 65% г/г. Цены на удобрения по-прежнему продолжают падать, что и выступает основным драйвером такого снижения прибыли.

✅ По итогам 2022г около 86% выручки компании приходилось на экспорт. Акрон сейчас один из основных бенефициаров ослабления курса рубля.

✅ Чистая денежная позиция по состоянию на конец 1кв 2023г составляла 53,5 млрд рублей. Баланс в отличном состоянии, финансовые риски минимальные.

✅ Казначейский пакет в 9,3% от всех акций компании был погашен в конце 2022г. Это позитивно для миноритарных акционеров.

❌ Выплата дивидендов по итогам 2022г была отменена. Такое решение принималось так как один из основных акционеров компании, Вячеслав Кантор, не мог получить эти выплаты на свою офшорную компанию. Решение о возобновлении выплат будет зависеть от сроков редомициляции этого офшора.

Однако, если реализуется самый оптимистичный сценарий и Акрон будет выплачивать дивиденды в 2023м году, то размер выплат может быть равен даже чистой денежной позиции, что подразумевает выплату более около 7,5% к текущей цене. В нормальном сценарии дивиденды я бы ждал выплат по итогам 2023 года около 4% к текущей цене.

❌ По неподтверждённой информации, Минфин готовит новый механизм расчета пошлины на удобрения так как с начала 2023г в рамках старого механизма удалось собрать только 5 млрд рублей при запланированных 120 млрд (на весь 2023г). Чтобы не попадать под текущую цену отсечки для сбора пошлины, компании экспортирует более простые варианты удобрений, которые стоят дешевле.

Если власти решат дополучить ранее запланированные 120 млрд через другие механизмы, это очевидно приведёт к более низкой чистой прибыли Акрона и Фосагро. На Акрон может приходится около 20-25 млрд дополнительных расходов по налоговым пошлинам (в том или ином виде).

Выводы:

Ситуация на мировом рынке удобрений ухудшается, цикл высоких цен подходит к концу. Нужно осознавать, что при нормальных ценах на удобрения, Акрон зарабатывал по МСФО всего около 35 млрд по EBITDA. Текущие цены на газ способствуют возобновлению мощностей по производству удобрений, что негативно влияет на уровень цен. Пока никаких причин для изменений такой ситуации, я не вижу. В то же время в РФ у нас растут налоговые риски и я уверен, что в итоге они реализуются, вопрос времени.

Акции Акрона всё ещё переоценены и никаких значимых драйверов роста бизнеса на 2023г я не вижу. Адекватная цена для компании — это не более 15500 рублей, оценку пересмотрел в бОльшую сторону из-за погашения казначейского пакета.

Не является индивидуальной инвестиционной рекомендацией

Все обзоры https://t.me/taurenin/1275

#обзор #акрон #AKRN