Инструмент трейдера. Maximum Drawdown%

После статьи «Инструмент трейдера. Замена торговых систем.», в личных сообщения в телеграмм канале Quantbot, было много вопросов по поводу наших критериев возврата торговых систем в торговлю, но ни одного по вопросу почему Maximum Drawdown % является нашим основным. В ближайшее время я опубликую статью о принципах возврата торговых систем в бой, но сегодня хотел бы поговорить о важности параметра Maximum Drawdown % в торговых системах.

Почему так важна максимальная просадка в трейдинге? Зачем тратить время на размышления о том, какой максимальный процент просадки является для вас приемлемым?

Дело в том, что на сколько вы готовы к просадкам и как планируете с ними справляться, будет напрямую завесить и успех вашей торговли.

Когда происходит просадка мы начинаем спрашиваете себя: я делаю что-то неправильно, система перестала работать, является это началом еще большей просадки? И если вы не уверены и не ответили для себя на вопросы приемлемой для вас максимальной просадки при тестировании торговой системы, вы прекращаете торговать и чаще всего в самый неудачный момент.

Просадки очень важны для трейдера, потому что они существенно влияют на ваши способности рационально мыслить в момент больших просадок. Огромные просадки могут заставить вас прекратить торговлю и это может даже привести к разорению и снижению вашей прибыли.

Максимальная просадка важна в трейдинге, потому что она влияет на ваше поведение и, как следствие, на вашу прибыль.

Необходимо сосредоточиться на просадках, до того, как они произойдут.

Люди склонны совершать ошибки, когда мы находимся под давлением. Эти ошибки можно назвать когнитивными, которые мы совершаем снова и снова и которые представляют собой неспособность ясно мыслить и систематически отклоняется от логики принятия правильных решений.

Прежде чем торговать на реальном счете и рисковать своими деньгами, вы должны ответить на вопрос: какую просадку вы можете выдержать, прежде чем сдаться?

Просадки заставляют вас, выскакивать из поезда на полном ходу, когда как вам кажется он мчится вниз к новым минимумам. Многие после этого перестают торговать что бы перевести дух и оправиться от потерь и приостанавливают свои стратегии после того, как получили убыток на рынках, только чтобы возобновить их, когда они видят, что стратегия восстановилась.

В долгосрочной перспективе это может быть ошибочно. Это заставляет вас покупать на максимумах и продавать на минимумах.

Чтобы свести к минимуму эту ошибку, всегда надо начинайте с понимания своей торговой стратегии и её основных параметров. Если вы не понимаете, почему стратегия работает и какие параметры являются для неё нормальными в рамках проведенного тестирования, вы не будете знать, когда она перестанет работать.

Просадка в момент тестирования ваших торговых систем, заставляет менять или отказываться от своих стратегий или прекращать торговать если торговая стратегия уже запущена в реале. Хороший торговый план имеет дело с просадками до того, как они неизбежно произойдут. Большинство трейдеров и инвесторов недооценивают своё отношение к риску. Те просадки, которые выглядели приемлемыми при тестировании на исторических данных, совсем по-другому воспринимаются, когда имеешь дело с реальными деньгами и реальными потерями.

Для своих торговых систем, мы определили, что максимальная просадка с учетом коэффициента на «усушку и утряску» не может быть более 20%. Этот тот уровень падения капитала, который мы чисто психологически готовы терпеть, а также, немаловажный момент, что при просадке капитала в 20% потребуется заработать к оставшемуся капиталу 25%, чтобы восстановить первоначальный уровень денежных средств на счёте, а это вполне реально сделать нашим торговым стратегиям в довольно короткий срок.

Не менее важным является и момент Время появления новых максимумов или продолжительность просадок.

Можно, конечно, иметь небольшую просадку по счету, но, когда проходят месяцы без появления новых максимумов по счету и вы до сих пор находитесь хоть в небольшой, но просадке, это постепенно подрывает вашу уверенность. Вы можете прекратить торговлю именно тогда, когда все изменится к лучшему.

Просадки в трейдинге неизбежны, и вы должны принять это как факт жизни.

Хотя полностью просадок избежать невозможно, можно уменьшить просадки с помощью диверсификации.

Диверсификация по различным акциям, временными периодами и стратегиям — лучший способ сгладить просадки. Необходимо торговать множеством разных классов активов, разными типами стратегий, разными направлениями рынка (длинными и короткими) и разными временными рамками (краткосрочная и долгосрочная торговля).

И в этом помогает автоматическая торговля. Преимущество автоматической торговли заключается в возможности торговать практически бесконечным количеством стратегий на разных временных интервалах и всеми доступными финансовыми инструментами одновременно.

Именно реализуя в своих ботах принципы диверсификации упомянутые выше, нам позволило по стратегии Trend Forever при MD — 9% заработать 46.37% за 10 месяцев. Бот работает на наиболее ликвидных фьючерсах, с разными временными периодами и зарабатывает как на длинных позиция, так и коротких. В полной мере реализуя принципы диверсификации для сглаживания максимальной просадки.

Подвел, конечно, развод в акция Газпрома 23 мая, снизив доходность и увеличив Maximum Drawdown с 6% до 9%.

Стратегия Trend forever stocks в мае месяце приятно удивила, показав доходность 29,8% за 7 месяцев при Maximum Drawdown — 7%. Здесь прибыльность системы из-за диверсификации в торгуемых инструментах. Буквально несколько акций второго эшелона сделали основную прибыль.

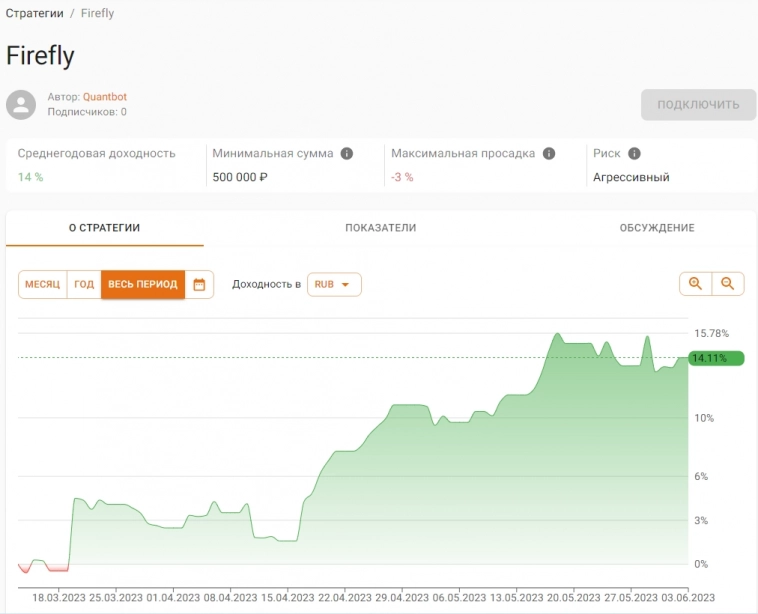

Стратегия Firefly на текущий момент показывает Maximum Drawdown – 3% и прибыльность с марта 2023г в размере 14.11%. Столь низкий Maximum Drawdown и прибыльность достигаются опять-таки диверсификацией по торгуемым инструментам (в ней более 50 акций), разными стратегиями и таймфреймами на которых торгуют боты внутри этой стратегии.

Возвращаясь к теме этой статьи, хочу обратить внимание, что в данных стратегиях мы реализовали все принципы, именно для комфортной для себя торговли:

- Низкий Maximum Drawdown как на исторических данных, так и на подтвержденных в реальной торговле.

- Время появления новых максимумов или продолжительность просадок. Если посмотреть историю, практически все наши стратегии обновляют ежемесячно свои максимумы. Например, по стратегии Trend Forever, только 2 месяца из 10 были убыточными и не показали новых максимумов.

При тестировании систем, мы выбирали те, которые давали меньший Maximum Drawdown пусть и за счет снижения доходности. И как сейчас видим на реальной торговле – наш выбор был оптимальным и правильным.

Еще больше новостей и инвестиционных идей, а также ежедневные сигналы Стратегии «Для друзей» можно посмотреть в нашем телеграмм канале Quantbot.P.S. Возникли вопросы по платформе на которой написаны все наши боты. Вся торговля ведется на основе торговой платформы OS.Engine

Антон Иванов06 июня 2023, 12:18Максимальные просадки, найденные во время тестирования, в реальной торговле легко побивают собственные рекорды. В 2021 году на Сишке многие обновили свои минимумы на счетах.+1

Антон Иванов06 июня 2023, 12:18Максимальные просадки, найденные во время тестирования, в реальной торговле легко побивают собственные рекорды. В 2021 году на Сишке многие обновили свои минимумы на счетах.+1 Андрей Владимирович06 июня 2023, 16:53Или как вариант для начала, научиться понимать где можно зайти в рынок, что бы исключить просадку. О каких 20% просадки можно вообще говорить? Это уже лютое инвестирование совершенно без какой либо логики. Имеются совершенно простые принципы приобретения бумаги которые не позволят купить раньше времени.Нужно лишь терпение. У большинства же терпение появляется лишь тогда, когда акция куплена и по ней начинает крутиться убыточная позиция. Вот тогда да, все сидят и терпят. Неужели так трудно, открыть дневной график и разобраться в том, когда лучше всего покупать бумаги? Даже на растущем рынке всегда есть возможность, купить по наиболее выгодной цене в момент коррекции. Ничего здесь архисложного нет, а вот неприятные моменты с огромным минусом, можно весьма успешно избежать.0

Андрей Владимирович06 июня 2023, 16:53Или как вариант для начала, научиться понимать где можно зайти в рынок, что бы исключить просадку. О каких 20% просадки можно вообще говорить? Это уже лютое инвестирование совершенно без какой либо логики. Имеются совершенно простые принципы приобретения бумаги которые не позволят купить раньше времени.Нужно лишь терпение. У большинства же терпение появляется лишь тогда, когда акция куплена и по ней начинает крутиться убыточная позиция. Вот тогда да, все сидят и терпят. Неужели так трудно, открыть дневной график и разобраться в том, когда лучше всего покупать бумаги? Даже на растущем рынке всегда есть возможность, купить по наиболее выгодной цене в момент коррекции. Ничего здесь архисложного нет, а вот неприятные моменты с огромным минусом, можно весьма успешно избежать.0 Тимур Ахунд-Заде07 июня 2023, 09:59вот вопрос… Отлично делаете дело, риски под контролем и стратегия показывает результат! Почему же не подписываться ( присоединяться к счету ) инвесторы..0

Тимур Ахунд-Заде07 июня 2023, 09:59вот вопрос… Отлично делаете дело, риски под контролем и стратегия показывает результат! Почему же не подписываться ( присоединяться к счету ) инвесторы..0