Банк Санкт-Петербург (BSPB). Отчет за 1Q 2023г. Перспективы. Прогноз дивидендов.

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 18.05.23 вышел отчёт за первый квартал 2023 г. компании Банк Санкт-Петербург (BSPB). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ПАО «Банк «Санкт-Петербург» основан в 1990 году. БСПБ осуществляет свою деятельность на территории Санкт-Петербурга, Ленинградской области, Москвы, Калининграда, Ростова-на-Дону, Новосибирска и Краснодара.

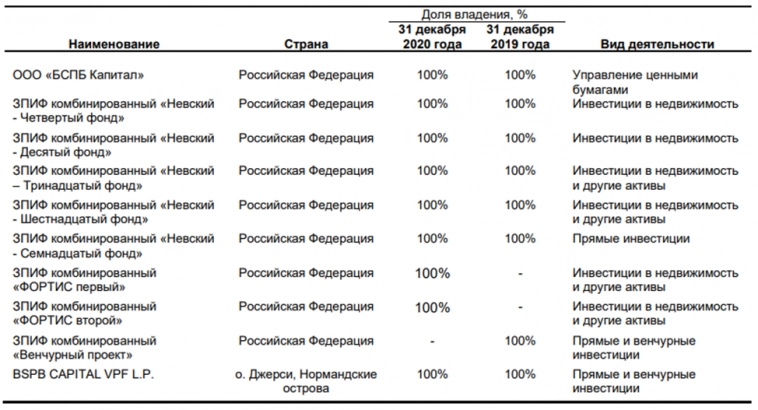

У БСПБ несколько дочерних компаний, причем большая часть из них, — это вынесенные ЗПИФы. А «БСПБ Капитал» был недавно продан. В общем дочки не так сильно влияют на итоговые результаты. Поэтому, в целом отчетности по РСБУ и МСФО во многом совпадают.

Текущая цена акций.

Акции БСПБ с апреля 2022 выросли на 200%. И сейчас торгуются в растущем канале, вблизи исторических максимумов. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Компания не публиковала никакую отчетность весь прошлый год. И только 24.03.23 вышли данные по РСБУ за 2022 год. А в мае еще вышли сильные результаты по МСФО 1Q 23. Их и проанализируем.

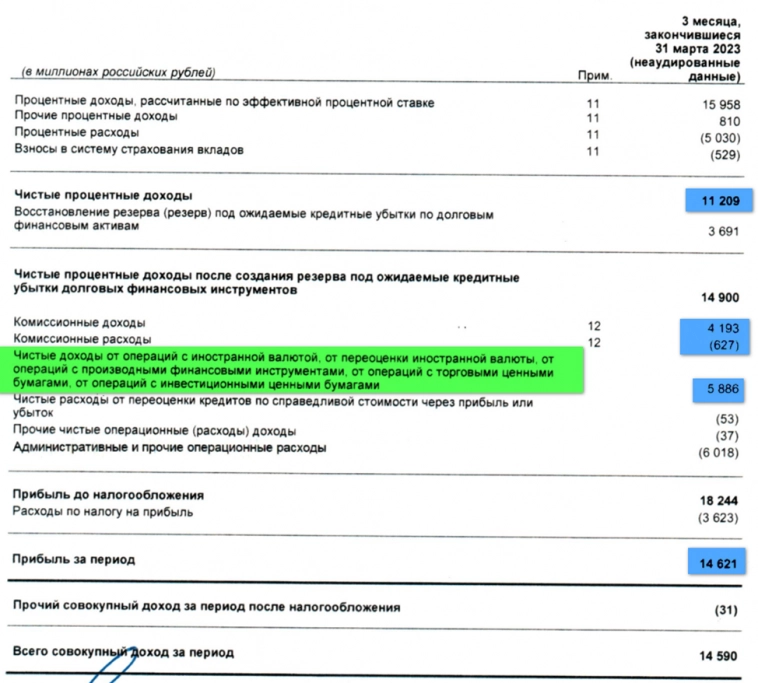

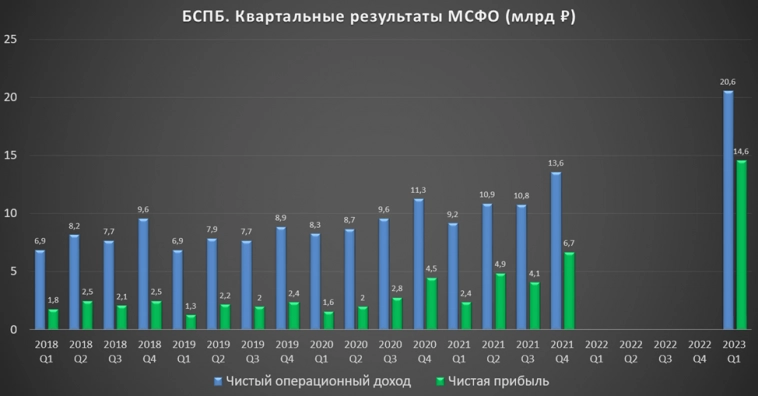

Т.к. по 2022 году квартальных данных нет, то можно сравнивать только с предыдущими годами. Текущие результаты рекордные. Чистый операционный доход в 1,5 раза выше предыдущего рекорда. А чистая прибыль даже в 2,1 раза. Это произошло благодаря:

- гармоничному росту процентных (на 11% выше среднеквартального результата 2022 года) и небольшому снижению комиссионных доходов (на 4% ниже среднеквартального результата 2022 года);

- 5,58 млрд торговый доход (операции с иностранной валютой, ценными бумагами и деривативами). Отметим, что исторически это высокий результат, но примерно на 40% ниже среднеквартального результата 2022 года! Но об этом чуть ниже.

- роспуску ранее сформированных резервов 3,7 млрд.

Результаты по итогам года опубликованы только по РСБУ, но как мы отмечали выше, они достаточно достоверно описывают всю картину и не сильно отличаются от МСФО. По ним виден ошеломительный результат 2022 года. В отличии, от большинства остальных банков (Сбер, ВТБ и т.п.), которые столкнулись с проблемами, БСПБ смог более чем в 2 раза улучшить свои показатели.

Баланс.

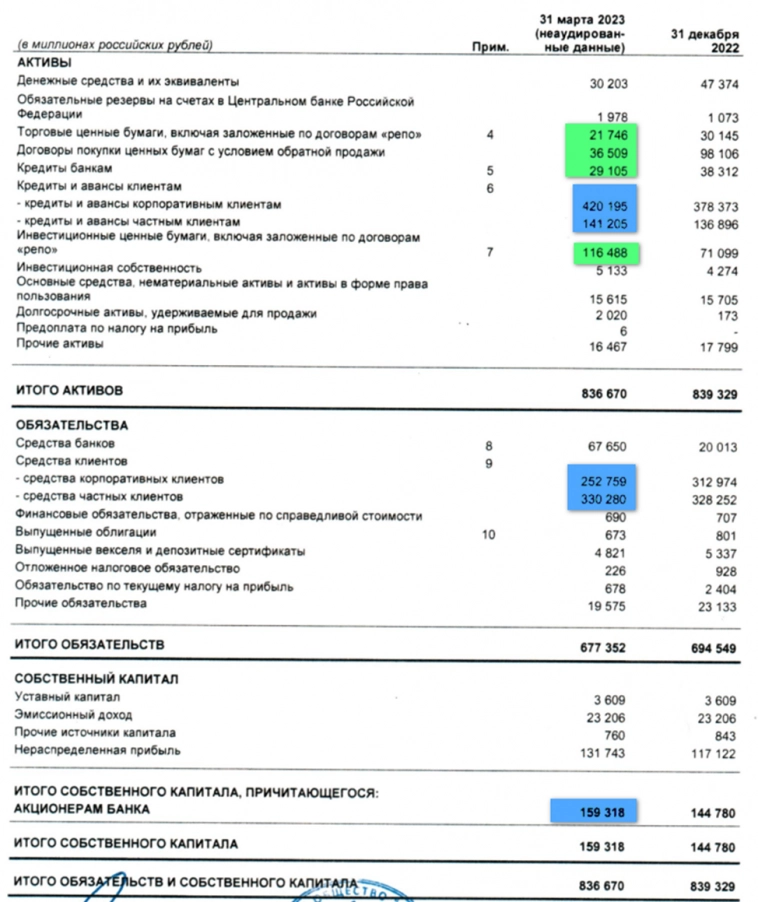

- Кредитный портфель за квартал вырос на 9% до 561,4 млрд. 75% кредиты корпоративным клиентам, 25% кредиты частным клиентам.

- Средства клиентов уменьшились на 9% до 583 млрд за счет снижения корпоративных средств.

- В балансе отображены различные ценные бумаги на сумму более 203 млрд.

- Чистый акционерный капитал 159,3 (+10% за квартал).

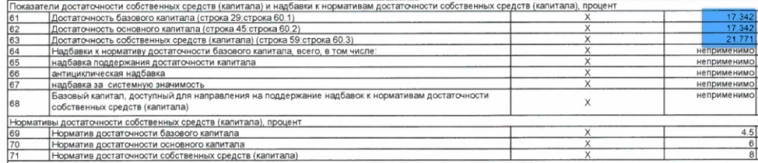

Чистый акционерный капитал составляет 20% от всех активов. А достаточность капитала в разы превышает нормативы. Что говорит о сильной финансовой устойчивости.

Дивиденды и обратный выкуп.

На Мосбирже торгуются обыкновенные и привилегированные акции БСПБ:

- В соответствии с Уставом, дивиденды по привилегированным акциям должны быть в размере 11% их номинальной стоимости, т.е. 0,11 ₽, но в 2020 и 2022 платили 0,22₽ и 0,33₽. Доходность в районе 1%.

- По обыкновенным БСПБ стремиться выплачивать 20% от ЧП по МСФО. Доходность по итогам 2022 года превысила 30%.

По итогам 1Q 23 БСПБ уже заработал 6,5₽ дивидендов (из расчета 20% от ЧП по МСФО). А по итогам года можно ожидать консервативно 15₽ (9% доходности).

Также есть вероятность, что изменят див политику, и будут отправлять на дивиденды более 20% от ЧП. Например, Сбер платит 50%. Поэтому здесь есть высокий потенциал, который повлечет рост акций.

Кроме дивидендов, БСПБ осуществляет buyback. Причем недавно СБПБ погасил 13,67 млн акций (около 2,9% голосов).

Риски и перспективы.

В феврале 2023 года против БСПБ были введены санкции.

В 2022 году возможность обслуживать ВЭД (внешнеэкономическая деятельность) представляла одно из конкурентных преимуществ БСПБ (банк вёл валютные операции), обеспечивая ему высокую прибыльность. Сейчас уходит это конкурентное преимущество. Вероятно, этим объясняется падение торговых доходов по сравнению с 2022 годом. Таким образом, в 2023 году можно ожидать снижение торговых доходов, которые составляли 40% от всех доходов 2022 году. Т.е. итоговые результаты 2023 могут быть примерно на 30% ниже прошлогодних.

БСПБ – это частный банк. Среди основных акционеров:

- 26.21% А. В. Савельев. Председатель правления БМПБ.

- 26.82% ООО «Управляющая компания «Верные друзья». Учредители – Кипрские компании. Основной бенефициар О.А. Савельева – дочь А. В. Савельева.

- 2.70% Матвиенко С.В. — долларовый миллиардер, сын Матвиенко В.И.

В БСПБ многое завязано на Савельева, также вероятно, есть административный ресурс в лице Матвиенко. Еще не так давно сын Сердюкова продал родственнице свою долю 2,8% акций. В общем, пока все эти люди имеют влияние, бизнес БМПБ будет процветать. Но будут риски, в том случае, если с ними что-то случится.

Мультипликаторы.

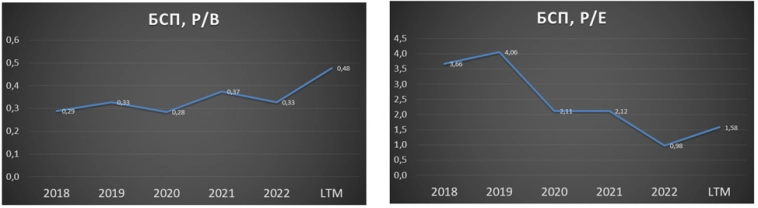

По мультипликаторам компания оценена недорого:

- Текущая цена акции = 169 ₽

- Капитализация компании = 76 млрд ₽

- P/E = 1,6

- P/B = 0,48. Низок, но выше средне исторических значений.

- ROE = 30%

Выводы.

- БСПБ – относительно небольшой, частный банк.

- 2022 получился рекордным за счет ВЭД.

- Акции за год выросли на 200%.

- Результаты 1Q 23 в целом позитивные. Банк уже заработал 30% от прошлогодней прибыли.

- Но торговые доходы снизились на 45% относительно среднеквартальных значений 2022. Вероятно, это результат ввода санкции США.

- Из-за этого можно ожидать снижение дальнейших доходов относительно 2022.

- Кредитный портфель вырос на 9% за квартал.

- Банк с запасом покрывает все нормативы ЦБ.

- Платит неплохие дивиденды. По итогам 2023 года прогнозный дивиденд 15₽.

- Скрытый драйвер роста акций — это потенциал повышения выплат дивидендов до 50% от ЧП по МСФО.

- По мультипликаторам оценен недорого.

На данный момент я пока не покупал акции БСПБ, предпочитая им акции Сбербанка. Текущая цена близка к справедливой и закладывает будущее падение доходов. На коррекциях, возможно присмотрюсь к акциям внимательней. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

Эдуард Лоскутов04 июня 2023, 17:51Какой отчёт? Он ещё не вышел, а выйдет в июле, сейчас начало шестого месяца0

Эдуард Лоскутов04 июня 2023, 17:51Какой отчёт? Он ещё не вышел, а выйдет в июле, сейчас начало шестого месяца0