Итоги торгов за 21.04.2023

21 апреля новых размещений не было.

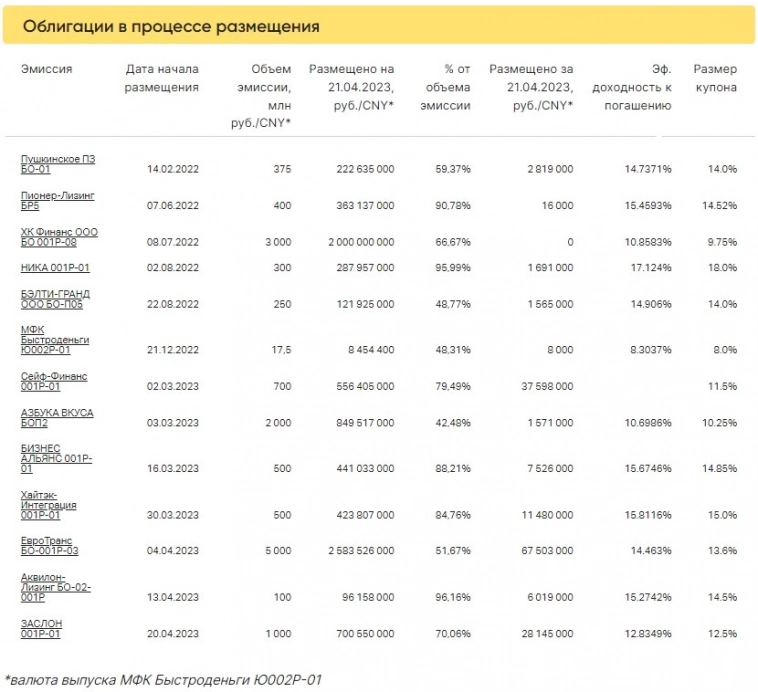

На первичном рынке «Заслон» 001Р-01 добрал более 28 млн руб. и перевалил за 70% от планового объема в 1 млрд руб., выпуску «Аквилон-Лизинг» БО-02-001P чуть-чуть не хватило до завершения размещения (собрали 96,158 млн руб. из 100 млн руб.). В хорошем темпе идут «Хайтэк-Интеграция» 001P-01 и «БИЗНЕС АЛЬЯНС» 001P-01 (очень близки к 90% от плана в 500 млн руб.), ускорился и «Сейф-Финанс» 001P-01, собрав почти 80% от плана в 700 млн руб.

Коротко о торгах на вторичном рынкеНа вторичном рынке по объемам в лидерах «Заслон» 001Р-01: видимо, организаторы активно размещают выпуск через «стакан», «наливая» всем желающим, но на 0,1% выше номинала (свою комиссию не упускают).

Активно торговались и два выпуска АПРИ «Флай Плэнинг», которые в пятницу были исключены из Сектора ПИР Московской биржи.

Очень большой объем (более 3,3 млн руб. ) по цене 79% от номинала прошел по выпуску ТД «Синтеком» БО-01. Выплата следующего купона уже 26 апреля, а предыдущие два были выплачены с техдефолтом. Любят люди рискнуть, хотя, даже если эмитент справится с купоном, вряд ли стоит ожидать большого роста цены по выпуску — риски остаются, годовая отчетность эмитента демонстрирует отрицательную динамику (причем на Сервере раскрытия информации она опубликована не была, только на сервисе ФНС).

Неплохой объем с ростом выше 103% от номинала прошел по бумаге «ИСКЧ» БО-01в преддверии IPO одной из дочерних компаний эмитента — «Генетико».

Чуть более 1,3 млн руб. прошло по выпуску «Центр-резерв» БО-01, который активно торгуется выше 118% от номинала. С учетом высокого купона в 22% с погашением в 2025 году получается все-равно немаленькая доходность, но надо учитывать амортизационные погашения по 5% в квартал начиная с августа 2023 года.

Отметим также выпуск «Интерскол КЛС» БО-01(«КЛС-Трейд»), который торгуется о 100,65% т номинала с купоном 13,5%. Эмитент пока не опубликовал годовую отчетность на Сервере раскрытия, однако отчетность опубликована на сервисе налоговой службы.

Согласно данным за 2022 год выручка компании выросла с 3,2 до 3,58 млрд руб. (рост цен на продукцию за год оказался, скорее всего, намного выше роста выручки в 11,6%), операционные доходы выросли на более, чем 100 млн руб. — до 511,5 млн руб. Однако проценты к уплате выросли с 156,4 млн руб. до 302,9 млн руб., в результате чистая прибыль упала с 131,7 млн руб. до 122 млн руб., из которых 108 млн руб. (в прочих доходах) пришлось на «Исправительные записи по операциям прошлых лет».

И это при росте долговой нагрузки на 1 млрд руб. — до 1,984 млрд руб., который в основном были направлены в долгосрочные финансовые вложения (компания выкупает у Сбербанка активы, связанные с «Интерсколом», под брендом которого сейчас работает).

Относительно выручки долговая нагрузка стала предельно высокой, а активы пополнились плохо оцениваемыми долгосрочными финансовыми вложениями.

При этом денежные потоки по операционной деятельности остались отрицательными — 192,6 млн руб. против 244,9 млн годом ранее, но при этом компания ушла от факторинговых операций (судя по нулевым оборотам в отчетности по таким операциям).

Однако при таких показателях учредители про себя не забыли и выплатили дивиденды в размере 7,8 млн руб.

Суммарный объем торгов в основном режиме по 274 выпускам составил 542,4 млн рублей, средневзвешенная доходность — 12,84%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.