Лукойл (LKOH). Отчёт за 2022 год. Как прошел год? Дивиденды.

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 03.04.23 вышел отчёт РСБУ по итогам 2022 г. компании Лукойл (LKOH). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ЛУКОЙЛ — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится около 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Всего доказанные запасы превышают 15 млрд баррелей в нефтяном эквиваленте. Причем эти запасы распределены в шести странах мира.

Вообще ЛУКОЙЛ осуществляет разведку и добычу в 14 странах мира, основные проекты сосредоточены в России, Средней Азии и на Ближнем Востоке. В 2022 году Лукойл увеличил добычу нефти на 6% до 81 млн тонн. Среднесуточная добыча углеводородов превышает 2,2 млн барр. н.э. На жидкие углеводороды приходится около 80% объёма добычи.

Кроме разведки и добычи основными видами деятельности компании являются также переработка и реализация углеводородов.

Лукойл владеет и управляет четырьмя нефтеперерабатывающими заводами, расположенными в России, и тремя заводами за рубежом – в Болгарии, Румынии и Италии. Кроме того, Группе принадлежит 45% в нефтеперерабатывающем заводе «Зееланд» в Нидерландах. Компания производит нефтехимическую продукцию на двух заводах в России и на НПЗ в Италии и Болгарии.

Лукойлу принадлежат более 5 тысяч АЗС в 19 странах мира.

Также компания осуществляет генерацию, передачу и реализацию тепловой и электроэнергии. В рамках развития этого направления, Лукойл в октябре 2022 года купил с дисконтом около 27% акций компании «Энел Россия» у итальянской энергетической компании Enel.

Санкции.

Как мы видели выше, Лукойл – это большая международная компания. С разнообразными активами и проектами в десятках стран, в том числе и в западных.

В апреле 2022 года из-за персональных санкций компанию покинул Алекперов, который много лет был президентом Лукойла. А следом с поста вице-президента ушел и Федун. Но вероятно, они остаются крупнейшими акционерами компании.

На данный момент компании удаётся избегать прямых санкций, только Канада в конце октября 2022 года внесла Лукойл в санкционные списки. Но в феврале текущего года Европарламент также предложил Евросоюзу ввести санкции против «Лукойла».

Наиболее ценные активы компании в западных странах – это нефтеперерабатывающие заводы в Европе. Среди них выделяется ISAB, поскольку является третьим НПЗ в Европе по объему переработки и составляет 20% от общего объема нефтепереработки в Италии.

В январе Лукойл сообщал, что заключил соглашение о продаже ISAB. А в середине апреля появилась информация, что Италия утвердила эту сделку.

Помимо НПЗ у Лукойла есть сеть АЗС в США и Европе. А также трейдинговая компания ЛИТАСКО. На ней нет больших активов, но через неё осуществляются все торговые операции на международном рынке и приходится больше половины выручки.

Кроме риска прямых санкций, которые могут привести к продаже или конфискации западных активов компании, очевидным негативом является введенный западными странами с 05.12.22 потолок цен на нефть из России. А с 05.02.23 действует эмбарго на импорт нефтепродуктов из России в западные страны. В связи с чем Лукойл, как и другие российские нефтяники вынужден перестраивать логистику.

Текущая цена акций.

После обвального падения на новостях о начале специальной военной операции, акции Лукойла уже год торгуются в широком боковике. Причем за последние пару месяцев котировки выросли на 20% и закрыли дивидендный гэп от 20.12.22. Почему так происходит и стоит ли еще покупать акции Лукойла? Давайте разбираться.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

Лукойл с начала 2022 года не публикует финансовую отчётность по международным стандартам, но зато выходят данные по стандартам РСБУ.

И прежде чем анализировать эту информацию, нужно отметить, что отчётность по Российским стандартам очень сильно отличается от международных. Если отчетность по МСФО предназначена для инвесторов, то отчетность по РСБУ нужна в первую очередь для налоговых органов.

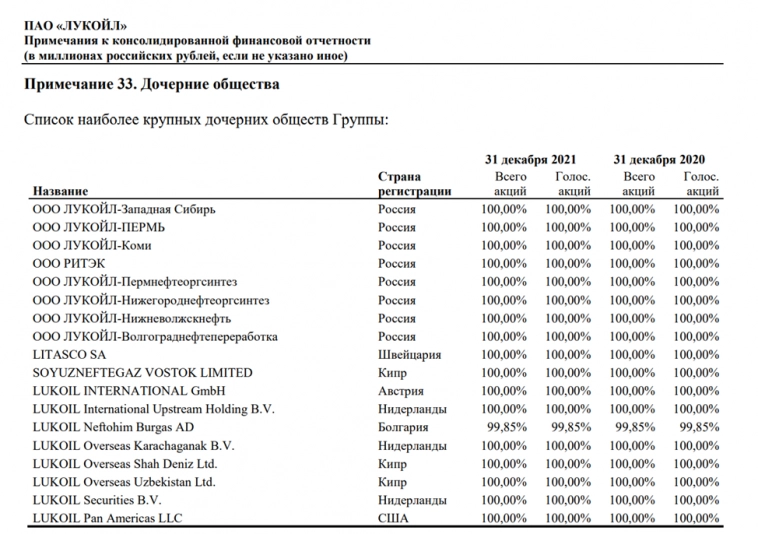

И главное отличие – это то что международные стандарты консолидируют данные не только материнской, но и дочерних компаний, а по российским стандартам эта консолидация отсутствует. Каждая дочерняя компания отчитывается отдельно. Из-за этого возникают существенные расхождения в финансовых результатах.

А у Лукойла около 20 только крупных дочек. Поэтому конечно отчет по РСБУ не даст полного представления. Но зато можно посмотреть на динамику, пропорции и примерно понять, как обстоят дела в компании.

Посмотрим на отчет Лукойла по РСБУ за 2022 год в сравнении с отчётом по МСФО за 2021 год:

- Выручка по РСБУ за 2022 год 2,8 трлн ₽ (+17% г/г). Но также отметим, что выручка по МСФО в 2021 году была 9,4 трлн, т.е. более, чем в три раза выше. Этот факт, как раз и демонстрирует различие между стандартами отчётности.

- Чистая прибыль по РСБУ выросла 790 млрд (+24% г/г). Кстати, этот результат даже выше, чем чистая прибыль по МСФО за 2021 год (775 млрд). Это указывает на то, что Лукойл собирает дивиденды со своих дочек для выплаты дивидендов по материнской компании.

Если сравнивать результаты поквартально, то выручка и прибыль по РСБУ получились хуже, чем год назад. Также выручка снизилась на 10% относительно предыдущего квартала. Вероятно, это можно объяснить ценами на нефть и крепким рублём. Но квартальная динамика в данном случае не так показательна. Так, например, видно, что результаты 2Q 22 заметно выделяются. И из сокращенной отчетности по РСБУ не понятно, почему так произошло, но скорей всего это связано с тем, что в этом квартале Лукойл собрал больше дивидендов с дочек на материнскую компанию.

Цены на нефть.

Естественно, что финансовые результаты Лукойла во многом зависят от цен на нефть.

В целом цены на нефть марки BRENT в прошлом году были выше, чем в 2021 году. Причём первые полгода был неплохой рост. Но за второе полугодие цены откатили на начало года.

Котировки в рублях носят более волатильный характер. Из-за девальвации нашей валюты, начавшейся в декабре прошлого года, цены на BRENT в рублях с этого момента выросли на 40%.

Баланс.

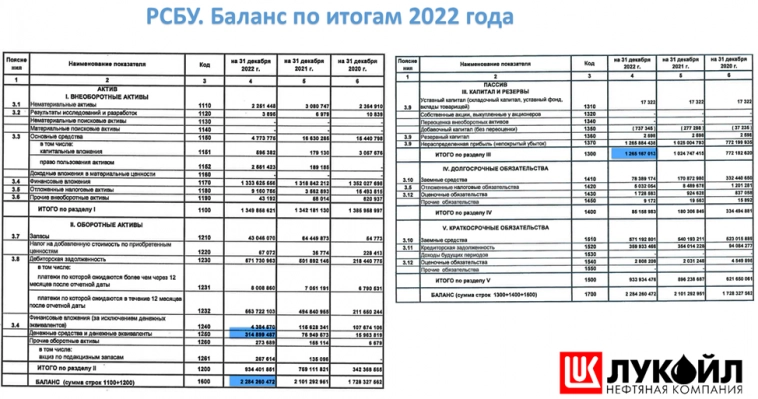

Посмотрим на баланс материнской компании по РСБУ. Данные в абсолютном выражении в нём также сильно отличаются от данных по МСФО, но динамика за год позитивная. Видим, что совокупные активы увеличились на 9%. В частности, денежные средства прибавили 236 млрд. Также на 23% подросли капитал и резервы. Баланс материнской компании достаточно сильный.

Долги.

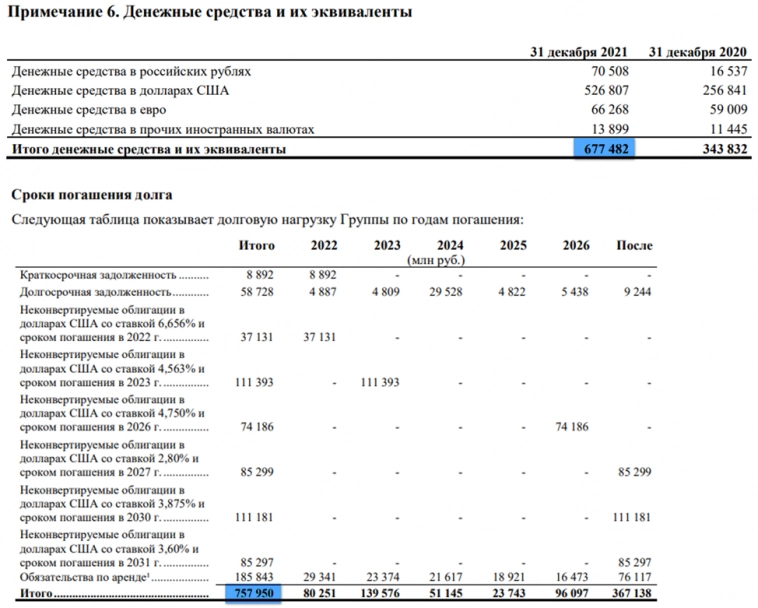

По вышедшему отчёту нельзя в полной мере оценить долговую нагрузку компании. Поэтому возьмём данные на начало 2022 года из отчета по МСФО, чтобы понимать, какая была ситуация.

Денежных средств на счетах было 677 млрд. Из них 75% — это доллары. А совокупный общий долг был 758 млрд.

Таким образом чистый долг составлял 81 млрд. А так как EBITDA превышал 1,4 трлн, получается, что ND/EBITDA = 0,05. Финансовое положение было очень хорошее. Вероятней всего чистый долг по итогам 2022 года вырос не очень сильно.

Дивиденды.

Выплата дивидендов является приоритетом для Лукойла. Компания регулярно наращивала дивиденд. Согласно дивидендной политике, выплаты осуществляются два раза в год. На дивиденды направляют не менее 100% от скорректированного свободного денежного потока.

В декабре прошлого года были одобрены дивиденды по итогам 2021 года в размере 537 ₽. А также промежуточные дивиденды за 9 месяцев 2022 года в размере 256 ₽. Суммарно это около 17% к текущей цене акции.

И буквально на днях, 20.04.23, совет директоров рекомендовал финальные дивиденды за 2022 год в размере 438 ₽. Реестр для получения дивидендов закроется 05.06.23. Доходность к текущей цене акции более 9%. Таким образом, в случае одобрения акционерами, суммарные дивиденды за 2022 год составят 694 ₽.

Риски.

У Лукойла, как и у остальных нефтяников, сейчас есть множество рисков. В ближайшем будущем финансовые результаты могут снизится из-за следующих факторов:

- Санкции. У компании есть активы на западе, которые могут быть конфискованы.

- Падение цен на нефть. В связи с ростом вероятности возникновения рецессии в мировой экономики, есть риски падения цен на нефть.

- Потолок цен на нефть. Пока сложно просчитать долгосрочные последствия от потолка цен на российскую нефть, которые ввели западные страны. Но очевидно, что они есть.

- Эмбарго западных стран на нефть и нефтепродукты приводят к росту логистических расходов.

- Налоги. Отчисления в бюджет нефтяников постоянно растут. К слову, в 2021 году Лукойл заплатил 1,3 трлн ₽ налогов без учёта налога на прибыль, это в 1,7 раз больше, чем чистая прибыль. И пока идёт специальная военная операция, ожидать послаблений в этом плане не стоит. В частности, с апреля снижаются выплаты по топливному демпферу.

Ещё одним долгосрочным риском для нефтяников является постепенный мировой переход на возобновляемую энергетику.

Выводы.

Итак, ЛУКОЙЛ — негосударственная энергетическая компания. Это один из крупнейших производителей нефти в мире. Капитализация компании 3 трлн ₽.

В 2022 году на 6% была увеличена добыча нефти.

Из-за текущей геополитической ситуации, отчетов по МСФО компания не опубликовала. Но данные по РСБУ за прошедший 2022 год достойные. В основном из-за отличных показателей в первом полугодии, когда цены на нефть были высокими. Несмотря на текущую геополитическую неопределенность, компания смогла даже улучшить финансовые результаты.

Долговая нагрузка на начало 2022 года была очень низкой. И судя по текущим результатам вряд ли ситуация сильно ухудшилась.

Лукойл уже много лет непрерывно платит высокие дивиденды.

Конечно, как и практически у всех нефтяников, у Лукойла есть и риски. Они связаны с возможными санкциями и ограничениями, скидками на российскую нефть и налоговыми изменениями.

Также финансовые результаты компании сильно зависят от курса рубля и цен на нефть.

Решение о сокращении добычи нефти странами ОПЕК, а также прошедшая недавно девальвация рубля должны поддержать результаты компании в текущем году.

Акции стоят менее 4 годовых прибылей. В случае развития позитивного сценария, возможен рост на 20% в течение года.

Мои сделки.

В прошлом году я начал заново формировать позицию после фиксации прибыли в 2021 году. Текущая средняя цена покупки около 4500. Плюс недавно получил 793 ₽ дивидендами. К слову, о всех своих сделках пишу в нашем телеграм канале. Пока планирую позицию держать дальше и получать дивиденды. На коррекциях, возможно, буду докупать еще.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

baobab24 апреля 2023, 06:33Хорошо, но про программу обратного выкупа акций на 3 млрд долларов, действующую до конца прошлого года, традиционно забыли… Хотя данных по ней Компания не публиковала с февраля прошлого года…0

baobab24 апреля 2023, 06:33Хорошо, но про программу обратного выкупа акций на 3 млрд долларов, действующую до конца прошлого года, традиционно забыли… Хотя данных по ней Компания не публиковала с февраля прошлого года…0