Итоги торгов за 17.04.2023

17 апреля новых размещений не было.

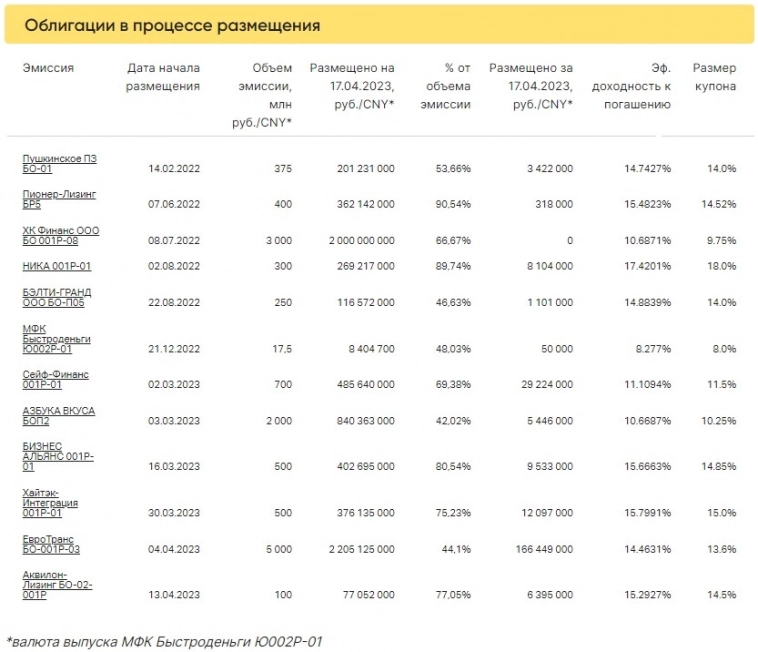

На первичном рынке выпуск «Хайтэк-Интеграция» 001P-01, собрав за вчерашний 12 млн руб. (всего с начала размещения 376 млн), перешагнул планку в 75% от плана в 500 млн руб.

«БИЗНЕС АЛЬЯНС» 001P-01, собрав 9,5 млн руб. (всего с начала размещения 402,7 млн), перевалил за 80% от плана в 500 млн руб.

«Сейф-Финанс» 001P-01 вчера добрал еще 29,2 млн руб. и достиг 70-процентного уровня от плана в 700 млн (всего с начала марта размещено 485,6 млн руб.).

«НИКА» 001Р-01, собрав еще 8 млн руб. (всего с начала размещения 269,2 млн), достигла 90% от плана в 300 млн руб.

Это текущие лидеры, нацеленные на скорое завершение размещений. Надеемся, что позитивный рыночный фон сохранится и будет этому способствовать.

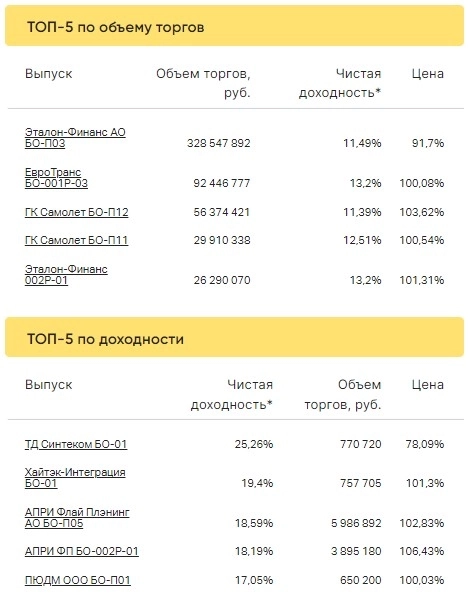

Коротко о торгах на вторичном рынкеНа вторичных торгах огромный нерыночный объем прошел по выпуску АО «Эталон-Финанс»БО-П03 — 328,5 млн руб. по цене 91,7% от номинала. Выпуск был размещен в сентябре 2021 года с купоном 9,1% до погашения, амортизация начинается с сентября 2024 год — выплаты ежеквартальные. Это означает, что можно заработать еще около 4% годовых к купону, а если котировки к середине амортизации или раньше восстановятся к номиналу, то и еще больше. Большой объем прошел и по другому выпуску этого эмитента: более 26 млн руб. по «Эталон-Финанс» 002Р-01. Облигации были размещены в феврале 2023 года с купоном 13,7% до оферты в феврале 2026 года, текущая котировка выше 101% от номинала, т.е. в принципе доходности выпусков сопоставимы.

Облигации другого девелопера с таким же уровнем рейтинга А-, ГК «Самолет», тоже продолжают активно торговаться, но с меньшей доходностью. Например, выпуск ГК «Самолет» БО-П11 с купоном 12,7% годовых и офертой в феврале 2025 года торгуется по 100,5% от номинала, считайте, доходность чуть выше 12% годовых.

Высокодоходные выпуски АПРИ «Флай Плэнинг» тоже активно торгуются. По выпуску БО-П05 прошло почти 6 млн руб. по цене выше 102,5% от номинала. Выпуск размещен в июне 2022-го года с офертой уже в июне текущего и купоном 24% годовых. За пару месяцев можно заработать 4%, потеряв на оферте 2,5%, но все равно, даже такая высокая цена на текущий момент достаточно привлекательна, а при оферте эмитент, вероятно, предложит по-прежнему высокий купон (предположительно, не ниже 14-15% годовых).

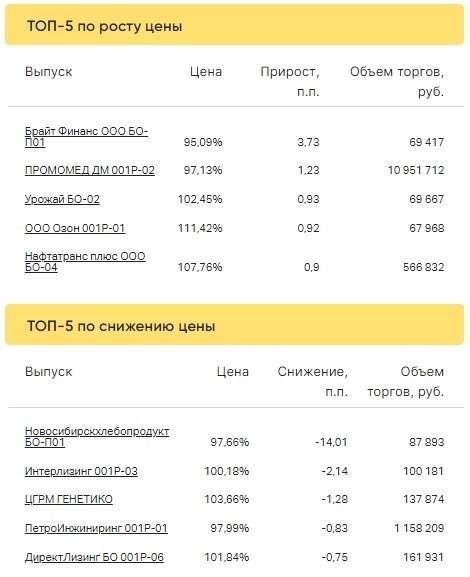

Большой объем прошел и по выпуску «ПРОМОМЕД ДМ» 001P-02 (почти 11 млн руб.), который оказался еще и в лидерах по росту, с ценой закрытия 97,13% от номинала. Выпуск был размещен в июле 2021 г. с погашением в июле 2024 г. и купоном 9,45% на весь срок обращения бумаг. Таким образом, доходность около 12% годовых для рейтинга A- вполне рыночная. Однако отчетность у компании по итогам 2022 года стала заметно хуже: выручка упала с 29,5 млрд руб. до 18,4 млрд руб., убыток от продаж зафиксирован на сопоставимом уровне в 1 млрд руб., как и чистая прибыль в 660 млн. При этом чистая прибыль в основном получена от прочих доходов, которые включают в себя финансовые премии от поставщиков (более 5,1 млрд руб.) и оборот по факторингу (более 3,6 млрд руб.). В прочих расходах — резервы по сомнительным долгам (более 3 млрд руб. против 942 млн годом ранее!) и премии покупателям в 1,45 млрд руб. (против 9,7 млрд годом ранее).

У эмитента отрицательные операционные потоки в 300 млн руб. (годом ранее был почти 1 млрд), при этом он еще и проинвестировал 3,6 млрд в связанные компании за счет привлечения новых кредитов. В результате долговая нагрузка выросла с 3 до 6,8 млрд руб., однако сократилась кредиторская задолженность с 8,4 до 2,4 млрд руб. при сопоставимом (5 млрд руб.) сокращении дебиторской задолженности.

В общем, финансовая картина деятельности эмитента не самая радужная, и, возможно, рейтинговому агентству стоит пересмотреть рейтинг кредитоспособности с учетом таких показателей годовой отчетности.

Заметно (около 14%), но на небольшом объеме в 87 тыс. руб., упал выпуск «Новосибирскхлебопродукт» БО-П01 — до 97% от номинала (собственно, как и рос до этого —выше 115% от номинала). Такое бывает в бумагах с небольшим номинальным объемом (здесь всего 70 млн руб.). Текущий купон 12% годовых привязан к ставке ЦБ, но ограничением как раз на уровне 12%, и погашением в июле 2024 года.

Эмитент раскрыл годовую отчетность за 2022 год еще в марте, в целом динамика показателей положительная. Выручка выросла с 7,8 млрд руб. до 10,14 млрд руб., операционная прибыль осталась на уровне 260 млн руб., но чистая прибыль снизилась с 172,5 млн руб. до 67 млн руб. в основном за счет роста прочих расходов. Компания получила бюджетные средства на 116 млн руб. (против 23,5 млн годом ранее) — в основном это возмещение затрат на транспортировку сельхоз продукции в размере 111 млн руб., еще 4,7 млн руб. — компенсация затрат на выплату купонного дохода. При этом операционные потоки оказались положительными (+274,5 млн руб.), которые «Новосибирскхлебопродукт» направил на инвестиции (в основном выданные займы).

Также отметим выпуск «ПетроИнжиниринг» 001P-01, который стал торговаться с дисконтом 2% к номиналу при купоне 9,75% до оферты в сентябре 2024 года. Выпуск размещен в декабре 2021 года, это дебют компании на рынке, рейтинг A-.

В 2022 году эмитент нарастил выручку — с 9,5 млрд руб. до 16,4 млрд руб., при этом операционная прибыль сохранилась на уровне чуть выше 1,5 млрд руб., а чистая прибыль — на уровне 1,1 млрд руб., при этом выросла и долговая нагрузка: с 555 млн руб. до более чем 1,6 млрд руб. Наблюдается рост и кредиторской задолженности — с 1,9 до 4,8 млрд руб. В основном привлеченные средства были направлены на финансирование оборотных активов, но выросли и основные средства — с 1 до 1,45 млрд руб.

Основными заказчиками компании в 2022 году были «Роснефть», «Газпром», «Лукойл» и БК «Буровая компания «Евразия», основной доход сформирован от поступлений от сервиса буровых растворов (10,4 млрд руб.), а также цементирования и крепления (4,16 млрд руб.).

Из интересного еще можно выделить то, что «ПетроИнжиниринг» заработал на курсовых разницах валют более 28 млн руб. И здесь как антипод вспоминается ВТБ с его валютными убытками на сотни миллиардов рублей — видимо, топ-менеджменту банка стоит поучиться. Кроме этого, 25,6 млн руб. — это доходы эмитента, полученные после вынесения судебных решений в его пользу — в виде штрафов и других выплатах.

Суммарный объем торгов в основном режиме по 284 выпускам составил 1001,9 млн рублей, средневзвешенная доходность — 12,49%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.