Продолжаем разбирать расчёт доходностей облигаций

Урок №7

ПРОСТАЯ ДОХОДНОСТЬ

Она показывает доходность, которую вы получите продержав облигацию до погашения. Чаще всего именно её используют при расчётах.

Такую доходность получится рассчитать только если известны все купоны. В случае с офёртой (рассмотрим позже) купоны считаем вплоть до неё, а офёрту считаем погашением. По другому нельзя рассчитать.

Формула: ((Номинал − Полная цена покупки + Все купоны за период владения) / Полная цена покупки) × (365 / Количество дней до погашения) × 100%

Тут нужно уже побольше данных, но и доходность более точная зато получается.

Статья пишется 31 марта 2022 года, поэтому все данные будут на сегодняшнюю дату.

КЛС-Трейд $RU000A105QL6

Номинал: 1000 рублей

Полная цена покупки: 1047,5 рублей

Все купоны за период владения: 359,04 рубля (44,88 рубля за купон, а их ещё будет 8)

Количество дней до погашения: 647

Считаем: ((1000-1047,5+359,04)/1047,5)*(365/647)*100=16,77%

Именно столько мы получим, если купим облигацию прямо сейчас и продержим её до погашения

Глоракс $RU000A105XF4 :

Номинал: 1000 рублей

Полная цена покупки: 1003 рублей

Все купоны за период владения: 299,2 рубля

Количество дней до погашения: 709

((1000-1003+299,2)/1003)*(365/709)*100=15,2%

Если внимательно следить за расчётами, то может появиться вопрос: а как так получается, стоимость облигации выше номинала (с премией), но при погашении мы получаем больше, чем 15%? Всё просто. У облигаций Глоракс срок обращения 727 дней, а в наших расчётах мы учитываем 709 дней. То есть в данном случае формула не на 100% точная и мы по ней считаем, что за 709 дней мы получим доход как за 727. Поэтому и выходит, что доходность выше, хотя на самом деле она тут ниже заявленных 15%.

Вышеуказанную формулу тоже используют и нередко можно попасться именно на неё, но будет правильнее использовать следующую формулу расчёта простой доходности облигации:

((Номинал − Полная цена покупки + (Все купоны за период владения-НКД)) / Полная цена покупки) × (365 / Количество дней до погашения) × 100% Посчитаем вновь простую доходность облигаций Глоракс, но уже с корректной формулой, где у эмитента НКД составляет 8,2 рубля: ((1000-1003+299,2-8,2)/1003)*(365/709)*100=14,78%

Теперь всё сходится и всё верно.

ЭФФЕКТИВНАЯ ДОХОДНОСТЬ

Не редко получаемые купоны реинвестируются обратно в покупку этих же облигаций. Таким образом возникает потребность в формуле расчёта доходности бумаги с реинвестированием купонов.

Вот формула:

Эффективная доходность к погашению = (((номинал — текущая цена) / (дней до погашения/365) + сумма купонных выплат за год) / ((номинал + текущая цена) / 2)) * 100

Посчитаем по формуле вышеприведенные КЛС-Трейд и Глоракс

Считаем КЛС-Трейд: (((1000-1047,5)/(647/365)+179,52)/((1000+1047,5)/2))*100=14,91

Спросите, почему доходность стала ниже, я же реинвестировал деньги, значит должен получить ещё больше. В данном случае вы реинвестировали в бумагу, которая выше номинала, причем, прилично больше, поэтому, покупать бумагу прилично выше номинала и держать её до погашения- идея не из лучших.

Теперь посчитаем Глоракс:

Номинал: 1000 рублей

Полная цена покупки: 1003 рублей

Все купоны за период владения: 299,2 рубля

Количество дней до погашения: 709

(((1000-1003)/(709/365)+149,6)/((1000+1003)/2))*100 = 14,78

ДОХОДНОСТЬ К ОФЁРТЕ

У некоторых облигаций ставка купона известна только до даты оферты — это дата, когда можно попросить компанию досрочно погасить вашу облигацию.

В таком случае простую и эффективную доходность считают не к дате погашения, а к дате ближайшей оферты. Это происходит потому, что невозможно посчитать доходность не зная размера выплачиваемого купона.

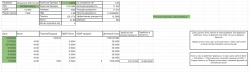

Подготовил специальную таблицу, где можно узнать все данные по конкретной облигации (на скриншоте). таблицу разместил в своём ТГ-канале.

Мой телеграм-канал: https://t.me/filippovich_money

Формула ЭФФЕКТИВНОЙ ДОХОДНОСТИ не выдерживает никакой критики. Достаточно подставить в эту формулу в качестве «текущая цена» 0 и посмотреть, что получится.

0 — это значит подарили, и даже 1 копейка через 100 лет будет означать бесконечную доходность. При этом формула при 0 даст 148%, много, но явно не бесконечность. Т.е. очевидно, что «ЭФФЕКТИВНАЯ ДОХОДНОСТЬ» это какая-то приблизительная формула. При этом насколько большую она даёт погрешность вообще не понятно.

К слову ЧИСТВНДОХ даёт 15,8% (против 14,91% у эффективной доходности).

Вы бы какую облигацию предпочли, которая даёт 15,8% или 14,9%?