Русгидро - где же искать идею?

Еще один представитель электроэнергетического сектора решился на публикацию своей отчетности по МСФО за 2022 год. И представьте себе, ничего с компанией не случится. Санкционная волна ее не настигнет, а мы сможем оценить инвестиционную привлекательность энергетика.

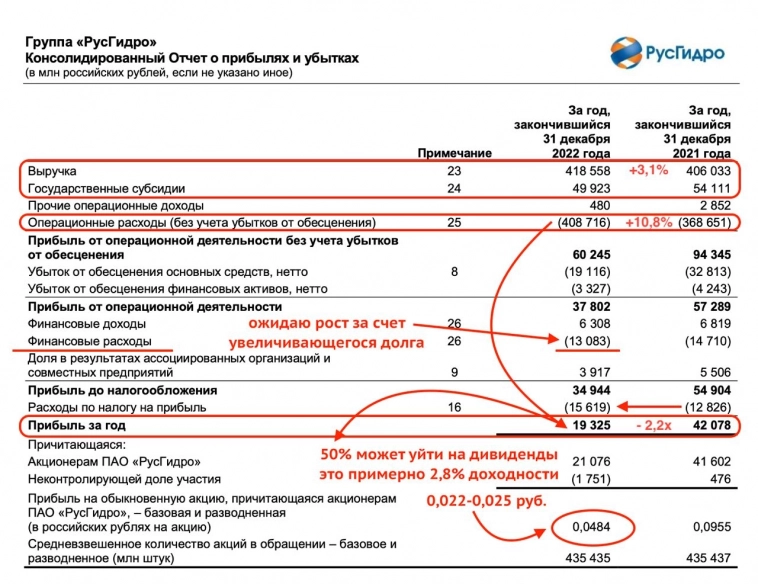

Итак, выручка компании за отчетный период выросла на 3,1% до 418,6 млрд рублей. Такая динамика является отражением общей ситуации в секторе. Негатива добавила аномально низкая водность в первом полугодии и умеренный прирост продаж мощности на оптовом рынке. Государственные субсидии по Дальневосточным проектам снизились на 4,2 млрд рублей.

При этом операционные расходы растут существеннее выручки в основном за счет расходов на топливо и вознаграждение работникам. Примечательно, что эти повышенные расходы на топливо опять же по сегменту энергокомпаний в Дальневосточном федеральном округе. Плюс 10,8% и уже превышают 400 млрд рублей. А если сюда добавить еще и повышение налогов на прибыль и парочку обесценений, получим падение чистой прибыли в 2,2 раза до 19,3 млрд рублей.

Но и это не самое страшное. К концу 2022 года долговая нагрузка Русгидро заметно увеличилась. Соотношение чистого долга к EBITDA составило 2,2x, что является рекордно большим показателем за последние годы. Компания нарастила долгосрочные заемные средства и краткосрочные займы до 221,8 ярдов.

Так, получается выручка на месте, прибыль падает не за счет финансовых переоценок, а органически, за счет роста операционных расходов и малоэффективного Дальневосточного сегмента. Долговая нагрузка подросла до критических значений, когда обслуживание долга будет снижать и без того низкую рентабельность. Но где же искать идею?

Давайте попробуем прикинуть дивиденды, ведь акционеры получили выплату в июле прошлого года за 2021 год. Может быть и за 22-й расщедрятся. По див политике компания направляет на выплаты не менее 50% чистой прибыли по МСФО, скорректированной на неденежные статьи и финансовые переоценки. В среднем 50% от чистой прибыли и получается на выходе.

Если компания направит 50% от 19,3 ярдов на выплату дивидендов, инвесторам стоит рассчитывать на 0,022 рублей на одну акцию или 2,8% доходности. И это после 6,6% дохи за прошлый год? Все, сдаюсь! По Русгидро у меня идей больше нет…

Не является инвестиционной рекомендацией

Подписывайтесь на мой Telegram-канал, где найдете еще больше инвест-идей. И лайк не забудьте прожать этой статье. Спасибо

с гидрой идея состояла в том, что она всегда 0.8))

тем самым, взяв ея на проливе (хоть и кривенько) по 0.67 и отдав по 0.7 можно было получить размер ейных дивидендов за значительно более короткое время.

иных идей в этом болоте отродясь не водилось))

вот такие идеи на ближайшие 10 лет