01 марта 2023, 16:12

Доходный портфель

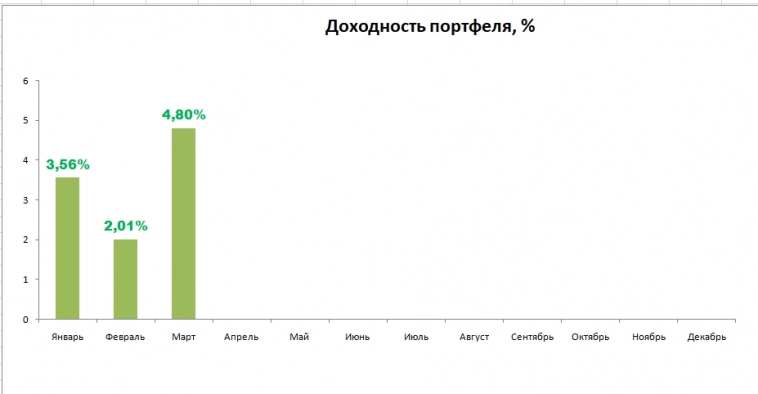

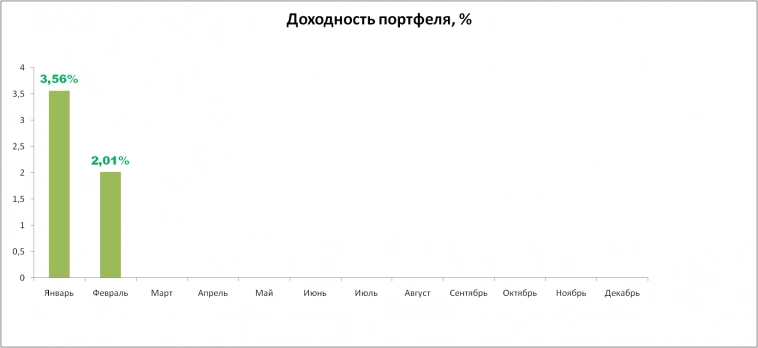

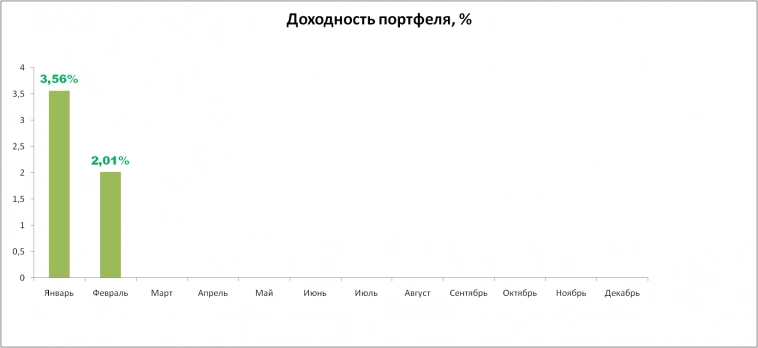

Решил на пенсии проверить доходность народного доходного портфеля. Сам портфель сугубо оригинальная история, как я ее понимаю.

Пока вроде как доходный, чему собственно очень рад.

Пока вроде как доходный, чему собственно очень рад.

19 Комментариев

Ветерок01 марта 2023, 16:20А где портфель то?0

Ветерок01 марта 2023, 16:20А где портфель то?0

Читайте на SMART-LAB:

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в Подмосковье в 2025 году! Всего за год в Московской...

08:47

EUR/USD: Пан или пропал? Ретест треугольника ставит ультиматум

Европейская валюта, протестировав сопротивление 1.1918, повторно устремилась вниз для ретеста пробитой границы треугольника. На этот раз касание трендовой линии выглядит максимально уверенным....

07:24

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026