26 февраля 2023, 10:38

ЗПИФ жилой недвижимости от Тинькофф

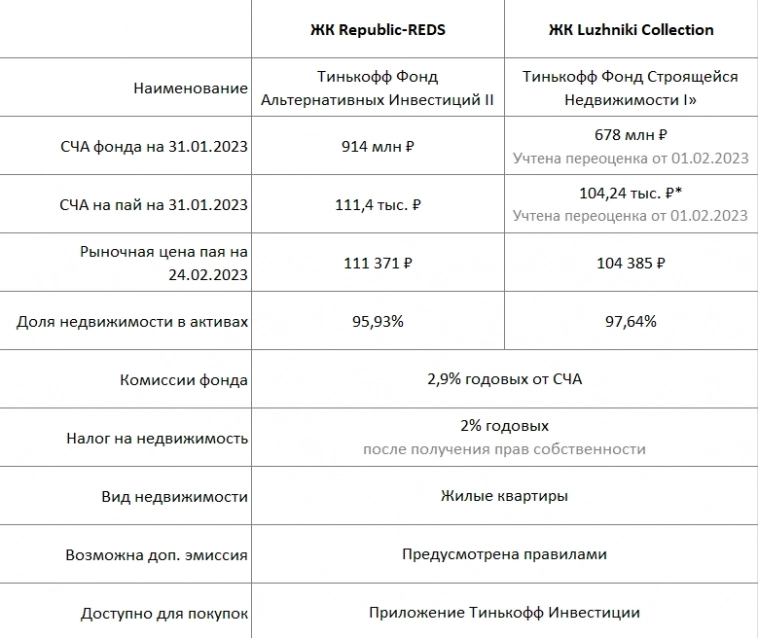

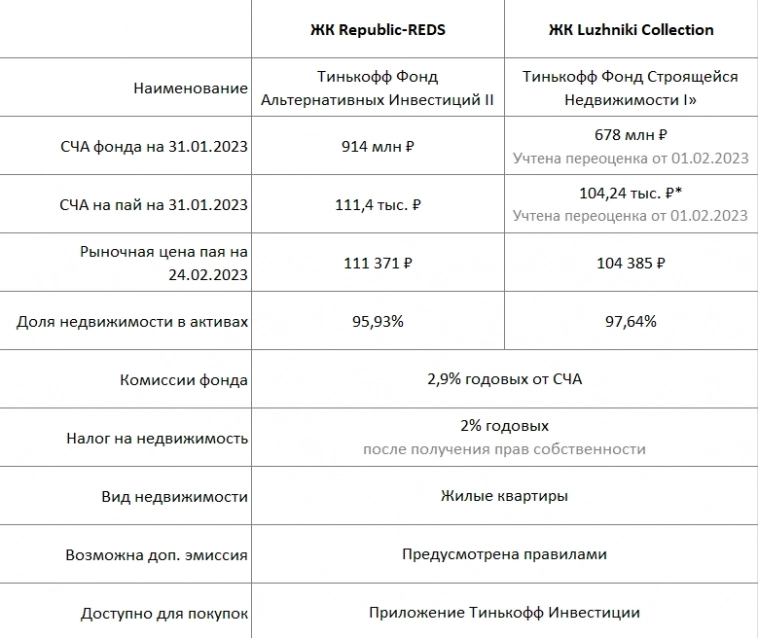

*** Общие характеристики ***

Источники информации:

*** Ожидаемая доходность ***

Дивидендные выплаты у фондов отсутствуют, монетизация ожидается за счет роста стоимости актива и выплаты дохода пайщикам после продажи квартир, составляющих имущество фонда:

Цитирую Тинькофф:

Чтобы корректнее оценить риски и качество продукта, мне хотелось бы отдельно остановиться на тезисах, которые я пометил цифрами [1] и [2]. Сначала посмотрим на график исторического роста цен:

Из графика хорошо видно, что «исторический рост цен» имеет конкретные причины:

У меня нет уверенности ни в одном из этих факторов на инвестиционном горизонте указанных фондов: 4 года для «Reds» и 5 лет для «Лужники». Я не говорю, что роста не будет, но есть существенный риск долгосрочной стагнации цен на жилье, что на фоне издержек фонда в размере 2,9% годовых в совокупности с налоговой ставкой 2% годовых после оформления прав собственности может привести к убыткам для инвестора даже в том случае, если недвижимость вырастет в цене, но темпами ниже, чем закладывают аналитики Тинькофф.

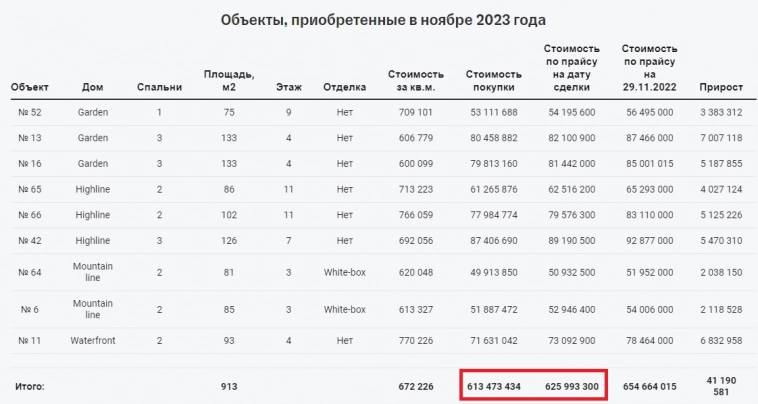

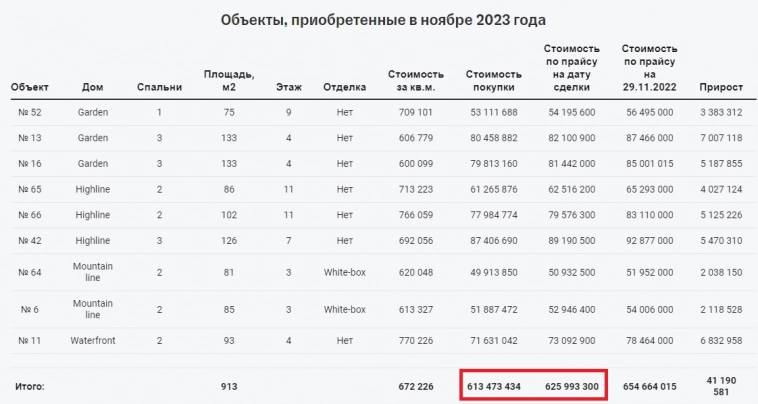

Дальше хотелось бы проанализировать тезис о покупке жилья со скидками. К сожалению, мне не удалось найти подобную информацию для фонда «Reds», но Тинькофф на сайте делится такой информацией по фонду «Лужники»:

Год в заголовке на сайте ошибочно указан 2023, на самом деле 2022

Совокупная скидка по ноябрьским покупкам фонда составила ~2% от цены по прайсу. При том, что оценочная кампания в своих отчетах закладывает скидки на объекты в размере 3-4% при торге.

Этих объектов пока что нет в справке о стоимости СЧА от 31.01.2023

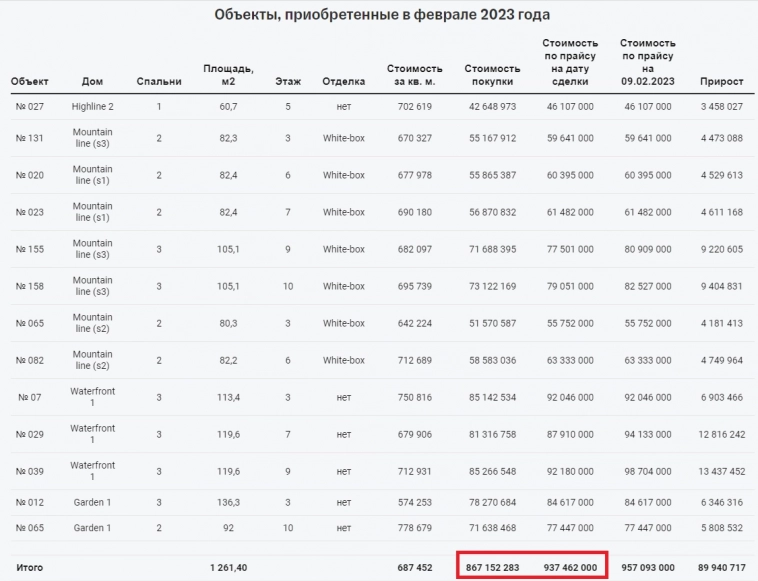

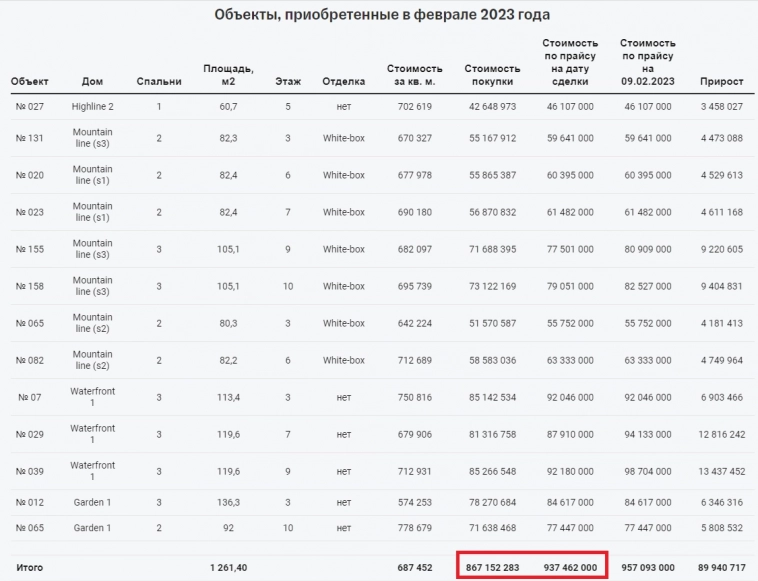

По февральским объектам скидка выглядит как 7,5%, но судя по отчету оценочной компании реальная скидка от рыночной цены портфеля недвижимости составила 2%: если приобретение было на 867 млн рублей, то оценщик оценил портфель объектов в размере 884 млн рублей.

*** Резюмирую ***

Итого, указанные фонды для меня могут быть интересны по цене паев 90% от СЧА и ниже, чтобы компенсировать потери на высоких комиссиях фонда и риски высоких налоговых издержек. Предоставит ли рынок мне такой подарок? Не факт, к тому же в случае сильных движений на рынке могут быть доступны более интересные альтернативы. В настоящий момент я не включаю данный фонд в свой портфель, но буду за ним следить, если кто-то решит совершить распродажу с хорошей скидкой.

*** ПРЕДУПРЕЖДЕНИЕ ***

Все сказанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией, в статье нет призывов покупать или продавать какие-либо ценные бумаги. Все финансовые решения вы принимаете самостоятельно. Содержание поста никак не согласовано с официальными представителями компании и отражает только мою личную точку зрения на основе информации, размещенной в открытом доступе.

Источники информации:

- www.tinkoff.ru/invest/research/etf/reds/

- www.tinkoff.ru/invest/research/etf/luzhniki/

- www.tinkoffcapital.ru/documents/mutual_funds/

*** Ожидаемая доходность ***

Дивидендные выплаты у фондов отсутствуют, монетизация ожидается за счет роста стоимости актива и выплаты дохода пайщикам после продажи квартир, составляющих имущество фонда:

- 40-60% за 4 года для фонда «REDS»

- 50-70% за 5 лет для фонда «Лужники»

Цитирую Тинькофф:

***

Потенциальная доходность инвестиций в ЖК Luzhniki Collection может составить 50—70% за пять лет. Такую доходность прогнозируют аналитики Тинькофф Инвестиций с учетом уникальной локации, исторического роста цен [1] на недвижимость за счет строительной готовности, инфляции и других факторов.

Источник

***

Потенциальная доходность инвестиций в башни REDS в ЖК Republic может составить 40-60% за четыре года. Такая доходность основана на оценках аналитиков Тинькофф Инвестиций, принявших во внимание локацию, исторический рост цен на недвижимость за счет строительной готовности (10-15% годовых), инфляцию и другие факторы.Дополнительная доходность может быть получена благодаря скидке от застройщика [2], которую мы получаем как крупный инвестор.

Источник

Чтобы корректнее оценить риски и качество продукта, мне хотелось бы отдельно остановиться на тезисах, которые я пометил цифрами [1] и [2]. Сначала посмотрим на график исторического роста цен:

Из графика хорошо видно, что «исторический рост цен» имеет конкретные причины:

- Экономический рост, который опережает темпы строительства (люди получают больше денег, а предложение качественного жилья ограничено)

- Высокие темпы инфляции на строительные материалы

- Снижение ипотечных ставок, при ограниченном предложении качественного жилья

У меня нет уверенности ни в одном из этих факторов на инвестиционном горизонте указанных фондов: 4 года для «Reds» и 5 лет для «Лужники». Я не говорю, что роста не будет, но есть существенный риск долгосрочной стагнации цен на жилье, что на фоне издержек фонда в размере 2,9% годовых в совокупности с налоговой ставкой 2% годовых после оформления прав собственности может привести к убыткам для инвестора даже в том случае, если недвижимость вырастет в цене, но темпами ниже, чем закладывают аналитики Тинькофф.

Дальше хотелось бы проанализировать тезис о покупке жилья со скидками. К сожалению, мне не удалось найти подобную информацию для фонда «Reds», но Тинькофф на сайте делится такой информацией по фонду «Лужники»:

Год в заголовке на сайте ошибочно указан 2023, на самом деле 2022

Совокупная скидка по ноябрьским покупкам фонда составила ~2% от цены по прайсу. При том, что оценочная кампания в своих отчетах закладывает скидки на объекты в размере 3-4% при торге.

Этих объектов пока что нет в справке о стоимости СЧА от 31.01.2023

По февральским объектам скидка выглядит как 7,5%, но судя по отчету оценочной компании реальная скидка от рыночной цены портфеля недвижимости составила 2%: если приобретение было на 867 млн рублей, то оценщик оценил портфель объектов в размере 884 млн рублей.

*** Резюмирую ***

- Идея дать доступ широкому кругу инвесторов к покупке жилой недвижимости через ЗПИФ точно интересна;

- Сколь-либо значимые скидки при покупке объектов не обнаружены по результатам изучения отчетов оценочной компании;

- В маркетинговых материалах размер скидки показан от цены по прайсу, которая завышена относительно цены, которая доступна к сделке широкому кругу покупателей;

- Сейчас вторичные покупатели паев могут покупать паи, исходя из рыночной стоимости объектов, без скидов;

- На мой субъективный взгляд риски неполучения заявленной доходности крайне высоки;

- Комиссии фонда 2,9% для данного вида актива конкретно для меня не выглядят разумно и создают высокий риск недостижения заявленных целей доходности;

- Я не смог быстро разобраться (а долго копаться не хотел) откуда взялась налоговая ставка 2% после оформления права собственности, но это создает риски дополнительных высоких издержек, в случае длительной экспозиции сданного объекта.

Итого, указанные фонды для меня могут быть интересны по цене паев 90% от СЧА и ниже, чтобы компенсировать потери на высоких комиссиях фонда и риски высоких налоговых издержек. Предоставит ли рынок мне такой подарок? Не факт, к тому же в случае сильных движений на рынке могут быть доступны более интересные альтернативы. В настоящий момент я не включаю данный фонд в свой портфель, но буду за ним следить, если кто-то решит совершить распродажу с хорошей скидкой.

*** ПРЕДУПРЕЖДЕНИЕ ***

Все сказанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией, в статье нет призывов покупать или продавать какие-либо ценные бумаги. Все финансовые решения вы принимаете самостоятельно. Содержание поста никак не согласовано с официальными представителями компании и отражает только мою личную точку зрения на основе информации, размещенной в открытом доступе.

Читайте на SMART-LAB:

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к пробитой локальной нисходящей линии и одновременно...

19:29

Экспортёры в Индексе МосБирже. Кто выигрывает от более слабого рубля

Новости о вероятном ужесточении бюджетного правила уже привели к заметному ослаблению рубля. На этом фоне мы решили рассмотреть, кому в Индексе МосБиржи выгоден более слабый рубль и почему такие...

18:41

Ну то есть мне вообще непонятно нах это застройщику нужно