Год спустя

Доходы и расходы

Доходы в номинальном выражении практически не изменились (и даже немного выросли). Начиная с 1 апреля 2022, наши зарплаты были проиндексированы на 20% (предыдущая индексация была в начале 2021 года). Доходы от цифрового ларька сократились катастрофически. На самом деле, можно констатировать смерть этого бизнеса, который «кормил» меня на протяжении нескольких лет. Доходы от блога в сравнении с предыдущим годом немного уменьшились — YouTube отключил монетизацию, и я перестал получать выплаты, составлявшие около 10'000₽ в месяц.

Расходы в 2022 увеличились на 17% в сравнении с предыдущим годом — нет смысла описывать подробности, на эту тему я написал огромный пост пару месяцев назад.

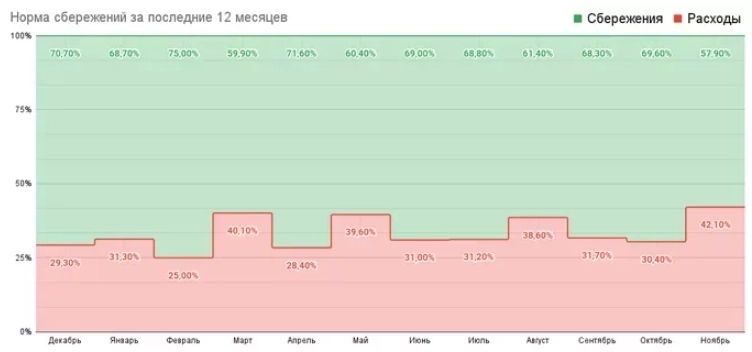

Выросшие расходы нивелировали эффект от выросших доходов, так что норма сбережений осталась примерно на том же уровне, что и была. А все неизрасходованные средства направлялись в сбережения. А вот с ними произошли самые невероятные события...

Заморозка активов

Ровно год назад, 24.02.2022 среди прочих событий было попадание Сбербанка, ВТБ, Совкомбанка и «Открытия» в блокирующий (SDN) список США. Следом появились аналогичные решения ЕС. Мне в этом плане сильно «повезло» — примерно 75% всех иностранных акций находились в Открытии и ВТБ. Санкции подразумевали выдачу лицензии на сворачивание деятельности сроком на 1 месяц. Я полагал, что у меня есть месяц на то чтобы разработать и реализовать план выхода из иностранных активов в этих банках. Но произошло то, что я кроме как беспределом назвать не могу. Европейские клиринговые организации (отвечающие за регистрацию сделок с ценными бумагами) прекратили работать с санкционными банками (впрочем, как и со всей российской инфраструктурой) буквально на следующий день. Среагировать я никак не смог, так что значительная часть мини-пенсионного фонда оказалась замороженной.

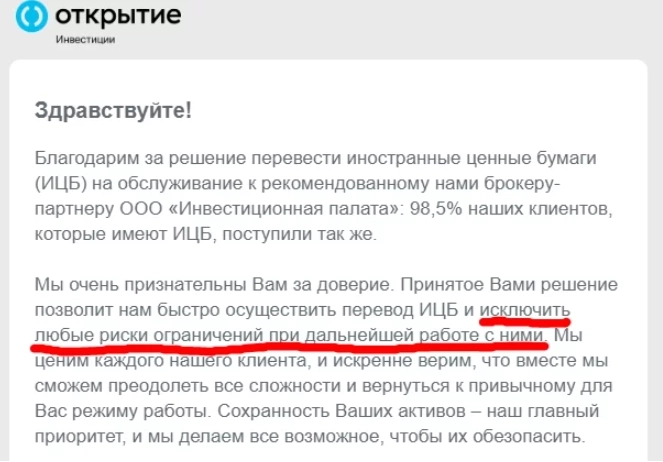

В марте 2022 это выглядело так, что сейчас будет перевод, после чего все заработает как прежде...

В апреле 2022 года я решил подсчитать, сколько же это в деньгах. На тот момент получилось около $117000 — огромная сумма! Это было больше половины от всего объема моего мини-фонда (с учетом денег на вкладах, валюты и прочего).

С апреля произошло много мелких событий, связанных с частичными разблокировками. Было и событие с «обособлением» части ранее не заблокированных акций. На самом деле, с апреля 2022 я ни разу не производил точный подсчет заблокированных активов, так как постоянно что-то менялось, а процедура не из приятных. Но сегодня, в рамках подготовки этого поста, я провел аудит заблокированного.

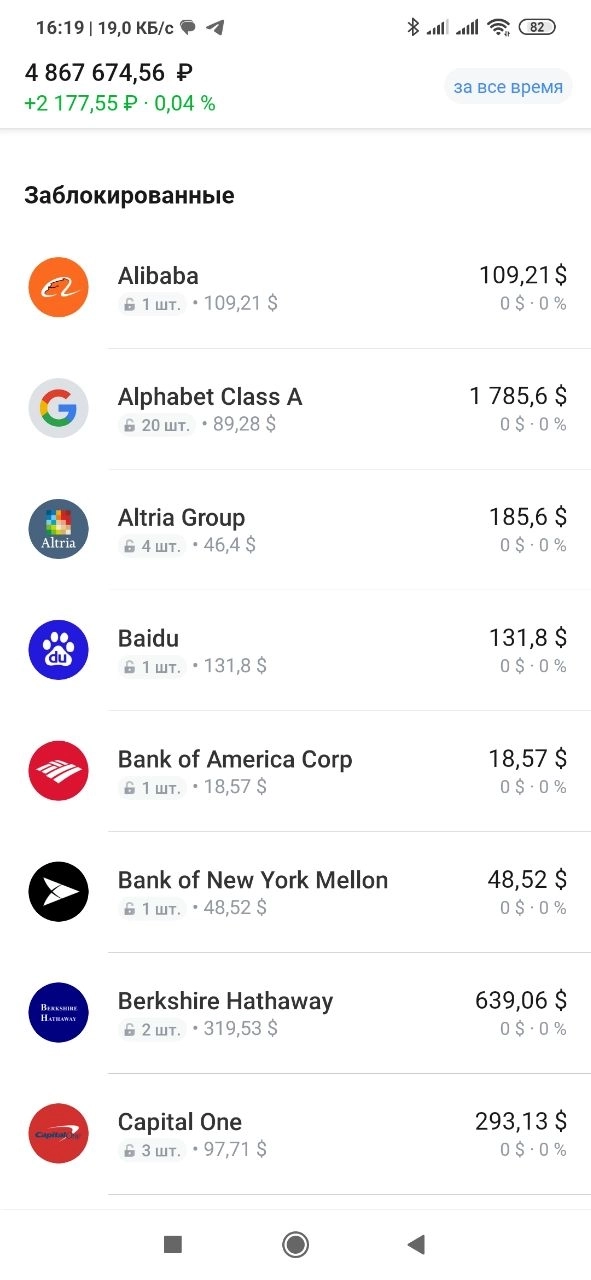

Вот что в моем «мини-пенсионном фонде» заморожено по состоянию 24.02.2023:

Иностранные акции и фонды ETF на общую сумму $80350;

Фонд ETF от FinEx с китайскими акциями FXCN на сумму 220'000₽ (рассчитано исходя из публикуемых на их сайте сведений о стоимости чистых активов на один пай);

Фонд на валютные облигации российских компаний от ВТБ (ныне — РСХБ), ранее известный по тикеру VTBU (сейчас RSHU). Текущая стоимость доподлинно неизвестна. Управляющая компания не публикует сведения о стоимости активов внутри фонда. На момент остановки торгов год назад мои паи стоили $600.

Итого заблокировано: $83900. Это около 34-35% от всех активов, составляющих мой «мини-фонд».

«Надежно обособленные» акции на одном из брокерских счетов

Я продолжаю учитывать эти активы по их рыночной цене. Закулисные переговоры по разблокировкам ведутся постоянно, иногда это даже приводит к хорошим результатам (как например ноябрьская разморозка, о которой будет чуть ниже). На российской стороне фондового рынка заморожено гораздо большее количество активов иностранных «китов» (типа того же самого «фонда норвежских пенсионеров» или американских хедж-фондов), чем с той стороны. Объем заблокированных акций компаний РФ, принадлежащих «недружественным нерезидентам» (согласно информации, опубликованной в июле 2022), составляет 12 трлн ₽. Оценка заблокированных активов всех российских физлиц и юрлиц — 5,7 трлн ₽. Эта диспропорция тоже вселяет надежду на то, что рано или поздно взаиморасчеты произведутся.

Что было разблокировано за этот год:

Акции российских компаний с иностранной регистрацией. Большая часть оказавшихся ранее в блокировке акций продана (и тут же откуплена в таких же объемах и по той же цене в неподсанкционных брокерах). Но не все они реализованы, в первую очередь из-за того что лень. Не всегда это простое нажатие кнопок в приложении. Но в целом, опасения за небольшие оставшиеся куски технически недоступных для торгов акций (осталось стоимостью порядка 30-40 тыс. ₽) я не чувствую.

Часть американских акций на общую сумму свыше $20'000 было разблокировано в рамках непонятного «жеста доброй воли» какой-то американской финансовой организации в ноябре 2022 года. По основной легенде, некий крупный американский банк (по косвенным признакам, это «гольдманы») решил обменять свои свободные акции на такие же акции, заблокированные в европейских депозитариях. Что этот банк получил взамен и с какой стати такая щедрость произошла — нам неизвестно. Но факт остается фактом — значительная часть акций была разблокирована.

Российский БПИФ от Тинькофф TSPX с американскими акциями внутри. У меня было сравнительно немного. Но летом 2022 года торги по ним возобновились, причем, без какого-либо дисконта — по справедливой рыночной цене.

Еврооблигация VEB-23. По ней поступают купоны, она торгуется на внебиржевом рынке. Могу продать посредством голосового поручения, но не делаю этого. Погашение в рублях в ноябре этого года — приемлемый сценарий для меня. Лень заморачиваться.

Процессы, сопутствующие заморозке

Заморозка сама по себе — катастрофа для моего «мини-фонда». Но она сопровождается некоторыми другими процессами. Так например, на долгое время были прекращены поступления дивидендов по американским компаниям. Apple по-прежнему продает айфоны (в том числе, и в России — несмотря на самые разные официальные заявления), но я больше не получаю дивиденды! Просто потому что российская инфраструктура как бы отрезана, но не полностью.

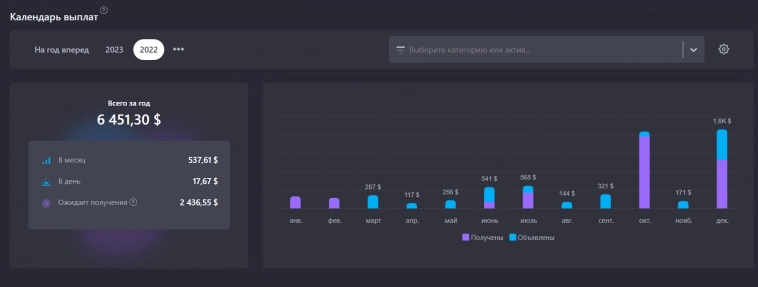

В конце 2022 года возобновились некоторые выплаты, процесс был частично налажен, и я получил сотню-другую долларов. Но объем накопившихся и зависших где-то моих дивидендов — растет. По состоянию на 24.02.2023 задержанные дивиденды составляют порядка $2700.

«Долг» по дивидендам за 2022: $2436

«Долг» по дивидендам за 2023: $222

В большей степени эти деньги сейчас находятся на счетах Euroclear, и клиринговая компания отчитывается о рекордных доходах, получаемых за счет размещения моих средств во всякие доходные облигации и депозиты.

Изменения в стратегии

Постепенно за этот год я оказался парализован в части продолжения своей стратегии. Изначально предполагалось, что не менее 75% моих акций в «мини-фонде» будут составлять именно иностранные акции. Так оно и было вплоть до конца февраля 2022. Произошедшие позже события сделали мне сильную прививку. Я по-прежнему имею несколько выходов на иностранные акции — как через российскую инфраструктуру, так и через американскую, без российских посредников. Но сколько раз я себя ни пытался заставлять продолжать покупать иностранные акции, у меня не получается делать это на постоянной основе. Кажется, что у меня и так есть огромные риски, связанные как с замороженной частью, так и со свободной от заморозки части (я ее так и не продал, у меня по-прежнему есть порядка $50'000 в незамороженных иностранных бумагах).

Так что изменения произошли естественным образом:

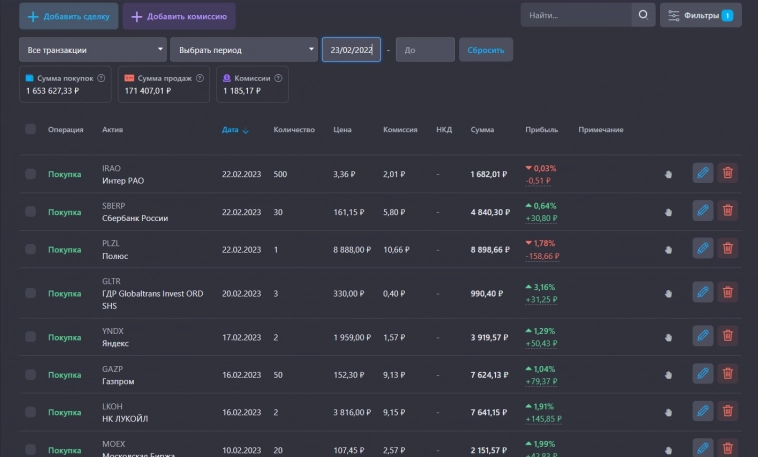

Я стал покупать значительно больше акций российских компаний. С учетом того, что они резко упали, и на протяжении целого года особо не отросли — это очень приятная процедура. Акции дешевы, за то же количество рублей их можно купить гораздо больше. Я стараюсь их покупать сейчас не менее чем на 100 тысяч рублей в месяц.

Часть заработанного каждый месяц оседает в виде вкладов, накопительных счетов, валюты. Чисто психологически я не могу вкладываться в российские акции «на всю котлету». Помимо прочего, размороженные американские акции продаются, но не так активно откупаются обратно. Как итог, доля денег в «мини-фонде» увеличилась с 10% до 28%.

С начала СВО купил российские акции на 1,6 млн ₽ — это около 135 тысяч ₽ в месяц в среднем

На самом деле, мои действия не до конца рациональны. Если я оцениваю вероятность полной разблокировки (пускай и растянутой по времени) как высокую, то лучшее что я могу сделать для своего пенсионного портфеля — это накупить иностранных акций, торгующихся сейчас на внебиржевом рынке за половину от стоимости. Это такие же заблокированные акции других людей, которые они захотели продать прямо сейчас, и брокеры такую возможность им предоставляют. Но я не делаю этого. Хотя, может и стоит на небольшую сумму — хотя бы для того чтобы потом не сожалеть о представившейся, но не использованной возможности.

Второй год СВО — что буду делать

Я поставил для себя несколько финансовых целей на этот год:

1. Объем инвестиций

Имеется ввиду именно фондовый рынок — чистые покупки акций, облигаций

▪️ Минимальная цель: Замаксить оба ИИС-А. Для этого потребуется 800,000₽. Если инвестиционного результата не будет, будет хотя бы 104000₽ в виде вычетов;

▪️ Вторая цель: Отправить в инструменты фондового рынка 1'500'000₽.

2. Размер пенсионного фонда

«Чистый» капитал, без учёта основного жилья, авто и пр.

▪️ Минимальная цель: Не опуститься ниже 16 млн ₽. Кто знает, как глубоко и как долго портфелю акций предстоит падать;

▪️ Вторая цель: 18 млн ₽ — чуть выше показателя начала 2022 года.

3. Норма сбережений

Доля доходов, ушедших в сбережения (после расходов на жизнь): неважно каким образом ушедших в сбережения — через сохранение на депозите в банке или через долгосрочные инвестиции

▪️ Минимальная цель: 50% средняя по году;

▪️ Вторая цель: 60% средняя по году.

Текущие 66-67% выглядят как очень высокий показатель. Кто знает, что будет с доходами (и расходами) в 2023 году.

4. Достижение нужной суммы

Сумма, необходимая для достижения финансовой независимости: в моем случае она равна 300 среднемесячным расходам

▪️ Минимальная цель: оставаться на уровне 40% (около 120 среднемесячных расходов);

▪️ Вторая цель: вернуться к показателю начала 2022 года — 50% (150 среднемесячных расходов).

5. Доходы

▪️ Минимальная цель: остаться на уровне 2022 даже без учёта инфляции;

▪️ Вторая цель: остаться на уровне 2022 в реальном выражении — т.е. вырасти на размер инфляции.

---------

Путь к финансовой независимости — сложный. Никто не обещал, что будет просто. Даже такой серьезный удар не был способен меня с пути к своей цели. Следить за моими попытками выйти на «раннюю пенсию» вы можете в моем скромном бложике, откуда эта информация перекочевала на Smart-Lab.

писец, сочувствую