"Самая обаятельная и привл... рентабельная". Анализ отчётности Ленэнерго. Часть 2.

Продолжаем разбираться с Ленэнерго. В предыдущей части мы говорили о структуре акционерного капитала и о дивидендной политике. А также я размышлял о возможной выплате дивидендов по префам в 2023 году. Однако, в тот же день, в понедельник, пришла новая информация по «добровольной» выплате компаниями в бюджет – сбор предполагается осуществить с компаний (кроме нефтегазовых), прибыль которых превышает 1 млрд рублей. Так что вся эта радость от возможных дивидендов потихоньку сходит, хотя все будет зависеть от величины сбора😔.

В любом случае, это неважно, дальше только светлое будущее!

А я приступлю к анализу финансовой отчетности.

🎯 Цель анализа – определить финансовое состояние компании.

👑 Наш идеал – это прибыльная, не закредитованная компания, имеющая положительную динамику изменения показателей прибыли и прочих важных метрик и справедливо оцененную рынком.

📑 Анализировать буду отчётность по РСБУ, ведь, исторически, именно по ней рассчитываются дивиденды у Ленэнерго.

По большей части буду смотреть баланс и отчёт о прибылях и убытках. Значения берутся с 2016. Начнём!

1. Финансовый результат

Выручка, она же стоимость продаж. Узнаем, как ведёт себя выручка в динамике.

Прямая линия — линия тренда, показывает тенденцию. И мы видим, что выручка имеет тенденцию расти.

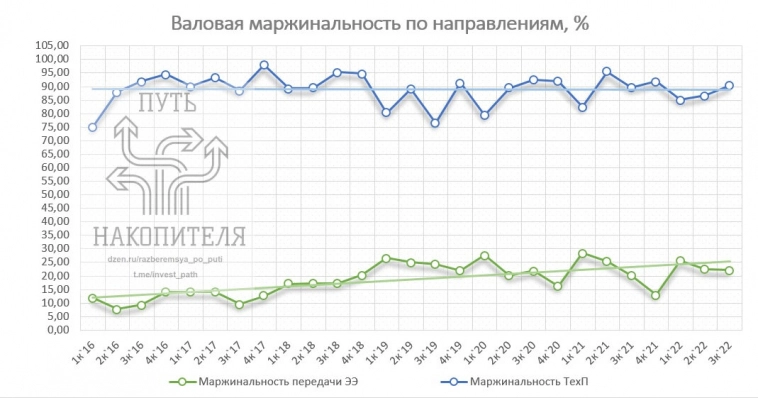

В выручку компании наибольший вклад вносят направления деятельности:

- Передача электроэнергии

- Технологическое присоединение

Видно, что основной вклад в выручку вносит именно Передача электроэнергии. В то же время, наиболее маржинальным (рентабельным) направлением является Технологическое присоединение. Хотя маржинальность Передачи электроэнергии имеет тенденцию к росту.

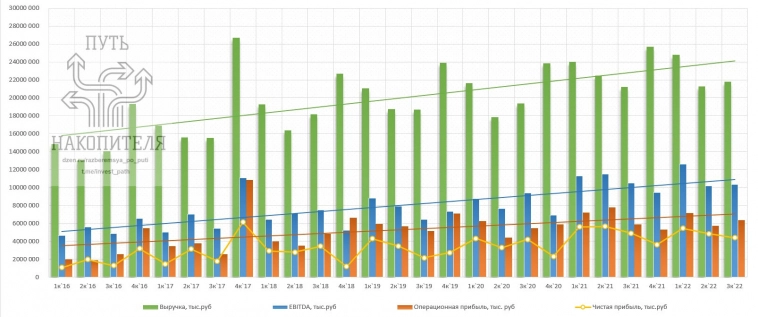

От выручки перейдем дальше, посмотрим общую картину по EBITDA, операционной прибыли и чистой прибыли.

П.С. Ленэнерго рассчитывает EBITDA следующим образом: EBITDA = Прибыль до налогообложения + Амортизация ОС и НМА + Проценты к уплате – Сальдо резерва под обесценение долговых финансовых вложений.

Точно также смотрим на линии тренда. И выручка, и EBITDA, и Операционная прибыль, и Чистая прибыль имеют тенденцию расти📈!

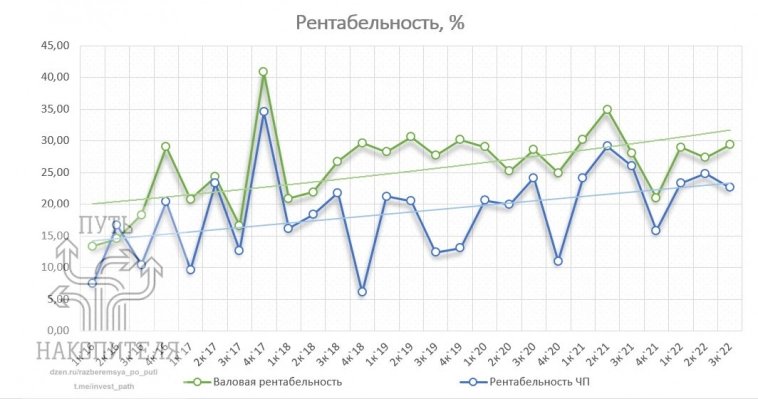

На следующем графике я вместо операционной использую валовую прибыль, но они практически одинаковы, поэтому смысл не меняется.

Валовая рентабельность и рентабельность чистой прибыли по тенденции растут.

- Валовая рентабельность с 2016 года увеличилась с 15% до 30%👍

- Рентабельность чистой прибыли увеличилась с 7,5% до 22,3%👍

Ленэнерго славится своей рентабельностью по сравнению с прочими дочками. И мы видим совершенно приличные показатели, для такой отрасли.

Посмотрим цифры по среднегодовому приросту основных прибылей:

- Среднее значение прироста выручки год к году (г-к-г) = 7,59%

- Среднее значение прироста EBITDA г-к-г = 12,86%

- Среднее значение прироста операционной прибыли г-к-г = 15,9%

- Среднее значение прироста чистой прибыли г-к-г = 19,17%

Чистая прибыль в среднем просто суперски растет! А значит и дивиденд хорошо растет🤑.

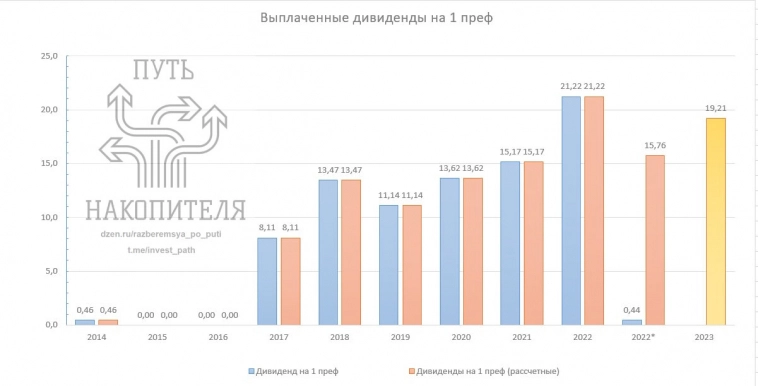

Так как данных за 4 квартал пока нет, 2022 год рассчитан как LTM, т.е. за последние 12 месяцев. Данные за 4 квартал взяты из 2021 года. Таким образом расчетная чистая прибыль составляет 18,330 млрд рублей.

При такой чистой прибыли дивиденд на 1 привилегированную акцию (за вычетом уже выплаченного промежуточного дивиденда) будет составлять 19,21 рублей🧐.

💰Текущая цена префа составляет 125 рублей. Таким образом, доходность после вычета налога составит 13,37%.

Можно ли рассчитывать на сопоставимую с 2021 год прибыль в 4 квартале? Я думаю, что да, ведь тарифы подняли на 8,5%, но уверенности нет, потому что могут быть всякие разные бухгалтерские шаманства, которые в состоянии слить чистую прибыль.

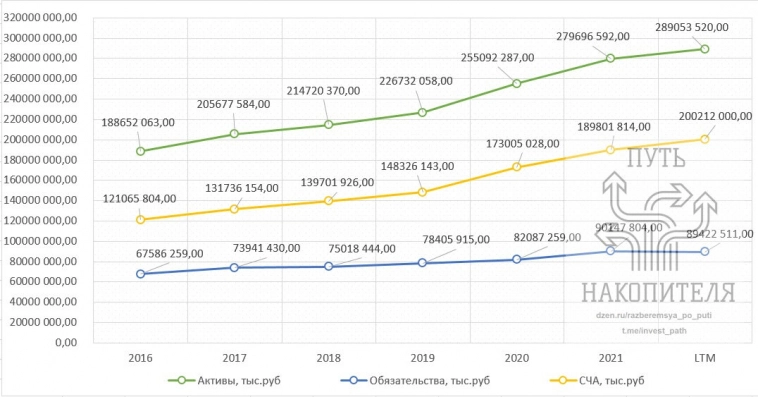

Посмотрим как ведут себя активы, обязательства и капитал.

Как скорректированная версия капитала и резервов, на графике отображается стоимость чистых активов (СЧА). СЧА рассчитывается так: Активы — Долгосрочные обязательства — Краткосрочные обязательства + Доходы будущих периодов.

По динамике СЧА год к году можно примерно определять чистую прибыль компании, потому что строкой 1370 в балансе как раз описывается накопленная прибыль. Разность значений СЧА г-к-г, теоретически, должна дать нам представление о прибыли.

Как видно, обязательства вполне неплохо покрываются за счет капитала. Но это мы еще посмотрим дальше.

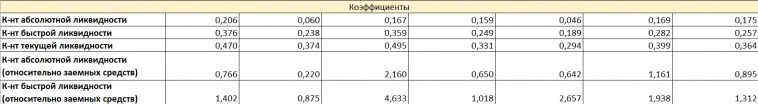

Посмотрим на коэффициенты ликвидности.

- Коэффициент абсолютной ликвидности — показывает какая часть краткосрочных обязательств может быть при необходимости погашена немедленно. Можно домножить на 100 и получить долю в процентах. Среднее значение доли: 14%. То есть вот такую вот часть краткосрочных обязательств компания может мгновенно закрыть.

- Коэффициент быстрой ликвидности — показывает, какую часть краткосрочной задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. Т.е. здесь дебиторка выступает как располагаемые денежные средства. Точно также, если домножить на 100, то получим долю в процентах. Среднее значение доли: 28%.

- Коэффициент текущей ликвидности — характеризует платежные возможности предприятия при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов. Запасы считаются медленным активом. Среднее значение доли: 39%.

Также посчитал значения коэффициентов относительно не всех краткосрочных обязательств, а только лишь заемных средств. Результат расписывать не буду, все видно на картинке, упомяну лишь, что в таком случае, даже если смотреть строгий коэффициент абсолютной ликвидности, можно за один платеж расквитаться почти со всем краткосрочным долгом, что хорошо.

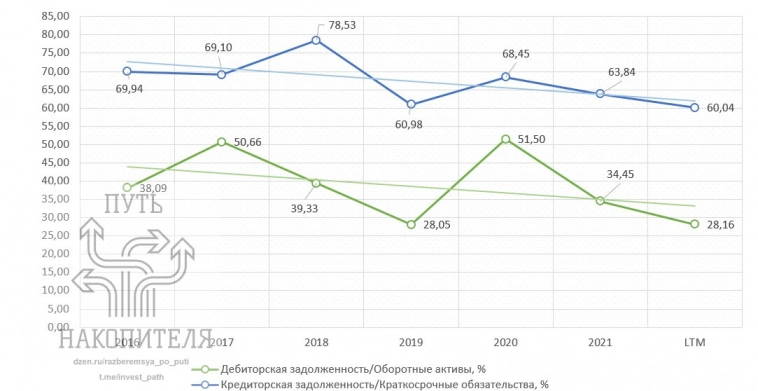

Дальше посмотрим на дебиторскую и кредиторскую задолженности.

На графике ниже я смотрю какую долю в оборотных активах/краткосрочных обязательствах составляют наши метрики.

Тенденция и там и там на спад — это хорошо👍!

Процент кредиторской задолженности от всех краткосрочных обязательств снизился с почти 70% в 2016 году до 60% сейчас.

Отличными показателями, касающимися дебиторки и кредиторки являются коэффициенты оборачиваемости. Они показывают нам сколько кредиторок можно закрыть за годовую выручку. Или сколько дебиторок содержится в годовой выручке.

- Среднее значение оборачиваемости дебиторки: 26,14. Ух ты!

- Среднее значение оборачиваемости кредиторки: 4,33. Нормас.

Я вполне доволен ликвидностью компании. Она в норме.

3. Рыночные показатели и мультипликаторы

А здесь тоже можно поговорить об обязательствах! Только в виде долгов. Долгов в виде краткосрочных и долгосрочных заёмных средств.

Посмотрим на динамику долга и долга за вычетом денежных средств (чистого долга).

Наблюдаем тенденцию на спад.

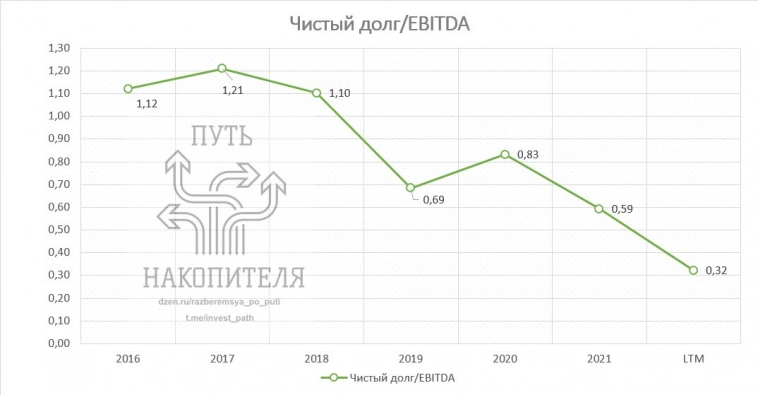

Этого нам недостаточно, хочется оценить закредитованность относительно прибыли. Посмотрим на коэффициент: Чистый долг/EBITDA.

Супер! Это замечательные цифры — значительно меньше единицы. На сегодняшний день, за 1 прибыль EBITDA можно закрыть 3 чистых долга⚡!

Посмотрим на рыночные метрики и оценим насколько справедливо оценена рынком компания.

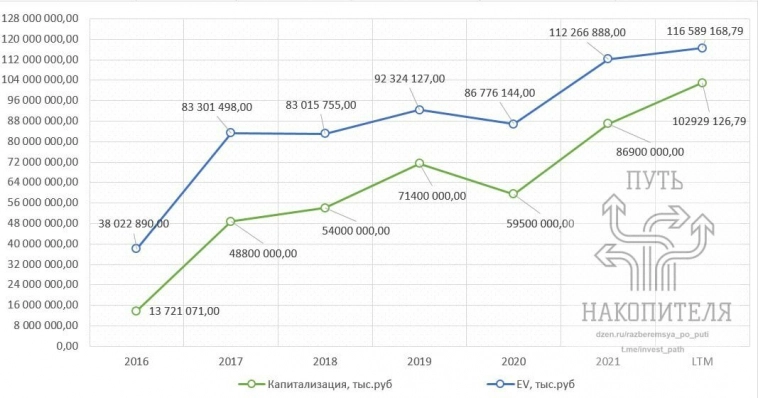

Привёл данные по Капитализации и EV (капитализация+чистый долг). EV — отличная метрика, позволяет понять сколько стоит компания и её долг.

Капитализация компании за 6 лет выросла в 7,5 раз. И за это мы скажем спасибо обыкновенным акциям. Именно они вносят наибольший вклад в капитализацию компании.

Но это всё абсолютные цифры.

Давайте поглядим на цену относительно прибыли.

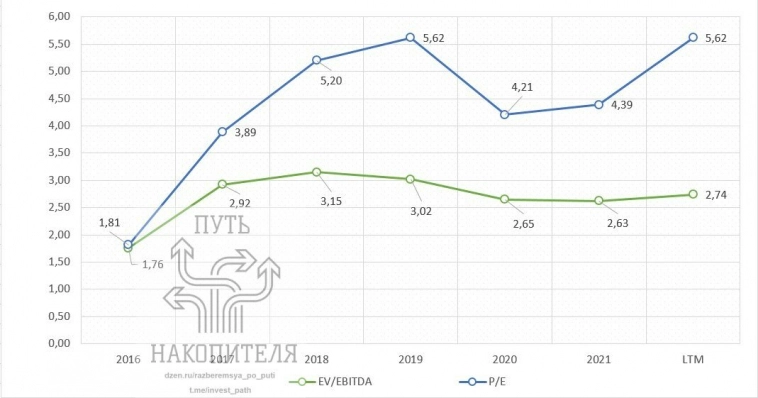

В этом нам помогут заезженный уже показатель P/E и менее заезженный показатель EV/EBITDA в динамике.

На данный момент, если мы представим, что мы купили компанию, то покупку мы отобьем за 6 чистых прибылей, то есть за 6 лет. А за 3 года и 3 прибыли EBITDA мы отобьем стоимость покупки компании и закроем долги.

Это, конечно, красивые показатели. Классически считается, что если P/E меньше 12, то это хорошо, значит компания недооценена. Но специфика нашего рынка такова, что многие наши прибыльные и платящие хорошие дивиденды компании стабильно недооценены по таким мультипликаторам. А почему? А об этом я уже в другой статье порассуждаю, а то эта и так затягивается.

Я лично вкладываюсь в префы, поэтому и писать буду про них.

Посмотрим на историческую сводку по котировкам привилегированных акций:

За 6 лет цена 1 префа выросла с 44,1 рубля в 2017 году до 125,9 рублей на сегодняшний день. Это означает прирост стоимости акций на 285%. В среднем — 47,5% в год. Отвал башки🤩!

Конечно успехи прошлого не гарантируют успехов в будущем. Однако анализ показывает, что компания хорошо растёт. О перспективах развития мы поговорим в следующей, заключительной части обзора компании.

Какие выводы можно сделать о финансовом состоянии Ленэнерго?

Ленэнерго вполне подходит под определение Идеала, которое я привёл в самом начале статьи. Прибыльная, не закредитованная, со стабильно растущими показателями прибыли, платящая щедрые дивиденды и разумно оценëнная рынком компания👍.

Автор не даёт никаких инвестиционных рекомендаций!

☀ Всяческих благ вам, уважаемые читатели!

Был ли интересен такой обзор? Обсуждения в комментариях приветствуются!

Другие мои статьи:

Ленэнерго выплатит дивиденды в этом году, а другие «дочки» нет?

Электросети «Северной Венеции». Обзор Ленэнерго. Часть 1.

wistopus22 февраля 2023, 13:51где телеграмм?....0

wistopus22 февраля 2023, 13:51где телеграмм?....0