❗️Обзор Новатэка или как дурят народ? Сколько будут стоить акции?

Для Газпрома настали не лучшие времена, ведь доля поставок трубопроводного газа в Европу находится на минимумах, а еще и предстоят гигантские CAPEX(капитальные расходы) на строительство новых трубопроводов в Азию, да и заводов по сжижению газа тоже. Но ведь всегда была альтернатива, нет? - Новатэк. О нём и поговорим.

ПАО «НОВАТЭК» является крупнейшим независимым производителем природного газа в России. Компания занимается разведкой, добычей, переработкой, реализацией природного газа, жидких углеводородов и имеет более чем двадцатипятилетний опыт работы в российской нефтегазовой отрасли. Основные месторождения и лицензионные участки расположены в Ямало-Ненецком Автономном Округе (ЯНАО) в Западной Сибири. ЯНАО является крупнейшим в России регионом по добыче природного газа, на долю которого приходится около 80% российской добычи природного газа и приблизительно 15% мирового объема добычи газа. «НОВАТЭК» реализует природный газ на территории Российской Федерации, а также на экспорт в форме СПГ. «НОВАТЭК» реализует жидкие углеводороды (стабильный газовый конденсат и продукты его переработки, широкую фракцию легких углеводородов, сжиженный углеводородный газ и нефть) на внутреннем и международном рынках.

❗️Перед тем, как перейти к полному фундаментальному анализу компании и оценке рисков, перспектив и справедливой стоимости, позвольте начать немного иначе.

Хотел бы заметить, что в этом году на результаты компании влияли следующие факторы:

— Очень высокие цены на СПГ(сжиженный природный газ)

— Дешевый доллар

И если первый влиял положительно, то вот второй сглаживал этот положительный эффект высоких цен. Ведь затраты в рублях росли, а за экспорт СПГ компания получала валюту, которую меняла на рубли по меньшему курсу. То есть, получала меньше рублей при растущих выше инфляции затратах. И так страдали все экспортёры.

-Но есть еще один немаловажный фактор. У Новатэка была самая низкая налоговая нагрузка.

👆Почему «была»? Потому что с 1 января 2023 г. повышен налог на прибыль для экспортеров СПГ (сжиженного природного газа) с 20% до 34% на 2023-2025 гг. Рост налога коснется только тех компаний, которые уже экспортировали газ до 31 декабря 2022 г., то есть повышение не будет распространяться на новые проекты Новатэка.

— Ладно, раскрою секрет. Кое что еще сильно повлияло на результаты Новатэка — он частично заместил Газпром на европейском рынке. Европа собиралась постепенно снижать экспорт трубопроводного российского газа, но из-за происшествия на северных потоках — это произошло резко. И как итог — Новатэк оказался бенефициаром ситуации. И тут закрадывается мысль, а подходит ли это правительству? Ведь прибыль Газпрома шла напрямую им. Но об этом позже.

Есть еще и отличная новость — в 2023г стартует первая линия проекта Арктик СПГ-2. Глава компании, Леонид Викторович Михельсон, заявил что компания успела получить необходимое оборудование и проект будет запущен вовремя: первая линия на зарубежном оборудовании, вторая в 2024г на частично российском оборудовании и третья линия в 2026г на полностью российском оборудовании.

❗️Нам нужно разобраться с тем, как повышенный налог повлияет на прибыль компании и как возрастёт добыча в связи с запуском первой линии Арктик СПГ-2.

📌Начнём с Арктик СПГ-2 и роста добычи Новатэка

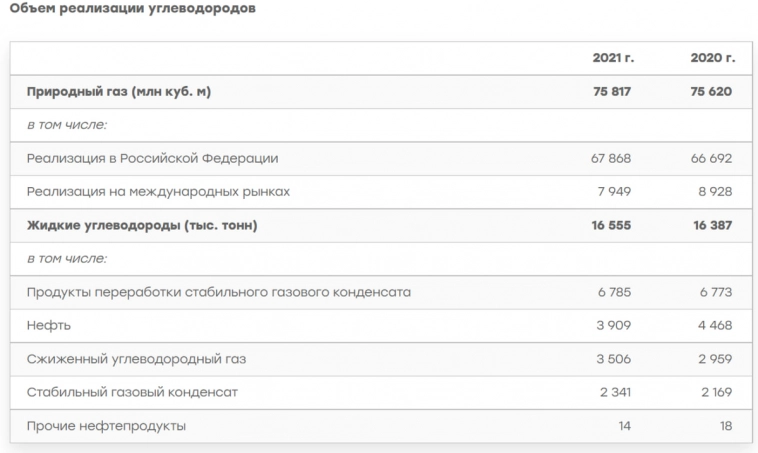

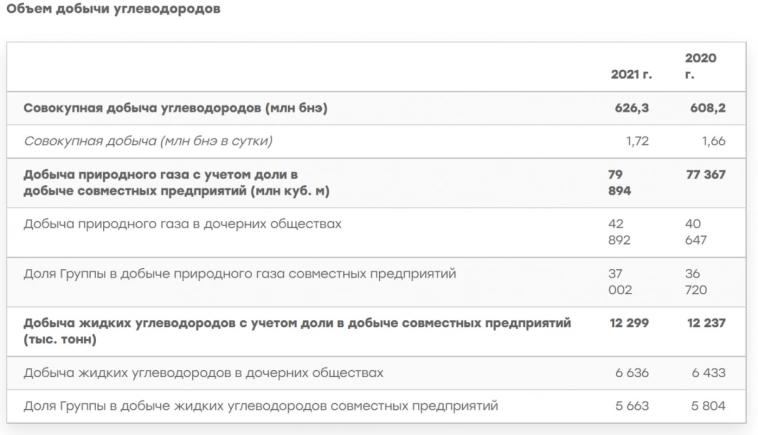

Итак, за 2021г компания добыла почти 80 млрд кубов газа (79,894 м3). В 2022 году, по различным данным, рост добычи Новатэка составил 4%. Почему по различным данным? — Потому что компания не публикует отчетность после 24 февраля.

Проектная мощность трех линий Арктик СПГ-2 составляет 19,8млн тонн СПГ в год. Стоит иметь ввиду, что 1 тонна газа СПГ составляет 1,38 тыс м3. То есть проектная мощность СПГ-2 составляет 27,3 млрд кубов. Это имеется ввиду всех трёх линий. То есть, мощность одной, которая будет запущена в 2023г — 9,1 млрд кубов. 🟥И тут начинаются те самые подводные камни, о которых обычно так просто не говорят:

— Арктик СПГ-2 не принадлежит на 100% Новатэку. Ему принадлежит 60% и это тоже не мало, скажу я вам. И я расскажу обязательно больше об этом проекте и вообще о проектах Новатэка, но чуть позже. Сейчас важно понять, как возрастёт добыча у разбираемой нами компании. Остальными же акционерами являются иностранные компании, каждая с долей в 10%: французская TotalEnergies, китайские CNPC и CNOOC, и Japan Arctic LNG (консорциум Mitsui & Co. и JOGMEC). То есть не 9,1 млрд м3 дополнительно достанется Новатэку, а 5,46 млрд м3 (9,1 млрд кубов * 60% = 5,46 кубов).

👆🏻Чего я докопался, ведь это тоже хорошо? Так-то да, если бы не главное НО! в этой истории:

— Заявляя, что проект заработает уже в 2023 году - «они не то имели ввиду»😅🙄

👆Объясняю. Запуск проекта запланирован на декабрь 2023г. Основной задачей стоит «получение первой капли» в 2023г.

💡Поэтому, ожидать невероятных результатов в 2023г — не стоит. Если мы уже выяснили, что на самом деле добыча возрастёт не так уж и сильно, то почему я говорю «невероятных»? - Всё дело в том, что это будет крупнейший проект Новатэка. Хотел бы заметить еще, что где декабрь 2023г — там может быть и середина 2024г, или еще неизвестно сколько раз может переноситься запуск первой линии, а остальных — уж тем более.

📌Теперь же по поводу повышенного налога.

✅Как я уже говорил ранее — это не касается новых проектов. И по поводу Арктик СПГ-2 — его не только не касается новый налог, но еще проект уже был ранее освобождён от НДПИ(налог на добычу полезных ископаемых) на 12 лет с момента начала добычи.

Повышенный налог же затронет следующие проекты Новатэка: Ямал СПГ и Криогаз-Высоцк.

💡👆Кстати, экспорт газа составлял всего 10,5% из всего реализованного газа в 2021г. Оставшийся газ шел на внутренний рынок по единой системе газоснабжения, принадлежащей Газпрому. В 2022г, вероятней всего, из-за снижения поставок Газпрома в Европу, экспорт газа увеличился, но тем не менее — львиная доля в любом случае идёт на внутренний рынок.

Считаю, что пытаться рассчитать, сколько из прибыли Новатэка заберёт этот самый повышенный налог — бессмысленно. Так как эта самая прибыль зависит от цен на газ + от объёма продаж. Но могу сказать точно, что учитывая цены на газ в 2022г и что дефицит сохранится в 2023г - у компании всё равно будет повышенная прибыль. Плюс правительство проиндексировало тарифы на газ на внутреннем рынке с 1 декабря 2022 года на 8,5%. Сделано это было, чтобы повысить доходы государственного Газпрома, и соответственно пополнить бюджет. Но и от этого выигрывает Новатэк.

👆🏻Снова встаёт вопрос, как долго это будет продолжаться? Новатэк замещает Газпром на европейском рынке, плюс является бенефициаром многих налоговых льгот и еще — даже от повышения внутренних цен выигрывает(в отличии от Газпрома). Это я к тому, что государство вполне может попытаться придумать, как бы еще и за счет Новатэка пополнить бюджет. Пока что этому мешают иностранные акционеры(китайские, французские и японские) проектов Новатэка, с которыми налоговые условия были обговорены, но риск присутствует.

❗️Теперь очень важным будет посмотреть на имеющиеся СПГ проекты компании и на те, что ожидаются. От этого зависит потенциал компании на горизонте лет. Да и нужно разобрать, стоит ли риск того(под риском подразумеваю возможный интерес государства к прибылям Новатэка и возможный отказ Европы от российского СПГ в перспективе)

📌Действующими проектами компании по производству СПГ являются «Ямал СПГ», «Криогаз-Высоцк» и СПГ-завод в Челябинской области.

📍«Ямал СПГ» — первый крупнотоннажный СПГ проект Новатэка, с которым компания вышла на рынок сжиженного природного газа. Проектный уровень добычи составляет около 27 млрд кубов газа в год на протяжении как минимум 20 лет и проект является одним из крупнейших поставщиков СПГ на международном рынке. Доля Новатэка составляет 50,1%. Остальные акционеры — французская TotalEnergies, китайские CNPC и Фонд Шелкового Пути.

📍«Криогаз-Высоцк» — проект среднетоннажного производства СПГ, расположенный в российском порту Высоцк на берегу Балтийского моря. Новатэку принадлежит 51% и 49% принадлежат Газпромбанку. Мощность проекта составляет 660 тыс. тонн СПГ в год, в его инфраструктуру также входит резервуар для хранения СПГ вместимостью 42 тыс. кубов и отгрузочный причал, способный принимать танкеры грузовместимостью до 30 тыс. кубов

📍Челябинский завод СПГ — малотоннажный завод компании мощностью 40 тыс. тонн СПГ в год.

📌И теперь давайте посмотрим на будущие проекты

📍«Арктик СПГ 2» — будет вторым крупнотоннажным СПГ-проектом компании. И доля в нём у Новатэка составляет 60%, в отличии от Ямал СПГ(с долей 50,1%). Проект предусматривает строительство завода на гравитационных платформах с проектной мощностью 19,8 млн тонн СПГ в год(27,3 млрд м3 газа) и до 1,6 млн тонн в год стабильного газового конденсата. Запуск первой линии ожидается в 2023 году(помним о том, что аж в декабре, да?), второй линии — в 2024 году(31декабря? Как думаете?🙄), а запуск третьей линии планируется в 2025 году(или 2026г? Уже неоднократно были манипуляции с этими сроками. Пока что это всего лишь игры в угадайку, как будет — увидим). То есть, этот проект должен стать самым крупным для компании.

👆Тем не менее, не стоит занижать важность и ценность этого проекта. Ведь Новатэк уже законтрактовал свою долю объемов СПГ на основе долгосрочных и среднесрочных договоров с крупными покупателями преимущественно из стран АТР(Азиатско-Тихоокеанского региона). Регион законтрактованных поставок является неоспоримым плюсом при существующих рисках постепенно отказа и от российского СПГ со стороны запада.

📍«Обский ГПХ» — проект для освоения Верхнетиутейского и Западно-Сеяхинского месторождений в северо-восточной части полуострова Ямал. Доказанные запасы по классификации SEC составляют 161 млрд кубов газа и 5 млн тонн газового конденсата. У НОВАТЭК есть лицензии еще на два месторождения в регионе — Нейтинское и Арктическое, запасы которых оцениваются в 413 млрд кубов газа. Это газохимический комплекс, который планируется построить в районе морского порта Сабетта. Комплекс рассчитан на производство аммиака в объеме 2,2 млн тонн в год и водорода в объёме 130 тыс. тонн в год. Там же планируется поставить одну СПГ-линию такой же конфигурации и мощности, что и в рамках проекта «Арктик СПГ 2», мощностью 6,6 млн тонн в год. В 2026 году планируется ввести в эксплуатацию первую очередь проекта, а вторую — еще через год.

💡Итак, эти проекты должны прибавить добыче Новатэка 36,4 млрд м3. Посмотрим, сколько компания добыла в 2021г. Напоминаю, что отчетность компания с 24 февраля 2022г. не публикует, как и многие другие компании.

👆🏻за 2021г добыто почти 80 млрд м3. Новые планируемые на ближайшие 3-4 года проекты должны обеспечить еще 36,4 млрд м3. Это увеличение добычи, как минимум, на 45%.

✅Новатэк можно смело называть компанией роста. Ведь помимо тех, что уже маячат на горизонте — перспектив на наш век хватит, так как выше перечислены не всё имеющиеся и планируемые проекты.

❗️Давайте теперь проведём фундаментальный анализ компании, чтобы понять состояние дел

📍Активы: 2,457 трлн рублей

Средний рост за 5 лет составил — 22%, за 3 года — 29%, за год — 19,5%

📍Обязательства: 546 млрд рублей

📍Собственный капитал: 1,911 трлн рублей

📍Общий долг: 180 млрд рублей

📍Денежные средства: 45,9 млрд рублей

📍Чистый долг: 134,1 млрд рублей

📌Рассмотрим долговую нагрузку подробней:

📍Debt Ratio — 0.22 (до 0,5 — оптимально, приемлемо не более 0.70)

(Обязательства поделить на активы)

---

📍Debt/Equity — 0.29 (до 1.0 — оптимально)

(обязательства поделить на собственный капитал)

---

📍Debt/EBITDA — 0,24 (до 3.0 — с натяжкой приемлемо, при низкой ключевой ставке ЦБ)

(долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

---

📍Net Debt/EBITDA — 0.18 (до 3.0 — с натяжкой приемлемо, при низкой ключевой ставке ЦБ)

(чистый долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

👆Компанию можно причислить к тем редким компаниям со здоровым балансом, смотреть на который одно удовольствие. Даже не смотря на то, что это данные по итогам 2021г - запас прочности ОГРОМНЫЙ.

📌Доходы и рентабельность

🟩Выручка по итогу 2021г составила 1,156 трлн рублей, что на 62% выше предыдущего года(но здесь дело в том, что 2020г. — это год пандемии и сравнить с ним не очень правильно). Средний темп роста выручки за 3 года — 16%, за 5 лет — 20%. Но и здесь на картину повлиял 2020г.

🟩Чистая прибыль составила 451 млрд рублей.

🟩Свободный денежный поток — 247 млрд рублей.

📍ROE(Return on Equity) — 23,6%

(рентабельность собственного капитала=чистая прибыль поделить на собственный капитал и умножить на 100)

---

📍ROA(Return on Assets) — 18%

(рентабельность активов=чистая прибыль поделить на активы и умножить на 100)

---

📍Operating margin — 24%

(операционная рентабельность=операционная прибыль поделить на выручку и умножить на 100)

---

📍Net margin — 39%

(чистая рентабельность=чистая прибыль поделить на выручку и умножить на 100)

👆Рентабельность на высоком уровне, компания хорошо умеет делать деньги. Но в 2022 году, рентабельность скорей всего была еще выше из-за высоких цен на газ. И даже дешевый доллар во втором полугодии вряд ли сильно повлиял на это. А в 2023г, наоборот, подорожавший доллар может частично компенсировать потенциальное снижение цен на газ.

💡Хотел бы добавить, что CAPEX/Выручка (процент капитальных затрат от выручки) в 2021г составил почти 15%. Это говорит о том, что компания вкладывает серьезные деньги в поддержание и развитие деятельности👍

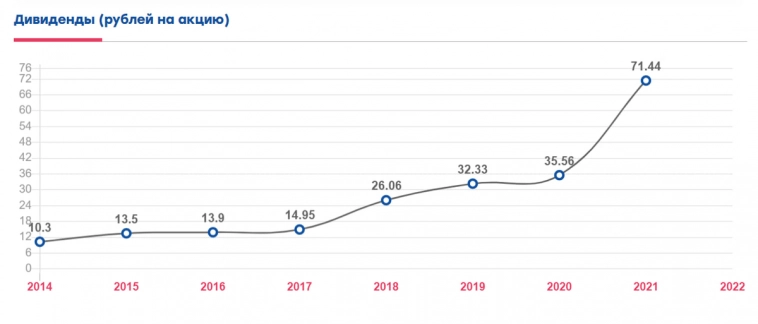

📌Дивиденды

👆🏻Дивиденды постоянно растут, и за 2022г могут составить более 90 руб на акцию. Это почти 10% див. доходность по текущим котировкам.

💡Что интересно, с 2020г. НОВАТЭК изменил дивидендную политику и теперь платит 50% от скорректированной чистой прибыли (по МФСО), вместо 30% ранее.

Однако, на продолжение роста дивидендов по итогам 2023г — я бы сильно не рассчитывал. Да, цены на газ, скорей всего, будут всё еще высоки, но вряд ли мы увидим пики 2022года. Налог повышен, а с датой запуска Арктик СПГ-2, как мы выяснили, нас вводят в заблуждение.

Тем не менее, я не отрицаю перспективность как роста акций компании, так и роста дивидендов, при условии реализации задуманных проектов. Да и повышенный налог пока что ввели лишь на 3 года.

📌Сколько же это всё стоит? Цена акций

P/E — 7.38

цена акций(капитализация) поделить на прибыль

—

P/B — 1.67

капитализация поделить на собственный капитал

—

P/S — 2.76

капитализация поделить на выручку

—

EV/EBITDA — 4.45

реальная стоимость(капитализация+долги) поделить на прибыль до вычета налогов, процентных платежей и амортизации

—

P/FCF — 12.94

капитализация поделить на свободный денежный поток

👆Напомню еще разок, что мы смотрим на данные из финансового отчета по итогам 2021г. Цена акций же используем сегодняшнюю. Однако, на самом деле — показатели сейчас ниже, ведь чистая прибыль по итогам 2022г должна быть выше. Если предположить, что чистая прибыль за 2022г составила около 600млрд, то P/E = 5.

💡Новатэк дешевле 12 по P/E за последние 5 лет не стоил. То есть, дисконт очевиден. Другой вопрос — оправдан ли он? — У компании не иностранная юрисдикция, компания не пострадала от санкций и имеет хорошие перспективы.

У Новатэка, кстати, одобрен обратный выкуп акций(buyback):

«17 декабря 2021 года совет директоров „НОВАТЭКа“ одобрил новую 5-летнюю программу обратного выкупа акций компании на общую сумму до $1 млрд»

👆А когда есть то, что поддержит стоимость акций — это ведь очевидный плюс.

❗️Риски

📍Я бы не откидывал вариант того, что Новатэком придумают как еще воспользоваться, чтобы пополнить гос.бюджет.

📍И в перспективе, если геополитическая обстановка не наладится — могут быть введены санкции против российского СПГ. И тогда Новатэку придется забыть о Европейском рынке. 💡Впрочем, Новатэк — бенефициар роста потребления СПГ именно в странах АТР, для которых компания является географически самым близким поставщиком, что является максимально выгодным экономически из-за сложности и стоимости логистики.

📍Это циклическая компания, которая добывает не только газ, но и нефть в том числе. И любая циклическая сырьевая компания сильно зависит от спроса и цены на сырье. Эффект высокой базы 2022г может сказаться на результатах следующих лет. 💡Тем не менее, Китай, как мы знаем, открылся после многолетней нулевой терпимости к коронавирусу. И это должно поддержать цены на сырье.

О перспективах, в принципе, мы говорили на протяжении всего обзора. Хотел бы добавить интересный факт:

👌🏻Природный газ является наиболее экологически чистым видом топлива. Европейский союз после двух лет раздумий записал природный газ и ядерное топливо в чистые источники энергии, которые помогут Европе перебраться из грязного ископаемого прошлого в зеленое будущее и достичь цели обнулить выбросы парниковых газов к 2050 году.

Не инвестиционная рекомендация, лишь моё мнение

✅К выводам. У компании здоровый баланс, хорошие темпы роста и отличный перспективы. От дивидендов не отказывалась, хоть они и не впечатляют. Тем не менее, в условиях новой реальности, эти дивиденды вполне могут стать очень даже неплохой доходностью. Акции оценены справедливо, как по мне. Все что ниже — дисконт, который будут выкупать. Да и компания, учитывая её программу байбэка, будет это делать. Поэтому в то, что акции на каком-то негативе будут стоить дешево ДОЛГО — я бы не рассчитывал. Однако и заполнять акциями Новатэка ВЕСЬ портфель я бы не стал, так как в ближайшие годы неопределенность вокруг госбюджета РФ создаёт неопределенность вокруг компании и её результатов. Долгосрочно же — очень перспективный вариант.

----

Пожалуй, самая крупная база свежих обзоров российских компаний доступна по ссылке - https://t.me/investassistance/1209

----

Понравилось? Ставьте 👍и подписывайтесь! Дальше — Больше! А в комментариях закрепил ссылки на свежие обзоры компаний.

Обзор компании Сегежа — t.me/investassistance/1205

Обзор компании Мечел — t.me/investassistance/1162

Обзор компании Распадская — t.me/investassistance/1181

Обзор компании Банк Санкт-Петербург — t.me/investassistance/1185

Обзор компании Сбербанк — t.me/investassistance/1123

Обзор компании Полюс — t.me/investassistance/1112

Обзор компании Полиметалл — t.me/investassistance/1080

Обзор компании Тинькофф — t.me/investassistance/1103

Обзор компании ДВМП — t.me/investassistance/1142

Обзор компании Магнит — t.me/investassistance/1095

Обзор компании ФосАгро — t.me/investassistance/1067

Обзор компании МТС — t.me/investassistance/1055

Обзор компании Белуга — t.me/investassistance/1021

Обзор Х5 Group — t.me/investassistance/1013

Обзор Ozon — t.me/investassistance/1083

Обзор POSI — t.me/investassistance/1032

Михельсону предложат поделиться прибылями, от чего нельзя будет отказаться..

и всем этим влажным мечтам об увеличения капитализации и коэффицентам сразу поплахеет!

Попробуй не делиться так заберут лицензии на месторождения, недра по закону принадлежат государству а

лицензии на эксплуатацию оговариваются что через столько лет на том или ином лицензионном участке проведены перечень работ

сейсмаразведка,

разведочные скважины,

нацтерритории получили налогов ,

центру пепепало побольше.

Так с новотэком не все так и одназначно, уже с танкерным флотом и газовозами сроки постройки подвисло?