На что ставят инвестбанки в 2023?

На что ставят инвестбанки в 2023?

Каждый год, инвестбанки выпускают «Стратегии»- это прогнозы на следующий год с обзором ключевых трендов, выбором лучших акций и вообще показывающими чего ждать инвестору в следующем году

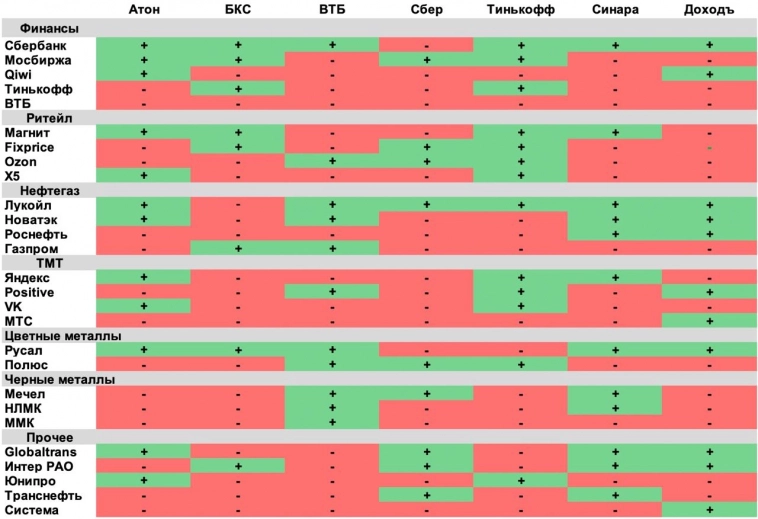

Я изучил стратегии 7 инвестиционных банков, управляющих компаний и брокеров. В прикрепленной картинке, указаны акции, которые аналитики рекомендуют для покупки в 2023 году

Тезисно выделил самое главное:

Ключевым драйвером роста будет снижение риск премии:

Фундаментально цена на акции зависит от двух показателей. Первое, это непосредственно рост прибыли, а второе это риск премия владения акциями (то есть какую дополнительную доходность инвесторы требуют за удержание акций в сравнении с тем же депозитом)

Фактически, от риск премии зависят мультипликаторы рынка (Сколько прибылей готовы платить инвесторы за бизнес компаний)

Сейчас, неопределенность большая => риск премия большая => низкий P/E (в октябре на пике паники был около 3.2), сегодня около 4

Исторически, Российский рынок торговался около 6-7 прибылей, то есть сейчас Российский рынок торгуется очень дешево по историческим меркам

Инвестбанки, в целом не ждут роста прибылей в этом году, а ожидают переоценки компаний прежде всего за счет роста повышения мультипликатора P/E с 4 до 5 из-за снижения неопределенности, которая может произойти по следующим причинам:

1) Снижение геополитической напряженности

2) Возврат компаний к регулярной выплате дивидендов

3) Возврат к публикации отчётностей компаниями — повышение прозрачности, уменьшение неопределенности

4) Отсутствие альтернатив инвестирования внутри РФ => люди будут вынуждены инвестировать в акции и облигации

Макроэкономика:

Консенсус прогноз на 2023:

Доллар будет стоить 70 рублей

Нефть Urals $64

Инфляция 6.5%

Ключевая ставка 8%

Лучшие акции:

1) Несомненным лидером является Сбер, 6 из 7 рекомендаций на покупку.

Стабильность банковского сектора, позволит компании вернутся к выплате дивидендов уже в этом году, что станет ключевым драйвером роста

2) В ритейле лидирует Магнит 4 из 7 рекомендаций на покупку. У компании эффективный бизнес, позволяющий перекладывать инфляцию на потребителя, возврат к выплате дивидендов переоценит бумагу вверх

3) В нефтегазе несомненный лидер Лукойл — компания привлекательна из-за больших дивидендов, к текущей цене инвесторов ожидает двухзначная дивидендная доходность

Также интересен Новатэк, за счет наращивания производства СПГ и благоприятной конъюнктуры на газовом рынке

4) В ТМТ лидируют Positive — как бенефициар ухода иностранных конкурентов и роста трат на кибербезопасность.

Также привлекателен Яндекс — как технологичный гигант, бенефициар цифровизации в России

5)Русал — у компании низкий долг, валютная выручка (хэдж от девальвации рубля) и начинаются выплаты дивидендов

6)Глобалтранс — компания является бенефициаром переориентации на восток.

При этом у компании низкий долг и прозрачное корпоративное управление, выплатить дивиденды пока нет технической возможности из-за иностранной юрисдикции, если ее получится поменять, то инвесторов будет ждать дивдоходность в 30++%

Примерно похожая проблема в Qiwi, смена юрисдикции позволит инвесторам получить ДД также в 30++%

Это такие истории, на редомициляцию (смену регистрации с зарубежной на российскую), если получится, то бумаги покажут впечатляющую доходность

Какие выводы?

Когда по какой-то бумаге есть консенсус это с одной стороны пугает, ведь как будет расти бумага, если все ее купили?

С другой, скорее всего в эти бумаги и будет приток новых средств (например, если риски инвестирования в акции сократятся) и риск премия начнет снижаться

Резюме:

Стратегии полезно почитать, но слепо следовать выбору акциям в них точно не стоит. Аналитика дает понимание трендов и позволит понять вам как действовать в ответ на изменение вводных данных.

В целом, аналитики в этом году ждут рост российского рынка в среднем на 25% с учетом дивиденда, посмотрим, насколько точными окажутся их прогнозы