Какие акции вырастут на 30-100%? Лучшие инвестиционные идеи от Тинькофф Инвестиции

Макро

ВВП – минус 1,5 – 2,5%.

Курс доллара: 1 полугодие 2023 – 67-70, 2 полугодие 2023 – 70-73.

Значительного ослабления рубля не будет из-за большого торгового профицита.

Ключевая ставка – 8,5 — 9%.

Видят много инфляционных факторов:

1. Увеличение бюджетного дефицита (печать денег).

2. Ослабление рубля.

3. Мировая стагфляция (высокая инфляция в других валютах).

4. Дефицит рабочей силы.

5. Ограниченное предложение импортных товаров.

Индекс МосБиржи торгуется по мультипликатору P/E = 2,7х – дешево.

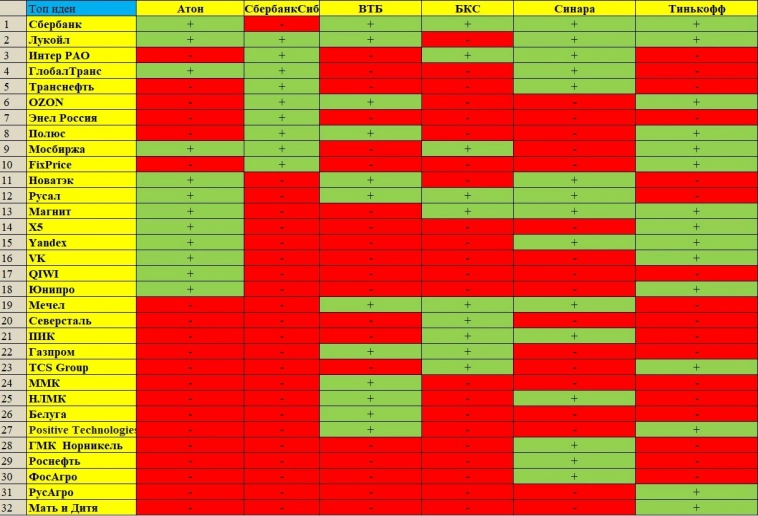

Сводная таблица по всем брокерам.

Идеи в облигациях

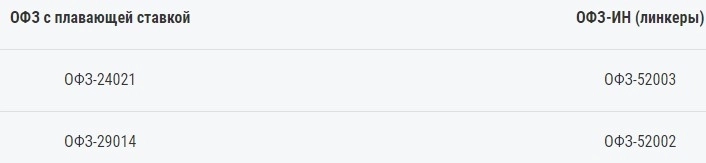

1. ОФЗ с плавающей ставкой.

Купон привязан к ставке RUONIA.

2. ОФЗ – ИН (линкеры).

Номинал данных облигаций индексируется на размер инфляции, а купон выплачивается в размере 2,5% от номинала.

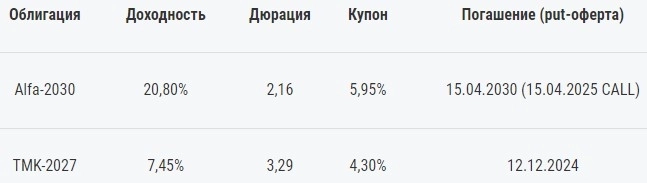

3. Корпоративные облигации.

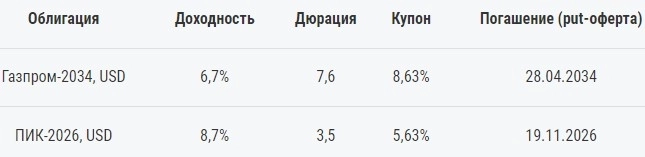

4. Еврооблигации.

Данные облигации могут выиграть от переоценки тела, когда процентные ставки в США развернутся вниз.

Предположительно во 2 полугодии 2023 года.

Номинал – доллары, но купоны платят в рублях по курсу Банка России.

Замещающие облигации – выпускают по российскому праву, чтобы заменить ими Еврооблигации.

Номинал – валюта (баксы, евро, юани и т.д). Погашение и выплата купонов в рублях по курсу Банка России.

Юаневые облигации.

Номинал в юанях, выплата купонов в юанях.

Акции

Я был сильно удивлён отсутствие нормальной аргументации по идеям. Судите сами, я почти текст и не сокращал. Никаких цифр, прогнозов потенциала роста, дивидендным выплатам.

Сектор потребительских товаров первой необходимости:

Акции стоят дёшево, жду роста выручки и прибыли. В следующем году X5 и РусАгро могут решить вопросы с переездом и начать платить хорошие дивиденды.

Фавориты: Х5, РуАгро, Магнит.

Сектор потребительских товаров второй необходимости:

OZON – ждут роста показателей и улучшение маржинальности.

FixPrice – ожидают хорошие органические темпы роста выручки за счёт развития своего бизнеса и фокуса на дешёвой продукции.

Здравоохранение

Мать и Дитя – дёшево по мультипликаторам, ждут сильную динамику роста.

Финансы

Ожидают постепенный рост прибыли, в том числе за счёт расформирования резервов, созданных в 2022 году.

Мосбиржа: главный драйвер – это возврат к выплате дивидендов.

Фавориты: Сбер, ТКС, Мосбиржа.

IT

Positive Technologies – в следующем году динамика, скорее всего, будет более скромной на фоне эффекта высокой базы, но тем не менее ничего не мешает компании активно развиваться на российском рынке в сегменте крупных предприятий, а также осваивать рынок SME.

Инвесторам стоит держать в уме высокие мультипликаторы акций компании. Темпы роста вполне их оправдывают.

Коммуникации и телеком

Яндекс и VK – ожидают сильный рост EBITDA за счёт отъёма доли рынка у иностранных игроков.

Нефть и газ

На одной стороне энергетический кризис, а на другой рецессия в США и ЕС.

Наши компании не могут извлечь выгоду из текущего кризиса, а единственным драйвером роста будут служить высокие дивиденды.

Фаворит – Лукойл.

Материалы

Этот сектор представлен в России широким спектром добывающих компаний, которые занимаются удобрениями, металлургией, цветными металлами.

В целом сектор не нравится из-за рецессии и изъятии сверхдоходов. Исключением могут стать золотодобывающие компании, так как золото ведёт себя не как обычный сырьевой товар.

Фаворит – Полюс.

Коммунальные услуги

Компании по оказанию коммунальных услуг пока что выглядят неинтересно. Спрос на электроэнергию с июня снижается из-за экономического спада и замедления промышленной активности, а с ним и доходы компаний. В лучшем случае стоит ожидать дивидендов.

Но отдельный интерес могут вызывать акции Юнипро, так как они имеют потенциал кратного роста в случае решения проблемы дивидендных выплат.

Общая таблица идей от брокеров:

Ссылки на ПДФ файлы со стратегиями можно найти в телеграм канале — t.me/invest_fynbos

Какие акции вы собираетесь покупать в этом году?

Мой господин03 января 2023, 19:58Обувь России и овк вырастут, а не это всё+3

Мой господин03 января 2023, 19:58Обувь России и овк вырастут, а не это всё+3 Валерий Шеншин03 января 2023, 21:24ВТБ точно сильно не вырастет. Не имеет права.0

Валерий Шеншин03 января 2023, 21:24ВТБ точно сильно не вырастет. Не имеет права.0 V.04 января 2023, 00:15Спасибо за саммари! Вчера вышла стратегия Дохода, надеюсь вы её так же добавите в табличку.+1

V.04 января 2023, 00:15Спасибо за саммари! Вчера вышла стратегия Дохода, надеюсь вы её так же добавите в табличку.+1