Стоит ли покупать акции Сегежа (SGZH)? Обзор компании и отчёта 3КВ 2022. Долги, дивиденды и перспективы.

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 09.12.22 вышел отчёт за 3 квартал 2022 г. компании Сегежа (SGZH). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube

Оригинал статьи на Дзене

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

Сегежа — один из крупнейших российских вертикально-интегрированных лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Специализируется на выпуске широкой линейки высокомаржинальной продукции.

Номер один в России по производству бумаги для многослойных мешков. Номер два в мире по производству крафт-бумаги и индустриальной бумажной упаковки. Номер пять в мире по производству большефрматной березовой фанеры. Номер три в Европе среди производителей пиломатериалов.

Текущая цена акций.

Акции компании торгуются на Московской бирже полтора года. За первые полгода котировки вырастали на 40%. Но сейчас акции торгуются на 45% ниже цены размещения. Причём на треть акции упали только за последние 4 месяца и сейчас торгуются в районе 4,5 руб. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на YouTube канале, вплей-листе «обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

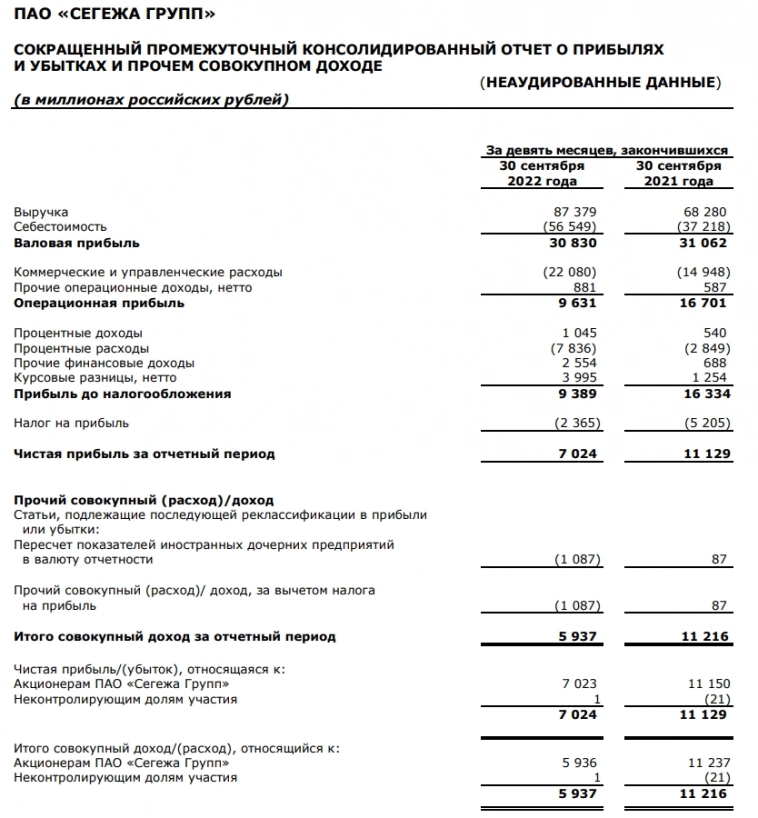

Результаты за 9 месяцев:

· Выручка увеличилась на 28% год к году, до 87,4 млрд.

· Но себестоимость выросла существенно больше на 52% до 56,5 млрд.

· Плюс на 7 млрд выросли коммерческие и административные расходы.

· Всё это привело к тому, что операционная прибыль снизилась на 42% до 9,6 млрд.

· Процентные расходы по оплате долга увеличились до 7,8 млрд

· Этот негативный эффект несколько сглаживается прочими доходами и курсовыми разницами.

· Но итоговая чистая прибыль только 7 млрд, что на 37% меньше, чем год назад.

Данные за 9 месяцев в целом слабые, но теперь посмотрим результаты именно за 3 квартал:

· Выручка выросла на 24 млрд (+ 13% г/г);

· Себестоимость выросла на 18,8 млрд (+ 59% г/г);

· В итоге чистый убыток 5 млрд (год назад была прибыль в 3,5 млрд).

Как видим, результаты за 3 квартал оказались негативными. Давайте разбираться почему так произошло.

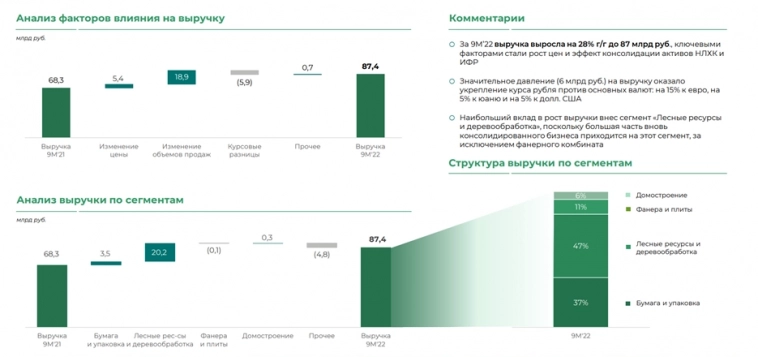

Драйверы выручки.

Итак, несмотря ни на что, выручка компании продолжает расти.

Основными факторами роста стало увеличение цен на продукцию и эффект от консолидации активов Новоенисейского лесохимического комбината и ООО «Интер Форест Рус», которые вошли в состав Группы в конце прошлого года.

Значительное давление на выручку оказало укрепление рубля.

Наибольший вклад в выручку внёс сегмент «Лесные ресурсы и деревообработка», т.к. большая часть присоединённых активов приходится на этот сегмент.

Вообще на «Лесные ресурсы и деревообработку» приходится 47% выручки. На бумагу и упаковку 37%. 11% приходится на фанеру.

Операционные результаты.

Сегежа представляет собой международный холдинг — география активов охватывает 14 государств, при этом все основные производства сосредоточены исключительно на территории Российской Федерации. Вообще на экспорт приходится около 70% выручки.

На слайде представлены рынки продаж основной линейки продукции. Рассмотрим результаты в разрезе сегментов:

Сегмент мешочной бумаги. С 10 июля 2022 г. вступил в силу запрет на ввоз бумаги российского производства в Европу. Segezha Group перенаправила объемы продаж на другие направления: увеличены поставки на рынки РФ, СНГ, Турции, ЮАР, Китая. Производство и продажа бумаги и бумажных мешков в третьем квартале немного просело по сравнению со вторым кварталом.

Сегмент фанеры. Во втором квартале основными рынками кроме России были Германия, Нидерланды, Польша и Южная Корея, а в третьем квартале ситуация изменилась. С 10 июля 2022 г. в Европе вступил в силу полный запрет на импорт древесной продукции из России. Основными экспортными направлениями стали: Турция (+106% кв/кв), Египет (+85% кв/кв) и Израиль (+42% кв/кв). Также несмотря на высокий размер пошлины и ограничения по логистике, с июля 2022 г. наблюдалась тенденция по увеличению отгрузок в США, однако, объёмы были значительно ниже уровня 2021 г. Также существенно увеличились продажи внутри страны. Вообще производство и продажи фанеры за 9 месяцев снизились на 15%.

Сегмент пиломатериалов показывает кратный рост по сравнению с прошлым годом. Это связано с приобретением новых активов. Ключевой рынок сбыта — Китай. Здесь было зафиксировано падение цен на 25% в третьем квартале на фоне девальвации юаня и конкуренции с европейскими производителями.

Сегмент клеёной балки также был ориентирован на Европейского потребителя. И в связи с санкциями здесь произошла просадка в производстве и продажах.

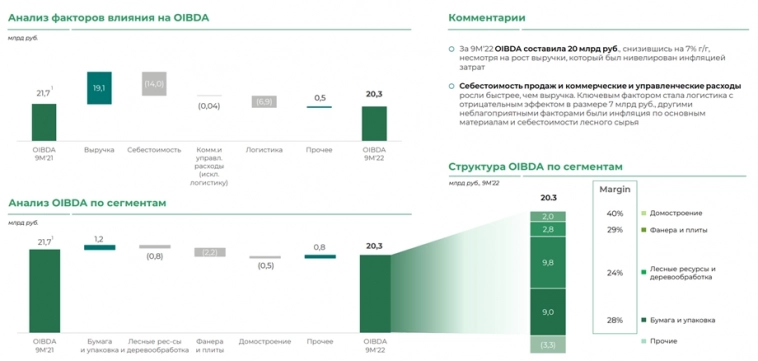

OIBDA.

Всего за 9 месяцев OIBDA снизилась на 7% до 20,3 млрд рублей.

Причём наблюдаем катастрофическое снижение этого показателя:

· 1 квартал OIBDA = 11,8 млрд,

· 2 квартал OIBDA = 5,9 млрд,

· 3 квартал OIBDA = 2,7 млрд

Виной всему стали санкции и ограничения, из-за которых логистика выросла на 7 млрд. Дополнительным негативными факторами стали инфляция по основным материалам и себестоимости лесного сырья.

В итоге OIBDA за 3 квартал снизилась на 75% год к году, а ведь с тех пор группа консолидировала „Новоенисейский лесохимический комплекс“ и „Интер Форест Рус“, увеличив мощности в деревообработке в два с половиной раза.

Динамика выручки и прибыли по годам.

Годовая динамика выручки компании в целом радует. С 2016 года выручка за шесть лет удвоилась. Рост выручки объясняется расширением производства, а также ростом цен на продукцию компании. Вообще средний темп роста выручки за последние пять лет составляет 17%.

Показатель EBITDA демонстрирует даже лучшую динамику. За шесть лет показатель вырос в 3 раза.

Динамика чистой прибыли намного скромней. Только в 2021 году была зафиксирована высокая прибыль. В этом году скорей всего тоже удастся показать итоговую прибыль, но нельзя забывать, что с третьего квартала компания снова стала убыточной.

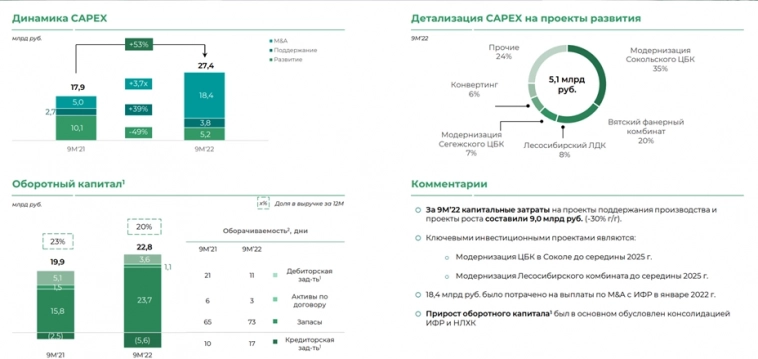

Капитальные затраты.

Сегежа – это пока что растущий бизнес. Текущие инвестиционные проекты подразумевают траты более тридцати миллиардов до 2025 года.

Также немало денег тратится и на сделки по присоединению новых компаний. В частности, в январе было потрачено более 18 млрд на сделку по покупке ООО «Интер Форест Рус».

Но нужно отметить инвестиционную гибкость компании, из-за высокой макроэкономической неопределенности произошла корректировка инвест программы. Капзатраты на проекты поддержания и производства снизились на 30% до 9 млрд.

Денежные потоки, долги.

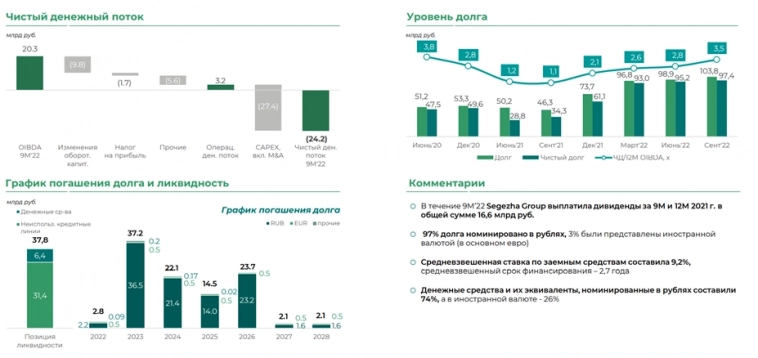

Из-за крупных трат на сделки по приобретению и изменений в оборотном капитале, чистый денежный поток за 9 месяцев отрицательный (-24 млрд).

Вообще, долги за год выросли в два раза и превышают 103 млрд. Чистый долг уже более, чем 97 млрд. Средневзвешенная ставка по кредитам 9,2%. ND/OIBDA = 3,5.

В ближайшие два года нужно будет погашать либо реструктуризировать 60 млрд.

В общем финансовая ситуация похоже превращается в большую проблему.

Сама компания по привычке заявляет, что уровень долга для них комфортный. Но при этом отмечает, что из-за высокой степени неопределенности нельзя исключать, что внешние факторы могут оказать негативное влияние на финансовые результаты.

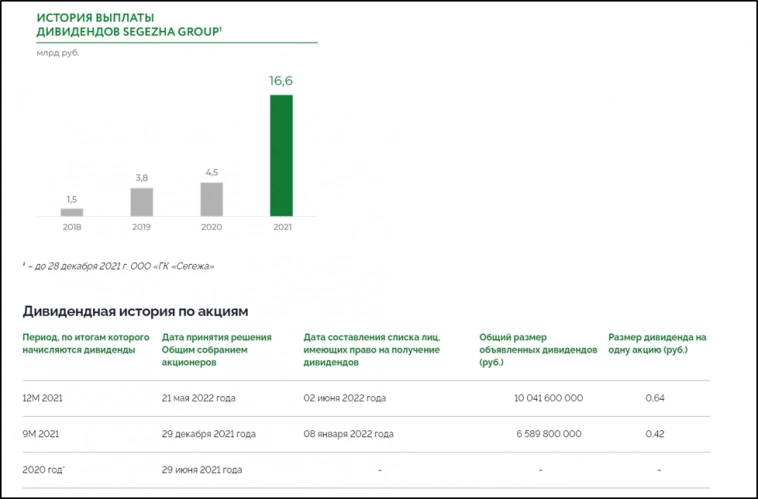

Дивиденды.

Удивительно, что при такой долговой нагрузке, компания умудряется выплачивать дивиденды. В июне на эти цели было потрачено 10 млрд. Что составило 0,64₽ на акцию. К текущей цене это около 14%.

До конца текущего года больше дивидендов не будет. А при принятии решения о выплате дивидендов в следующем году, компания будет придерживаться дивидендной политики, сообщил вице-президент компании по финансам и инвестициям Ровшан Алиев.

И довольно вероятно, что компания в следующем году снова выплатит дивиденды, т.к. её материнская компания — АФК Система, нуждается в деньгах для покрытия своих долгов и наращивания инвестиций.

Мультипликаторы.

По мультипликаторам компания оценена средне:

· Текущая цена акции = 4,6 ₽

· Капитализация компании = 72 млрд ₽

· EV/EBITDA = 6,6

· P/E = 6,5

· P/S = 0,6

· P/B = 1,7

Выводы.

Итак, Сегежа крупный лесопромышленный холдинг, единственный в своём роде, торгующийся на Московской бирже.

Это компания экспортёр. 69% выручки – это экспорт продукции в другие страны. И из-за Европейских ограничений в третьем квартале пришлось полностью перестраивать экспортные цепочки в Азию, где цены на их продукцию ниже. Из-за перестройки экспорта существенно выросли затраты на логистику. Во многом из-за этого, а также из-за высоких платежей по долгам, третий квартал получился убыточным.

Сегежа заплатила неплохие дивиденды за 2021 год. Но дальнейшие дивиденды под вопросом, т.к. долговая нагрузка очень высокая. Что в основном объясняется покупками конкурентов и инвестициями в развитие бизнеса.

Мультипликаторы средние.

Я пока не инвестировал в эту компанию, т.к. котировки акций были слишком высокими. Это всегда оправдывалось тем, что Сегежа – это компания роста. Но в реальности, темпы роста выручки не так уж впечатляют. Только за последние пару лет они хорошо подскочили, в основном из-за покупки конкурентов. Но дальнейший рост под вопросом, т.к. компания существенно сокращает кап затраты.

Сейчас акции значительно снизились и торгуются намного ниже цены размещения. Но меня по-прежнему смущает высокая долговая нагрузка.

С другой стороны, основной негатив уже в цене, текущие цены интересны на долгосрок, но это при условии, что компания сможет полностью адаптировать бизнес под новые рынки сбыта, оптимизировать затраты и выйти на устойчивую прибыль. Также акции Сегежи могут служить некоторым хэджем от возможной девальвации рубля.

На этом, пожалуй, закончим сегодняшний обзор. Напомню, что всё, о чем мы говорим на этом канале, — это мнение автора, и не является индивидуальной инвестиционной рекомендацией. А сейчас делитесь опытом в комментариях, пишите вопросы и предложения. Всегда буду рад помочь. Подписывайтесь и ставьте лайки.

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и присоединяйтесь:

· Телеграм: https://t.me/Investovization_official

· YouTube: https://www.youtube.com/c/Инвестовизация

· Дзен: https://dzen.ru/investovization

Максим Аполлонов26 декабря 2022, 20:37в общем не ждите здесь прибылей0

Максим Аполлонов26 декабря 2022, 20:37в общем не ждите здесь прибылей0 Эллина Фролова24 апреля 2023, 14:36Указ Путина на отказ от пластиковой тары в пользу бумажной упаковки должен привести к росту акций Сегежи. Что и наблюдаем второй день :)0

Эллина Фролова24 апреля 2023, 14:36Указ Путина на отказ от пластиковой тары в пользу бумажной упаковки должен привести к росту акций Сегежи. Что и наблюдаем второй день :)0