19 декабря 2022, 10:15

🔎 АФК СИСТЕМА (AFKS) - актуальный обзор компании

▫️ Капитализация: 114 млрд р (12 р/акция)

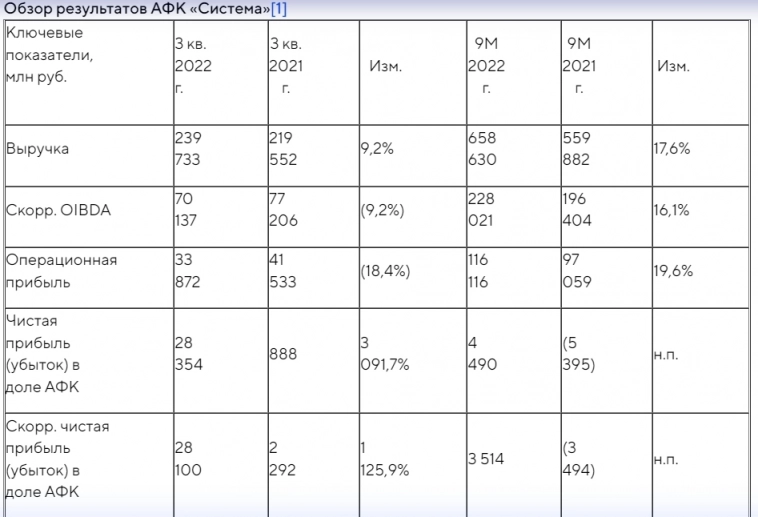

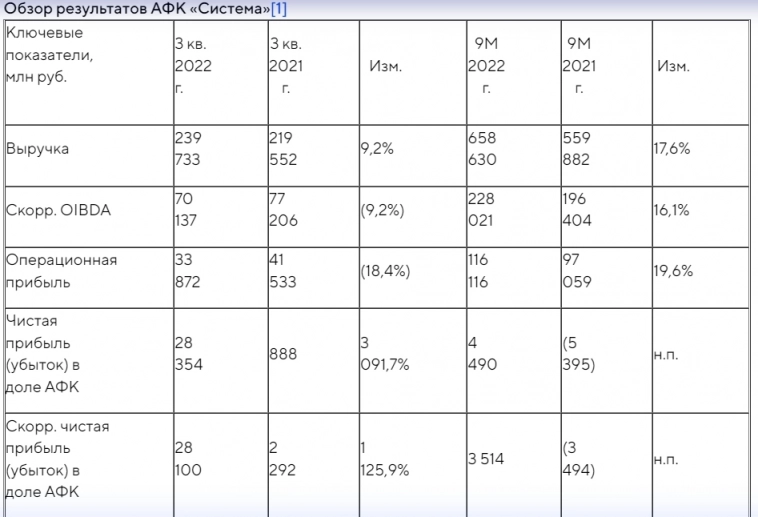

▫️ Выручка 9м2022:659 млрд р (+17,6% г/г)

▫️ Опер. прибыль 9м2022:116 млрд р (+19,6% г/г)

▫️ Чистая прибыль 9м2022: 3,5 млрд р

👉 Актуальная рыночная стоимость долей в публичных компаниях (ключевые активы):

МТС: 227 млрд р

OZON: 88 млрд р

Сегежа: 42 млрд р

Эталон: 9 млрд р

У компании также есть качественные активы, которые готовы IPO и, теоретически, мы можем увидеть их выход на биржу в ближайшие годы. Пока не думаю, что их совокупная капитализация была бы более 100 млрд рублей (в текущих условиях).

Итого: 466 млрд рублей (примерно на эту сумму компания владеет долями в других компаниях).

✅ Позитивом является то, что на текущий момент доли в публичных компаниях оценены вполне справедливо и существенного потенциала падения не имеют, однако в случае с OZONом и Эталоном нельзя исключать реорганизаций, которые произойдут не в пользу акционеров. Поэтому, если обойдется без кидков миноритариев, то покупку АФК Системы — можно назвать покупкой перечисленных выше компаний с приличным дисконтом.

❗ Однако, у компании огромный чистый долг, который составляет 935,4 млрд рублей, который продолжает расти и пока нет предпосылок для улучшения ситуации. Исправить ситуацию возможно только новыми IPO и продажей принадлежащих Системе долей в компаниях. Даже в сценарии продажи активов, рыночные условия должны резко стать благоприятными, чтобы оценка принадлежащих Системе компаний выросла в разы.

Долг у компании огромный, аперезанимать около 0,5 трлн р придется уже в ближайшие 2 года и, скорее всего, под более высокие ставки, хотя % расходы высокие уже сейчас.

Только за 6м2022 финансовые расходы Системы составилибольше 55 млрд рублей, если корректировать чистую прибыль компаний на прочие доходы и курсовые разницы, то по итогам 6мес2022 у компании большие убытки (за 3кв2022 нет подробной отчетности).

✅ Несмотря на вышеперечисленные нюансы, Евтушенков заявляет о возможном возобновлении дивидендных выплат в 2023 году. Сомневаюсь, что выплаты могут быть более 3% к текущей цене.

Вывод:

Покупку акций АФК Системы можно рассматривать больше как опцион на резкое восстановление не только российского, но и мировых рынков, что приведет к кратному росту стоимости активов, принадлежащих компании за короткий промежуток времени (1-2 года). При таком сценарии, акции компании вполне могут стоить и дороже 20 рублей (как это было в 2021м году).

Если же мыслить рационально, то перспектив здесь практически никаких нет, а реализация описанного в предыдущем абзаце сценария крайне маловероятна. Более вероятно — это наблюдать дальнейшее наращивание долга и возможные допэмиссии. На мой взгляд, лучше обходить подобные истории стороной, фундаментально здесь очень сложно дать какую-либо, так как без нематериальных активов здесь даже Book Value глубоко отрицательный, а все активы, можно сказать, куплены в долг.

Все обзоры: t.me/taurenin/1031

Не является индивидуальной инвестиционной рекомендацией #обзор #афксистема #AFKS

▫️ Выручка 9м2022:659 млрд р (+17,6% г/г)

▫️ Опер. прибыль 9м2022:116 млрд р (+19,6% г/г)

▫️ Чистая прибыль 9м2022: 3,5 млрд р

👉 Актуальная рыночная стоимость долей в публичных компаниях (ключевые активы):

МТС: 227 млрд р

OZON: 88 млрд р

Сегежа: 42 млрд р

Эталон: 9 млрд р

У компании также есть качественные активы, которые готовы IPO и, теоретически, мы можем увидеть их выход на биржу в ближайшие годы. Пока не думаю, что их совокупная капитализация была бы более 100 млрд рублей (в текущих условиях).

Итого: 466 млрд рублей (примерно на эту сумму компания владеет долями в других компаниях).

✅ Позитивом является то, что на текущий момент доли в публичных компаниях оценены вполне справедливо и существенного потенциала падения не имеют, однако в случае с OZONом и Эталоном нельзя исключать реорганизаций, которые произойдут не в пользу акционеров. Поэтому, если обойдется без кидков миноритариев, то покупку АФК Системы — можно назвать покупкой перечисленных выше компаний с приличным дисконтом.

❗ Однако, у компании огромный чистый долг, который составляет 935,4 млрд рублей, который продолжает расти и пока нет предпосылок для улучшения ситуации. Исправить ситуацию возможно только новыми IPO и продажей принадлежащих Системе долей в компаниях. Даже в сценарии продажи активов, рыночные условия должны резко стать благоприятными, чтобы оценка принадлежащих Системе компаний выросла в разы.

Долг у компании огромный, аперезанимать около 0,5 трлн р придется уже в ближайшие 2 года и, скорее всего, под более высокие ставки, хотя % расходы высокие уже сейчас.

Только за 6м2022 финансовые расходы Системы составилибольше 55 млрд рублей, если корректировать чистую прибыль компаний на прочие доходы и курсовые разницы, то по итогам 6мес2022 у компании большие убытки (за 3кв2022 нет подробной отчетности).

✅ Несмотря на вышеперечисленные нюансы, Евтушенков заявляет о возможном возобновлении дивидендных выплат в 2023 году. Сомневаюсь, что выплаты могут быть более 3% к текущей цене.

Вывод:

Покупку акций АФК Системы можно рассматривать больше как опцион на резкое восстановление не только российского, но и мировых рынков, что приведет к кратному росту стоимости активов, принадлежащих компании за короткий промежуток времени (1-2 года). При таком сценарии, акции компании вполне могут стоить и дороже 20 рублей (как это было в 2021м году).

Если же мыслить рационально, то перспектив здесь практически никаких нет, а реализация описанного в предыдущем абзаце сценария крайне маловероятна. Более вероятно — это наблюдать дальнейшее наращивание долга и возможные допэмиссии. На мой взгляд, лучше обходить подобные истории стороной, фундаментально здесь очень сложно дать какую-либо, так как без нематериальных активов здесь даже Book Value глубоко отрицательный, а все активы, можно сказать, куплены в долг.

Все обзоры: t.me/taurenin/1031

Не является индивидуальной инвестиционной рекомендацией #обзор #афксистема #AFKS

Читайте на SMART-LAB:

Почему расчетный бизнес оценивается дороже кредитного ❓

Не секрет, что цифровые банки и платежные системы оцениваются рынком дороже, чем традиционные кредиторы. Например, отношение стоимости акций к прибыли (коэффициент P/E) таких компаний, как VISA,...

15:50

Выбор БКС — портфель акций фаворитов и аутсайдеров

Комментарий по рынку

Переговоры о мирном урегулировании украинского кризиса продолжаются, однако, пока не появится какой-либо конкретики (позитивной или негативной), Индекс МосБиржи...

16:04

Кто не рискует… как Щадрин тот спит спокойно за свой портфель)))