Среднесрок: Лукойл дивиденды и гэп

Всем добра!

Смотрю тут на движуху вокруг рекордных дивидендов Лукойла. Шикарные дивиденды, шикарная новость для нашего рынка в текущих условиях, шикарный жест от частной нефтяной компании. У нас на рынке сегодня остались считанные эмитенты, которые выплачивают дивиденды без всяких скидок и отмазок. Молодцы!

Но вот стоит вопрос — выходить с акциями на дивиденды или купить акции после дивидендной отсечки?

Месяцы

LKOH Month

LKOH MonthОбщий вид. Текущее снижение от хаёв -39%, в пределе было -59%, после дивгэпа будет ниже на 17% (если с текущих, то будет -56%).

Недели

LKOH Week

LKOH WeekА вот на неделях всё намного интереснее:

- Лой после прорыва восходящего канала на 3019.

- Отработанная цель выхода из того же восходящего канала (3544).

- Цель для дивидендного гэпа (допускаю в момент выхода из треугольника) на 3636, которая слишком близко находится к цели выхода из канала.

- Фибо 0,382, от которого цена сейчас скатывается вниз.

- RSI в нейтральной зоне.

- Дивергенций нет.

Я не вижу никаких разворотных сигналов. Никаких. Наоборот — картина за дальнейшее снижение и обновление лоёв. Значит после дивгэпа цена с более высокой вероятностью уйдёт ещё ниже. Видимые тут цели:

- Трендовая поддержка на 3200 (самый вероятный для меня сценарий).

- Перелой прошлого лоя — ниже 3000.

- Сильная поддержка на 2600.

Здесь надо понимать, что снижение на 2600 будет означать суммарную коррекцию от хаёв на -65%, что, на мой взгляд, является предельным значением (хотя зарекаться на нашем рынке нельзя, но и не отметить очевидных вероятностей также не могу).

LKOH Week

LKOH WeekА вот если перечертить восходящий канал и включить в него неудачные пробои ноября 2020 года, то в таком случае цель для снижения после выхода из канала не отработана и находится на уровне 2146 руб (все цифры нужно воспринимать с учётом масштаба и погрешностей на графику!), что наполняет мой обзор новыми красками. Где-то недалеко от этого уровня проходит историческая трендовая поддержка на уровне 1650.

Но, данный сценарий я отношу к разряду «апокалиптических» с небольшой вероятностью реализации (менее 10%), так что далее возвращаюсь к прошлой раскладке на графике.

Дни

LKOH Day

LKOH DayНа днях картина более оптимистичная. Дивгэп на 3636 и ещё небольшое снижение на 3600 с последующим выкупом внутри дня нарисует разворотную фигуру ДД (двойное дно) и дивергенцию на RSI. Вот только хватит ли сил у покупателей это сделать за 1 день? На этой неделе точно нет. Но дивидендная отсечка у нас будет во вторник следующей недели, а там уже конъюнктура может и поменяться. Однако, считаю данный сценарий оптимистичным с вероятностью не более 30%.

Основной сценарий сценарий описан в неделях — уход на 3200. За это у меня 60% вероятности.

Статистика

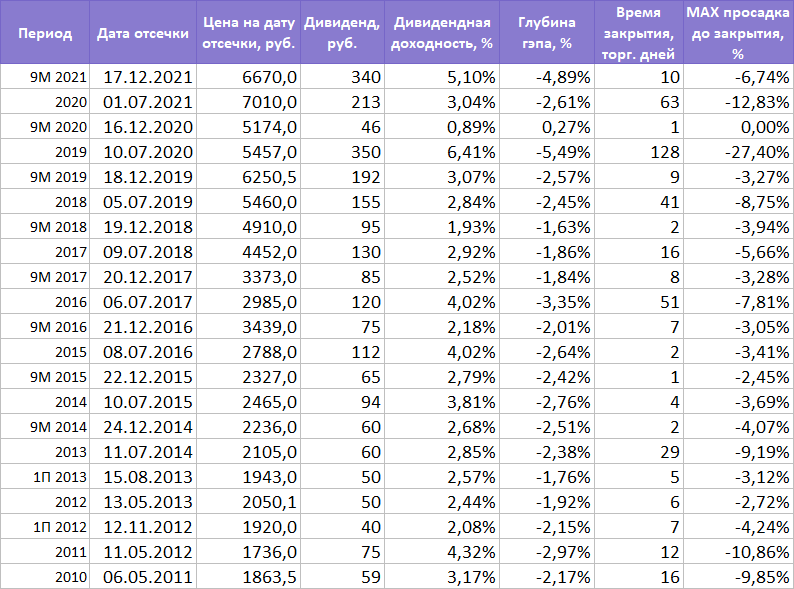

Статистика закрытия дивгэпов

Статистика закрытия дивгэповИнтересную статистику и статью в целом подготовил БКС Мир инвестиций:

на закрытие гэпа по акциям ЛУКОЙЛа может уйти от 40 до 60 торговых дней или 2–3 календарных месяца

Выводы

Если Лукойл уже есть в среднесрочном или долгосрочном портфеле и планов по выходу акций на горизонте года-двух нет, то выходить сейчас для перезахода после дивгэпа не нужно. Да, риск ухода сильно ниже после дивгэпа есть, но на горизонте года всё восстановится с достаточно высокой вероятностью.

Если есть понимание, что ждать ещё год нет возможности, то лучше из акций выйти до отсечки (в пятницу последний день).

Заходить в акции надо через какое-то время после дивгэпа (от нескольких торговых сессий до нескольких недель), когда (А) будет повод для восстановления стоимости и закрытия дивидендного гэпа вместе со всем рынком или (Б) при достижении целевых уровней на 3200 и ниже (ступенчатый набор позиции). Ну и не списываем оптимистичный вариант (В) прокола уровня 3600 и выкуп одним днём. Это также сигнал на покупку акции.

Забудьте о теханализе, не работает он в период сильного влияния новостей.

На объёмы смотрите.

А что не на 1000р? Сказочники.

Не хочется в это верить, но по мат. ожиданиям на сегодняшний день, пойдем к 2600-2800.

Экспортная пошлина на нефть с 1 января снизится в 2.6 раза, что будет способствовать удержанию котировок в районе — 4000.

Если Лук опубликует «отличную» годовую отчетность — сформируется Бычий тренд.

Нельзя говорить, что ТА не работает. Он работает, только приходится все время подстраиваться под новые данные.

Любой новостной фон сейчас портит весь ТА.