08 декабря 2022, 16:42

QE в России. «Почему одним можно, а другим нельзя?

Многие задавались справедливым вопросом. Если США, Япония, Еврозона и Великобритания лупят эмиссией во все стороны, чем Россия хуже?

Данный механизм был табу у Центробанка, опасаясь утечек капитала и разгона инфляции. Если с хаотичным выводом капитала относительно разобрались, по крайней мере, в юрисдикцию недружественных стран, а с инфляцией еще есть вопросы.

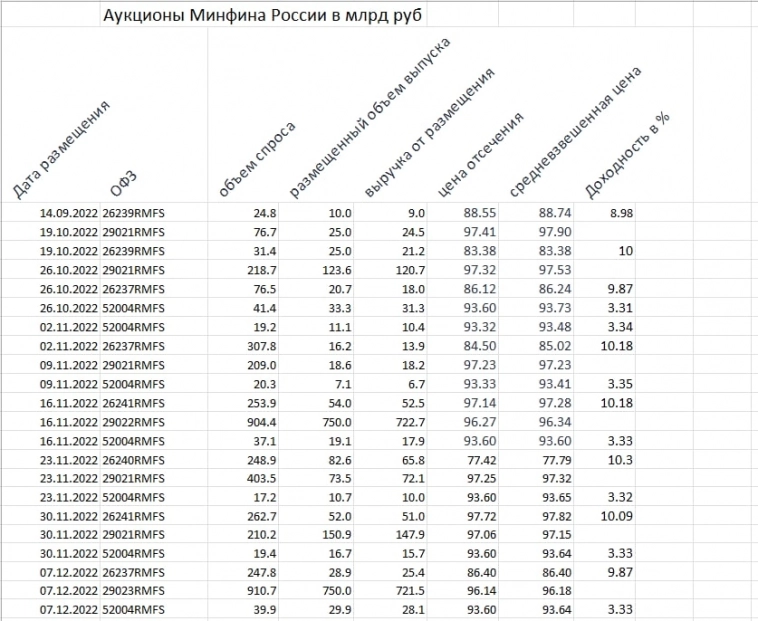

Как известно, Минфин в ноябре вышел на очень крупные размещения, одни из максимальных за месяц и рекордные за всю историю в рамках одного размещения. Вчера (7 декабря) этот трюк был повторен, причем в полном соответствии с изначальной схемой.

Размещения флоутера (с переменной ставкой) 29023 с погашением в 2034 году состоялось очень успешно на невероятную сумму в 750 млрд руб по номиналу по средневзвешенной цене в 96.18 с конечной выручкой для Минфина в 721.5 млрд (разница ушла покупателям).

Что здесь примечательно? Ровно, как и 16 ноября перед размещением Центробанк «напечатал» 1 трлн руб, открыв РЕПО с банками на 35 дней. Правда значительная часть объема ушла на рефинансирование предыдущего 28 дневного РЕПО на 1.4 трлн руб.

Работали, по сути, два банка с скрытым идентификатором Банк350 и Банк400, выставляя совокупные заявки на 350 и 400 млрд руб, поэтому назвать это размещение рыночным нельзя, но схема похожа, по которой работает связка Минфин США – ФРС – первичные дилеры.

Банки получили премию/скидку к размещению, а Минфин получил на счета дополнительные 722 млрд руб – все довольны. Схема стара, как мир, но примечательно, что она заработала в России.

В нынешних обстоятельствах закрытого внешнего рынка капитала и ограниченного доверия на внутреннем рынке, подобная схема оправдана при двух условиях: если знать меру и направлять инвестиции на инфраструктурные расходы и увеличение предложения товаров и услуг.

С октября 2022 валовый объем размещений составил 2.3 трлн руб, выручка от размещений — 2.2 трлн руб.

t.me/spydell_finance

Читайте на SMART-LAB:

🎯 Серебро +140%, платина +124%, медь +40%.

В прошлом году эти промышленные металлы существенно выросли в цене. Одна из главных причин — физическая нехватка товаров на рынке. В 2026 году этот тренд сохраняется. Мы провели обзор сырьевых...

13:15

DDX Fitness

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе ....

12:04

У нас это плохо работает и будет работать, т.к это пустые деньги, которые разгоняет инфляцию когда спустят рычаг.

С 2011 говорили что надо плавно опускать рубль иначе рванет, что в 2014 и увидели. Но если плавное не девалировать, то больше простых людей попадает в ловушку, иначе они будут сразу тратить на то что им нужно и будут копить в баксах… Слишком много будет тезикто заработает а так лишь приближенные хапнут.

Тем, что ей глобальный паханат зелёный свет не зажигал до определённого момента. Разрешал только пенсионный возраст повышать, но куе никуя… И вот, 6 января, за месяц до дня икс… нет не так… за месяц до дня Х, МВФ провёл консультации с отсталыми… нет не так… с развивающимися и склонял их к покупкам своего собственного хлама, потому что спроса на него со стороны США и ЕС понятное дело в таких условиях не будет, они в отличие от Раиси (президента Ирана, если кто не в курсе) умеют не просто печатать бабло, но и сливать его в другие страны, которые глобальный паханат использует как спермоприёмники в некотором смысле, ставя им план по отчётности о бессимптомных больных Ковидом и ставя им план по отгрузке экспорта в тоннаже (независимо от хода проведения спецопераций или деоккупаций), за который они расплатятся баксами и еврами, а импортёр сделает жест доброй воли, признает их токсичными, и вернёт назад, напечатав свои рубли под чужие цифры в компьютере…

Всё по канонам МВФ (ВВЛибералович).