13 октября 2022, 15:37

Лукойл - ставка на возобновление дивидендных выплат - Финам

«ЛУКОЙЛ» стал единственным крупным нефтяником, который не выплатил финальные дивиденды по итогам 2021 года, размер которых должен был составить 530 руб. на акцию. При этом отсутствие выплаты связано не с фундаментальными факторами, а с техническими проблемами в получении выплат крупнейшими акционерами. Мы полагаем, что либо в конце текущего, либо в начале следующего года данные проблемы удастся решить и «ЛУКОЙЛ» вернется к выплате дивидендов, что может поддержать акции нефтяника.

ФГ «Финам»

«ЛУКОЙЛ» — вторая по объемам добычи и капитализации нефтяная компания в РФ, уступающая по этим параметрам лишь «Роснефти». Деятельность «ЛУКОЙЛа» охватывает добычу и переработку нефти и газа, сеть АЗС, нефтехимию, а также генерацию электроэнергии.

Вся краткосрочная инвестиционная история «ЛУКОЙЛа» строится вокруг возвращения к выплате дивидендов. Действующая дивидендная политика компании предполагает выплату 100% скорректированного свободного денежного потока. Учитывая отсутствие у «ЛУКОЙЛа» чистого долга и существенных проблем со сбытом в 2022 году, фундаментальных препятствий к выплате нет. По нашим оценкам, сумма невыплаченного финального дивиденда за 2021 год и прогнозного за 2022 год составляет 1312 руб. на акцию, что соответствует 31,3% доходности: впечатляющее значение даже с учетом вероятного снижения размера выплат в будущем. Также у «ЛУКОЙЛа» действует программа байбэка. Не исключено, что компания будет использовать ее в периоды коррекций.

Как и прочие российские нефтяники, «ЛУКОЙЛ» выигрывает от действий ОПЕК+ по сокращению квот на добычу. Россия и так добывает существенно ниже квоты, в связи с чем ее сокращение добычи не коснется. При этом полагаем, что вместе с санкциями против РФ и сниженным уровнем запасов действия ОПЕК+ позволят ценам на нефть удерживаться выше отметки 90 $/барр., что поддержит акции нефтяников.

Среди других сильных сторон «ЛУКОЙЛа» можно выделить нулевую долговую нагрузку и наличие собственного нефтетрейдера. Это позволит сохранить финансовую устойчивость даже во время кризиса и может упростить переориентацию экспорта.

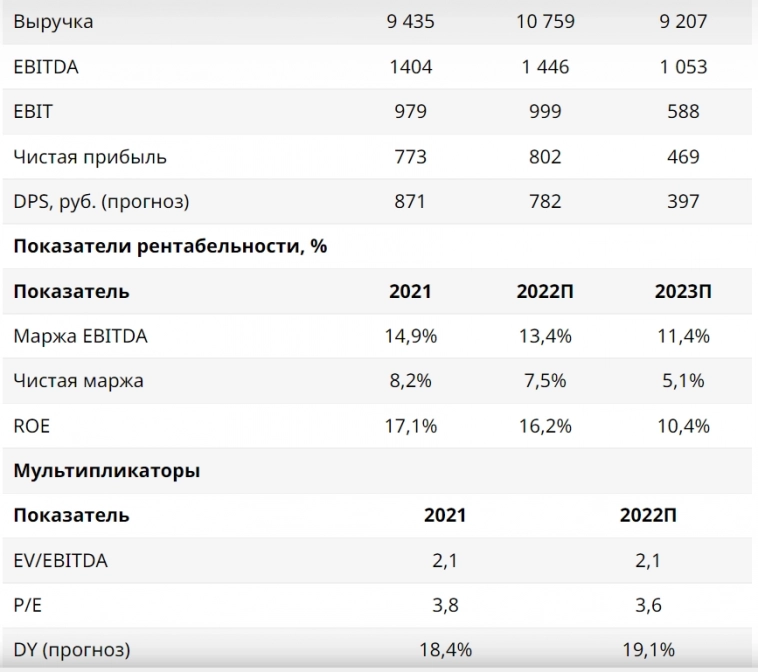

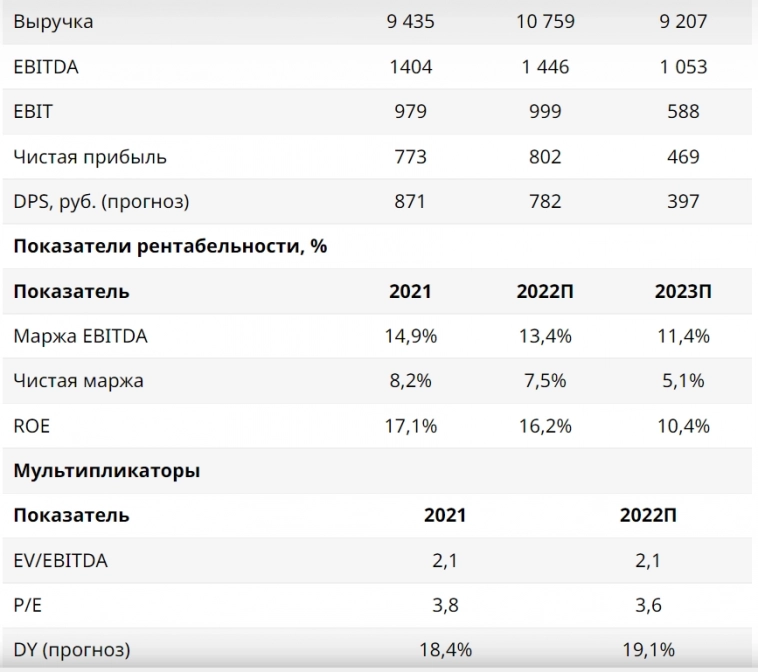

Для расчета целевой цены акций «ЛУКОЙЛа» мы использовали оценку по мультипликаторам P/E, EV/EBITDA, P/DPS 2022–2023 гг. относительно российских и международных аналогов. При этом для учета санкционных рисков и высокой неопределенности относительно продолжения выплаты дивидендов мы использовали дисконт 50% по отношению к международным аналогам. Наша оценка подразумевает апсайд 19,8%.

Ключевым риском в инвестиционной истории «ЛУКОЙЛа» является отсутствие дивидендных выплат в ближайшие кварталы. Также «ЛУКОЙЛ», как и весь российский нефтяной сектор, будет находиться под давлением европейского эмбарго и попыток ввести ограничения на стоимость российской нефти. В негативном сценарии под риском санкций или даже национализации будут и европейские НПЗ «ЛУКОЙЛа», на которые приходится около трети переработки нефтяника.

Мы присваиваем акциям «ЛУКОЙЛа» рейтинг «Покупать» с целевой ценой 5020 руб. на горизонте 12 мес. Апсайд составляет 19,8%.Кауфман Сергей

ФГ «Финам»

«ЛУКОЙЛ» — вторая по объемам добычи и капитализации нефтяная компания в РФ, уступающая по этим параметрам лишь «Роснефти». Деятельность «ЛУКОЙЛа» охватывает добычу и переработку нефти и газа, сеть АЗС, нефтехимию, а также генерацию электроэнергии.

Вся краткосрочная инвестиционная история «ЛУКОЙЛа» строится вокруг возвращения к выплате дивидендов. Действующая дивидендная политика компании предполагает выплату 100% скорректированного свободного денежного потока. Учитывая отсутствие у «ЛУКОЙЛа» чистого долга и существенных проблем со сбытом в 2022 году, фундаментальных препятствий к выплате нет. По нашим оценкам, сумма невыплаченного финального дивиденда за 2021 год и прогнозного за 2022 год составляет 1312 руб. на акцию, что соответствует 31,3% доходности: впечатляющее значение даже с учетом вероятного снижения размера выплат в будущем. Также у «ЛУКОЙЛа» действует программа байбэка. Не исключено, что компания будет использовать ее в периоды коррекций.

Как и прочие российские нефтяники, «ЛУКОЙЛ» выигрывает от действий ОПЕК+ по сокращению квот на добычу. Россия и так добывает существенно ниже квоты, в связи с чем ее сокращение добычи не коснется. При этом полагаем, что вместе с санкциями против РФ и сниженным уровнем запасов действия ОПЕК+ позволят ценам на нефть удерживаться выше отметки 90 $/барр., что поддержит акции нефтяников.

Среди других сильных сторон «ЛУКОЙЛа» можно выделить нулевую долговую нагрузку и наличие собственного нефтетрейдера. Это позволит сохранить финансовую устойчивость даже во время кризиса и может упростить переориентацию экспорта.

Для расчета целевой цены акций «ЛУКОЙЛа» мы использовали оценку по мультипликаторам P/E, EV/EBITDA, P/DPS 2022–2023 гг. относительно российских и международных аналогов. При этом для учета санкционных рисков и высокой неопределенности относительно продолжения выплаты дивидендов мы использовали дисконт 50% по отношению к международным аналогам. Наша оценка подразумевает апсайд 19,8%.

Ключевым риском в инвестиционной истории «ЛУКОЙЛа» является отсутствие дивидендных выплат в ближайшие кварталы. Также «ЛУКОЙЛ», как и весь российский нефтяной сектор, будет находиться под давлением европейского эмбарго и попыток ввести ограничения на стоимость российской нефти. В негативном сценарии под риском санкций или даже национализации будут и европейские НПЗ «ЛУКОЙЛа», на которые приходится около трети переработки нефтяника.

Читайте на SMART-LAB:

GBP/USD: «Старый джентльмен» поймал попутный ветер

«Кабель» оттолкнулся от пробитого нисходящего канала, сформировав при этом свечную модель «Бычье поглощение» (хотя, учитывая вторую свечу в виде креста, точнее будет назвать её «Утренней звездой...

15.02.2026

Всё выше. Или как изменились средние доходности облигаций (по рейтингам) за неделю

Всё выше и выше, и выше. Средние доходности облигаций в зависимости от рейтинга (бледные столбцы — доходности без сглаживания). И как они изменились за неделю.

Телеграм:...

15.02.2026

Mozgovik Weekly. Комментарий по ключевым новостям недели.

Здравствуйте! Комментарий по ключевым событиям недели.

Сбербанк показал сильные результаты за январь 2026 года: рост прибыли обеспечен основными доходами при сохраняющемся высоком ROE...

15.02.2026

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026

В принципе у меня примерно совпадающие цифры вышли по LKOH...

1320-1350 дивов в сумме может выйти у Лукойла...