Рейтинг АО "Эр-Телеком Холдинг" - rlRD

Как бы не перспективны были высокие технологии, бизнес, основанный на них, низко рентабельный и мало эффективный. Это связано с возможностью сделать высокие технологии более доступными для среднестатистического потребителя. В итоге, чтобы компании на этом заработать, она должна всё больше и больше вкладывать средств в своё развитие. Так работают все телекомы, так работает АО «Эр-Телеком Холдинг». Финансовое состояние телекомов оставляет желать лучшего и именно за счёт большого внешнего долга, который компании никогда не вернут. Они будут погашать его частично, потом будут брать новые кредиты, наращивая долг и сокращая прибыль.

Общие сведения

ИНН: 5902202276

Полное наименование юридического лица: Акционерное общество«Эр-Телеком Холдинг»

ОКВЭД: 61.10 — Деятельность в области связи на базе проводных технологий

Сектор рынка по ОКВЭД: Деятельность в сфере телекоммуникаций

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние АО «Эр-Телеком Холдинг»

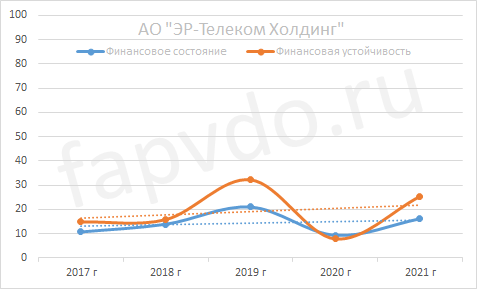

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Динамика финансового состояния и финансовой устойчивости

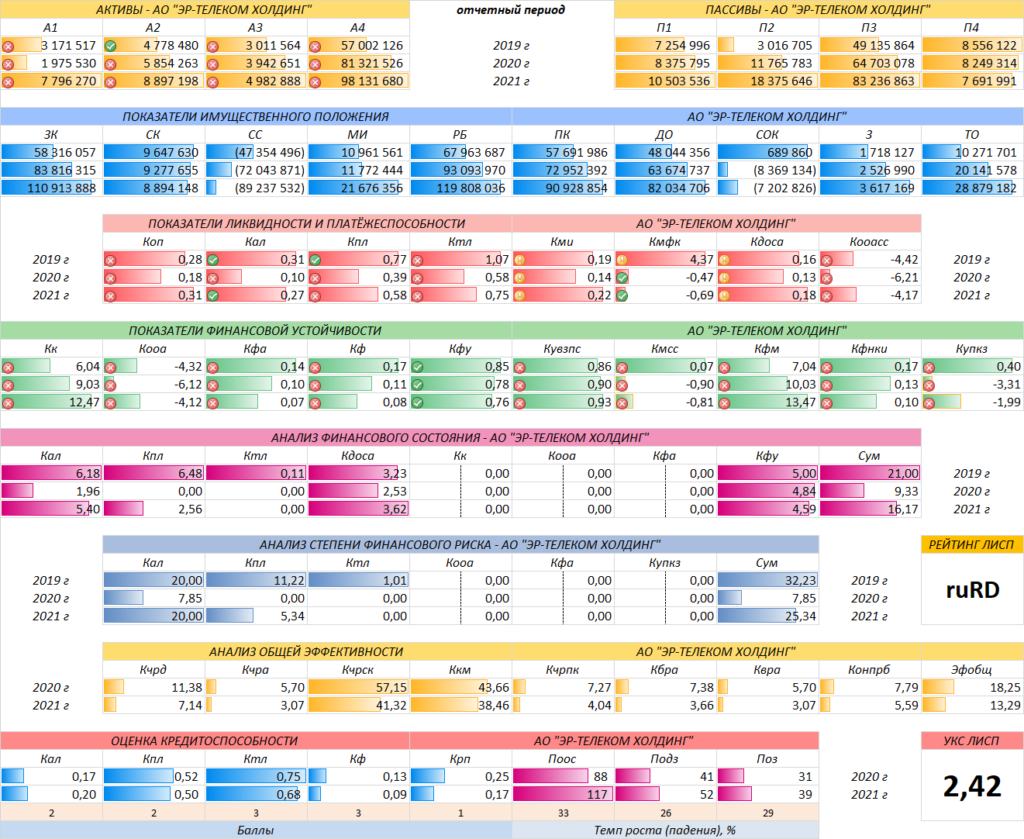

Рост уровня финансового состояние к концу отчётного периода составил — 73%, рост уровня финансовой устойчивости — 223%. Сбалансированность финансовых показателей ухудшилась.

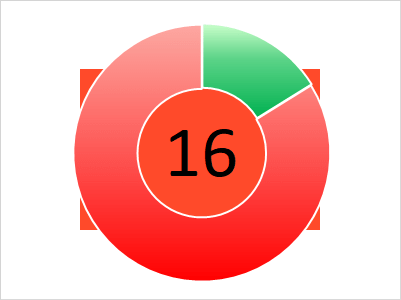

Уровень финансового состояния

Финансовое состояние — 16 баллов, рискованное. Финансовое положение с преобладанием заёмных средств.

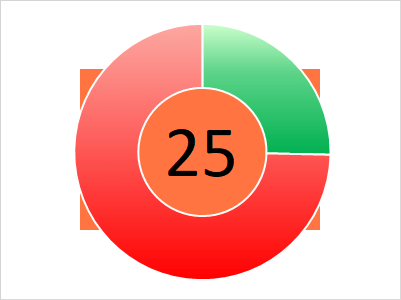

Уровень финансовой устойчивости

Финансовая устойчивость — 25 баллов. Очень высокий риск банкротства. Возможны трудности по погашению текущих обязательств.

Платёжеспособность

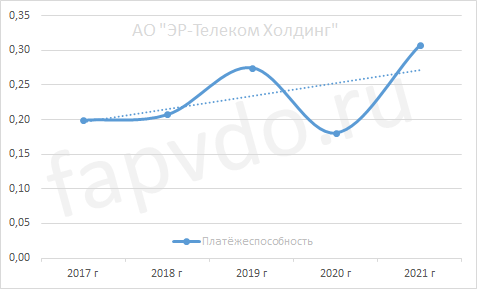

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Динамика платёжеспособности АО «Эр-Телеком Холдинг»

Платёжеспособность предприятия на конец отчётного периода — 0.31. Рост платёжеспособности за отчётный период — 70%.

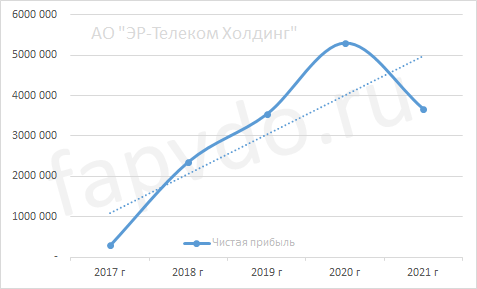

Финансовые результаты

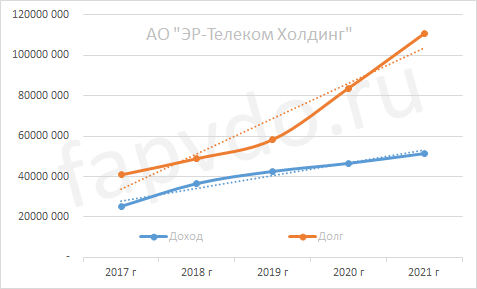

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов АО «Эр-Телеком Холдинг»

За отчётный период, доход предприятия составил 54 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года, 45-50 млрд рублей — оправдался

Заёмный капитал к концу периода вырос на 32% и составил 111 млрд рублей.

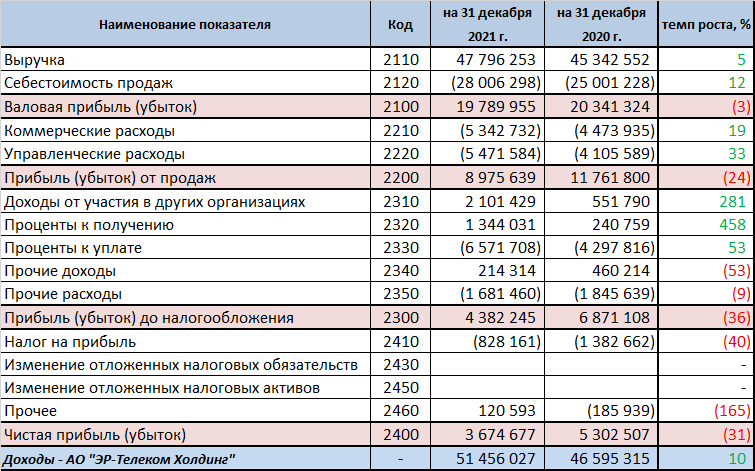

Финансовые результаты

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Динамика чистой прибыли АО «Эр-Телеком Холдинг»

Чистая прибыль предприятия нестабильна. Снижение чистой прибыли за отчётный период составило — 31%. Прогноз чистой прибыли к концу финансового года, 5-5.5 млрд рублей — не оправдался

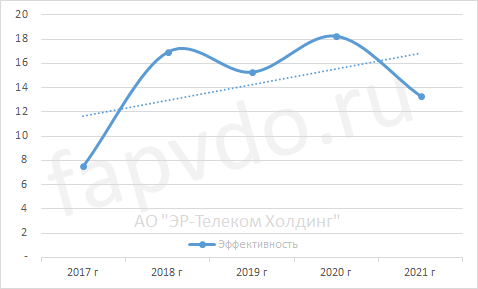

Эффективность

Динамика общей эффективности

Общая эффективность предприятия — низкая. Снижение общей эффективности предприятия в отчётном периоде составило — 27%.

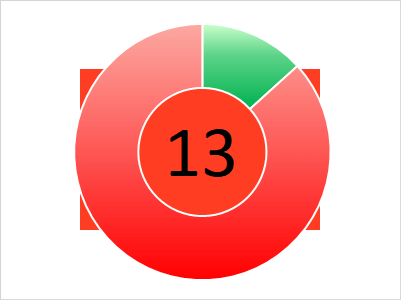

Уровень общей эффективности

Общая оценка эффективности предприятия — 13 баллов. Предприятие малоэффективное.

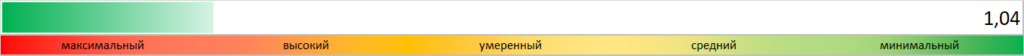

Инвестиционный риск

Уровень инвестиционного риска АО «Эр-Телеком Холдинг»

Уровень инвестиционного риска — максимальный. Доля облигаций АО «Эр-Телеком Холдинг», от общей доли активов инвестиционного портфеля, может достигать1.04%

Облигации АО «Эр-Телеком Холдинг»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ЭР-Телеком Холд-ПБО-04 — 18.06/7.9

- ЭР-Телеком Холд-ПБО-05 — 15.48/8.4

- ЭР-Телеком Холд-ПБО-02-01 — 17.77/9.5

Общий облигационный долг: 29 млрд рублей

Средняя доходность эф./купон., %: 17.1/8.6

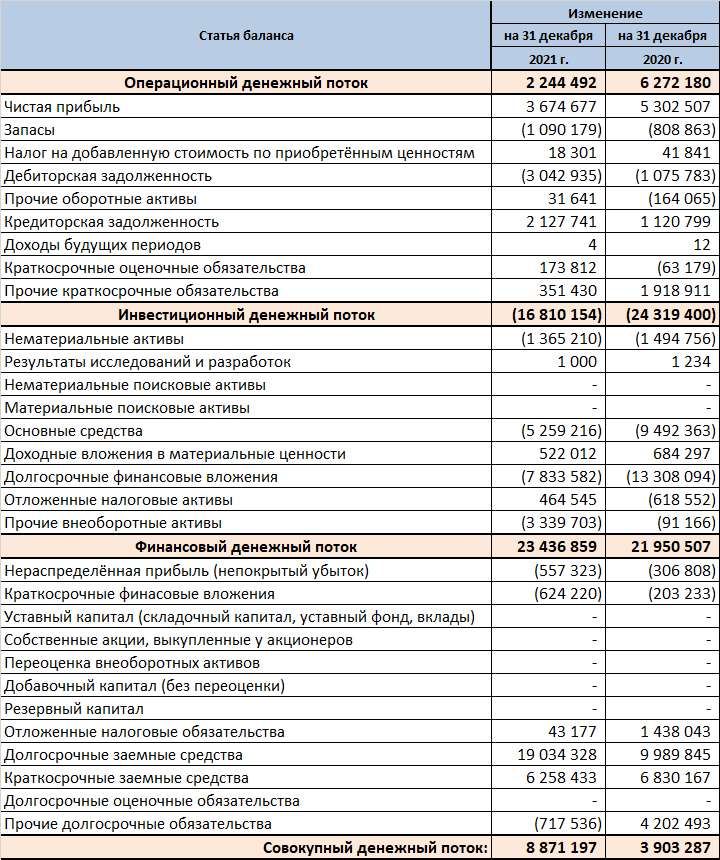

Денежные потоки АО «Эр-Телеком Холдинг»

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 2.2 млрд рублей

- Инвестиционный — отрицательный — 16.8 млрд рублей

- Финансовый — положительный — 23.4 млрд рублей

- Совокупный: — положительный — 8.8 млрд рублей

Денежные потоки АО «Эр-Телеком Холдинг»

Кредитоспособность АО «Эр-Телеком Холдинг»

Уровень кредитоспособности ЛИСП

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- ✔ 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

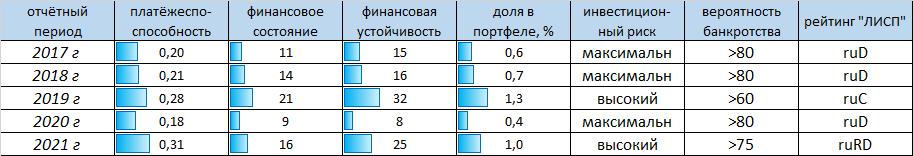

Рейтинг АО «Эр-Телеком Холдинг»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, АО «Эр-Телеком Холдинг» был присвоен рейтинг ЛИСП на уровне rlRD по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: ruBBB+

Кредитный скоринг Интерфакса: нет

Индекс Финансового Риска RusBonds:25

Индекс Платежной Дисциплины RusBonds: 82

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ АО «Эр-Телеком Холдинг» — рискованное, закредитованное, неликвидное, малоэффективное предприятие.

Заёмный капитал превышает собственный в 12.47 раза, что на 38% больше чем в прошлом отчётном периоде. Весь заёмный капитал обеспечен собственными резервами только на 6%, что делает предприятие сильно рискованным. Текущие обязательства растут из года в год и на конец отчётного периода составили 29 млрд рублей.

Для погашения наиболее срочных обязательств у компании недостаточно ликвидности на сумму 3 млрд рублей, однако недостающую ликвидность можно компенсировать дебиторской задолженностью, если конечно последняя своевременно погашается партнёрами. Своевременное погашение вызывает сомнение в виду роста дебиторской задолженности в отчётном периоде на 52%. В любом случае, высоко ликвидных и менее ликвидных активов у компании недостаточно, чтобы закрыть все текущие обязательства. В этом случае компания намерена уповать на операционную деятельность и будущие денежные потоки.

Операционная деятельность компании положительная, как за счёт высокой чистой прибыли, так и за счёт непогашенной кредиторской задолженности. За счёт этого, компания смогла пережить недополученных 4 млрд рублей зависших у партнёров и в запасах.

Несмотря на плохую финансовую статистику, компания продолжает наращивать внеоборотные активы за счёт новых займов. Так в отчётном периоде компанией были взяты в долг 19 млрд долгосрочных денег и 6 млрд краткосрочных. Основная часть средств была проинвестирована в будущее компании, оставшаяся часть заёмных средств была перенесена в качестве резерва в новый отчётный период. В итоге, все денежные потоки компании сбалансированы до копейки.

Эффективность компании справедливая.

Инвестиционная вероятность банкротства: 75%

Статистическая вероятность банкротства: 50%

Целесообразность инвестирования: сильно отрицательная

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации АО «Эр-Телеком Холдинг» значительно ниже риска потери инвестиций.

ЛИСП-2.1 — безубыточное инвестирование

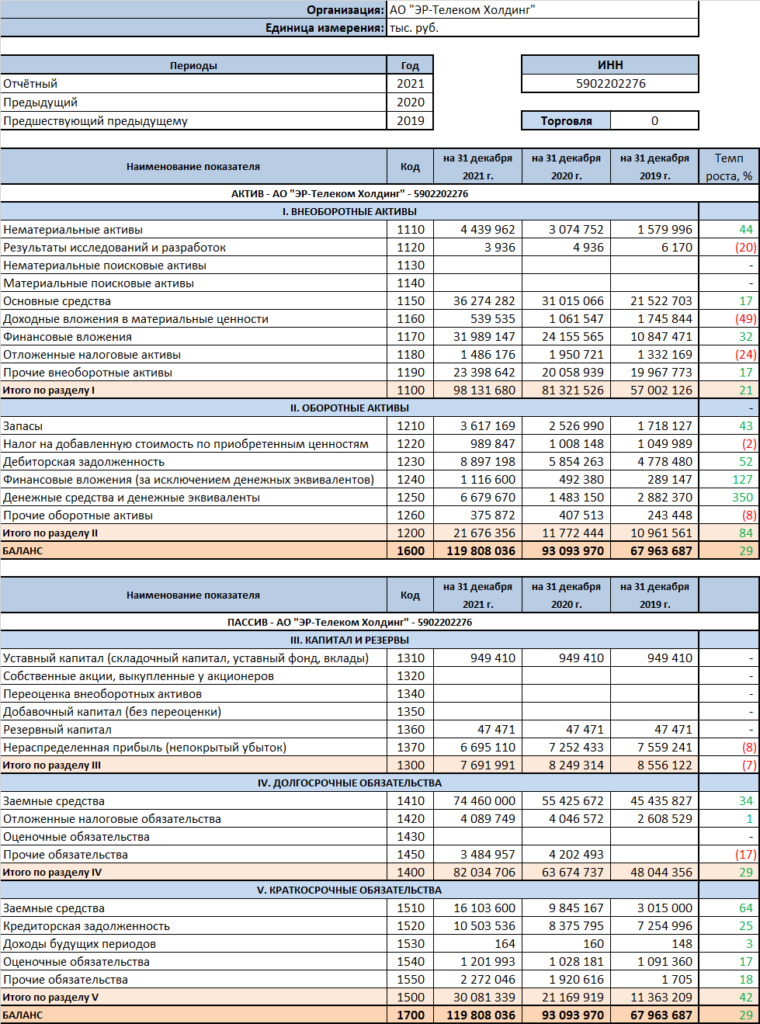

Баланс АО «Эр-Телеком Холдинг»

Баланс АО «Эр-Телеком Холдинг»

Финансовые коэффициенты АО «Эр-Телеком Холдинг»

Финансовые коэффициенты АО «Эр-Телеком Холдинг»

Предыдущий финансовый анализ АО «Эр-Телеком Холдинг»

Другие эмитенты ВДО