а хуху не хохо ?

информация для новичков

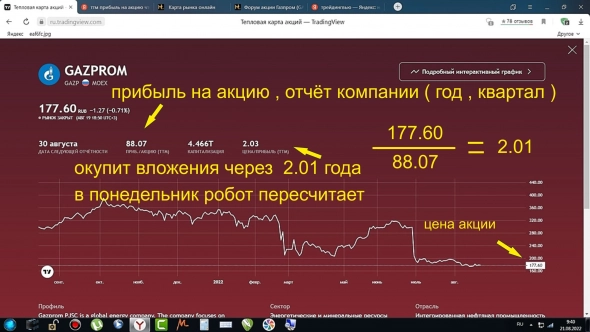

Покупая акции, инвестор приобретает долю в компании. Ему важно понимать, за какой срок бизнес окупит инвестиции и какой у него потенциал роста. Для этого инвесторы рассчитывают коэффициент P/E или ЦЕНА/ПРИБЫЛЬ (TTM)

ПРИБЫЛЬ НА АКЦИЮ TTM (Trailing Twelve Month — перевод на русский язык — последние двенадцать месяцев) — данные последних 12 месяцев / 4 кварталов / 2 полугодий. Если последний опубликованный компанией отчет не годовой, а квартальный — TTM и мультипликаторы считаются именно от него. Это дает наиболее справедливую и актуальную оценку. с каждого нового года получаем данные о компании с первого квартального отчёта .

КАПИТАЛИЗАЦИЯ — оценка стоимости предприятия, земельного участка, ценных бумаг и другого имущества, посредством расчёта приведённой суммы ожидаемых доходов, взятой за весь период его предполагаемого использования.

ЦЕНА/ПРИБЫЛЬ (TTM) — Соотношение P / E= ( Рыночная стоимость на акцию ) делим на (прибыль на акцию)

допустим 100 делим на 20 = 5 это и будет значение P / E или другое название этого значения -ЦЕНА/ПРИБЫЛЬ (TTM) и какой идиот придумал два обозначения для одного и того же термина или как там его назвать? потом легко сравнить это значение с похожими компаниями по отрасли

вам в принципе нет нужды всё это просчитывать — всё уже просчитано, я пользуюсь сервисом tradingview.com

скриншот взят с этого сервиса и он на бесплатной основе, платный с дополнительными функциями это уже только по вашему желанию.

вопрос — как всё это применить на практике, когда на дивидент в наглую кидает государство, если законы они вроде как и есть и вроде как всё какой к верху ..? сам президент призывал вкладывать в отечественную экономику, да и на выборах обещал не поднимать пенсионный возраст. вот вам картинка, 30 августа газпром выложит на блюде очередной отчёт — теперь чешите репу и попробуйте просчитать свою виртуальную прибыль ...

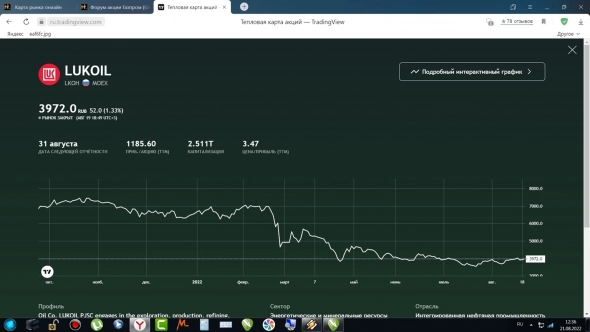

если сравнить газпром и лукойл то из отчётов понятно какая компания раньше окупит вложения, но вы же понимаете где мы живём, могут и кинуть ( акционеры газпрома в курсе )...

1. Инвестор оценивает единственный параметр — дисконтированный денежный поток.

2. Какое отношение вы имеете к перспективе бизнеса, если купили акцию у посредника (андеррайтера, брокера, дилера, маркетмейкера) который уже перед продажей сумел задрать цену в разы? И после этого вы считаете мультипликаторы? И не догадываетесь, что вам элементарно подсовывают ложную статистику?