Алроса дивидендная политика и дивиденды

Всем привет!

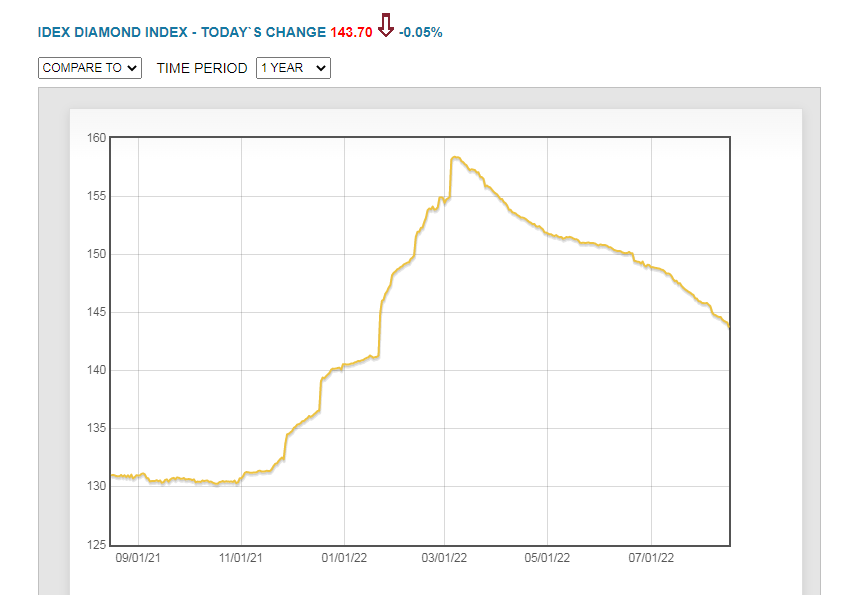

Алроса, как правило, рекомендовала дивиденды за полугодие в августе. Сейчас компания в непростом положении из-за санкций. Но судя по индексу цен на алмазы, выбить Алросу с рынка, по крайней мере полностью, не удалось. На долю компании приходится около 30% мировой добычи, если бы она приостановила международные продажи, то цены на алмазы бы взлетели, но вместо этого мы видим откат.

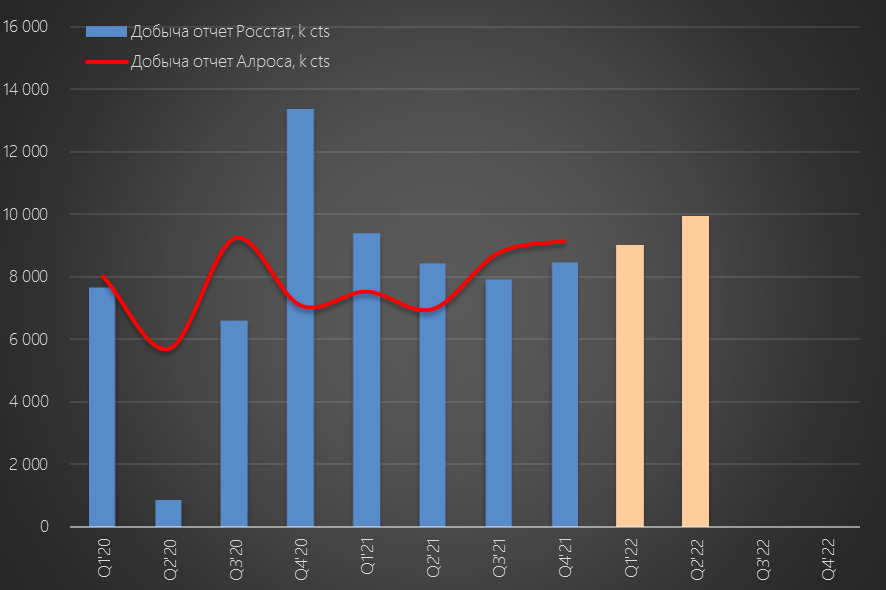

То есть в теории компания продолжает реализовывать продукцию и нет остановки производства. Косвенно в этом можно убедиться через комментарии менеджмента, отсутствия покупок алмазов в ГОХРАН. Автор канала «Razborka» попытался оценить добычу компании в санкционный период, судя по всему там все хорошо. Прикладываю график из обзора, с которым можно ознакомиться по ссылке.

Если компания продолжает свою работу и генерирует денежный поток, то ей под силу выплатить дивиденды, которые будут очень кстати бюджету республике Якутия.

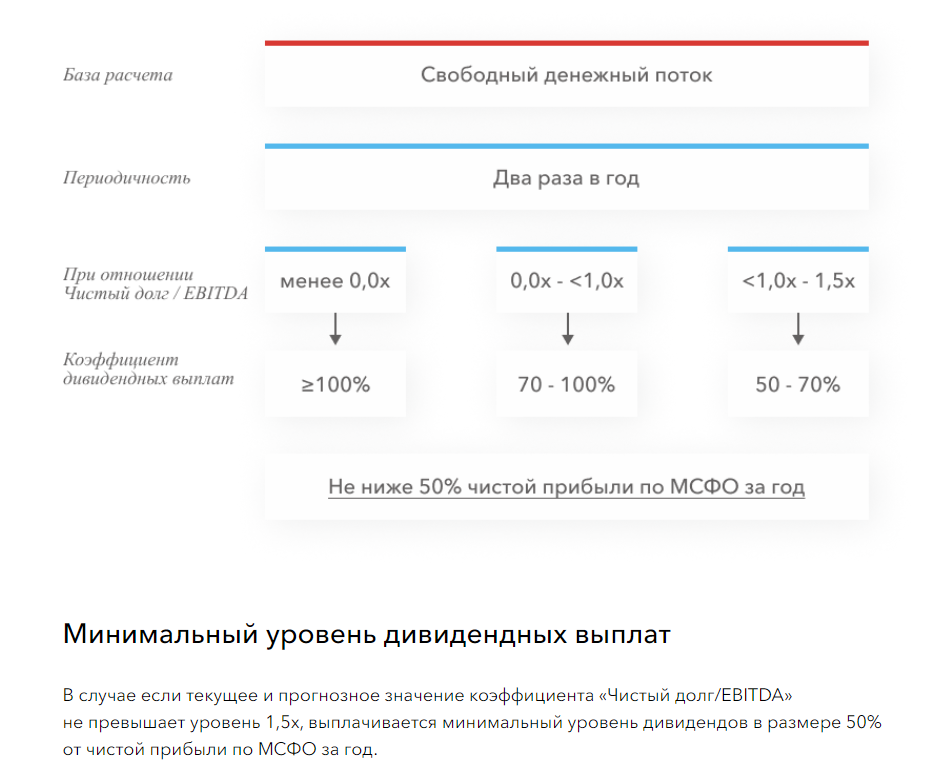

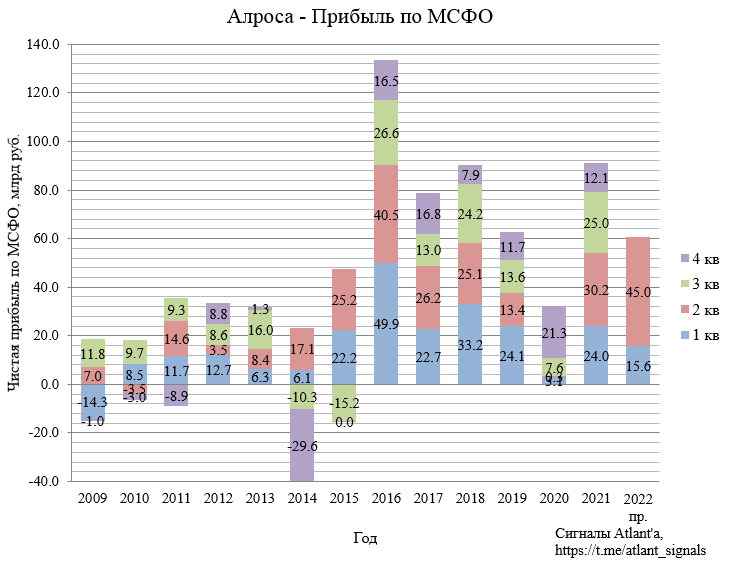

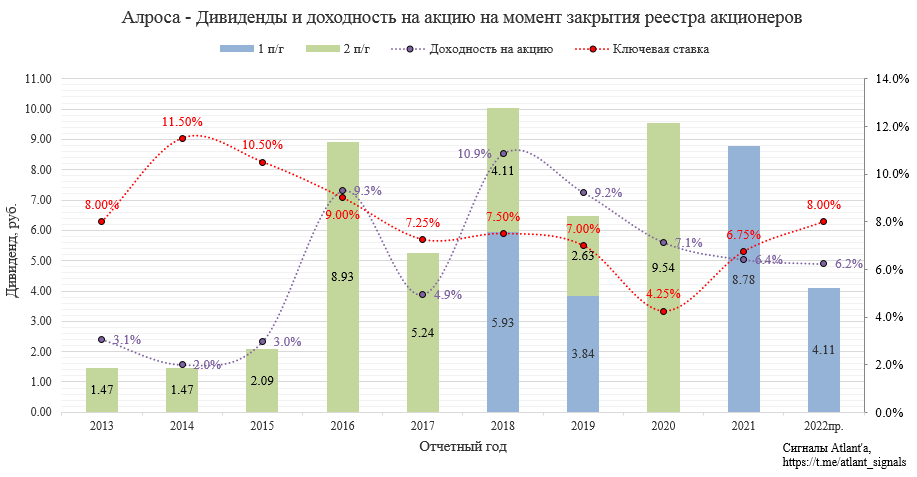

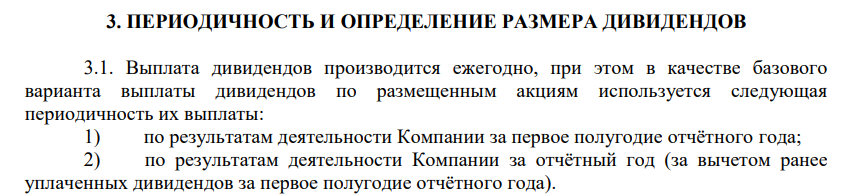

Вспомним, какая дивидендная политика у Алросы. База расчета — это свободный денежный поток, но так как компания не публикует отчетность, то его нам не оценить никак. Но есть минимальный уровень дивидендных выплат, который определяется размером чистой прибыли по МСФО.

Кстати говоря, отказ от выплат за 2-е полугодие 2021 года компания также мотивировала тем, что за 1-е полугодие 2021 года были выплачены дивиденды, которые больше, чем 50% от прибыли за весь 2021 год. То есть в какой-то степени дивидендная политика не была нарушена.

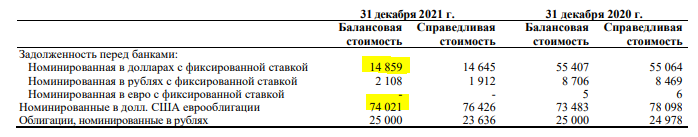

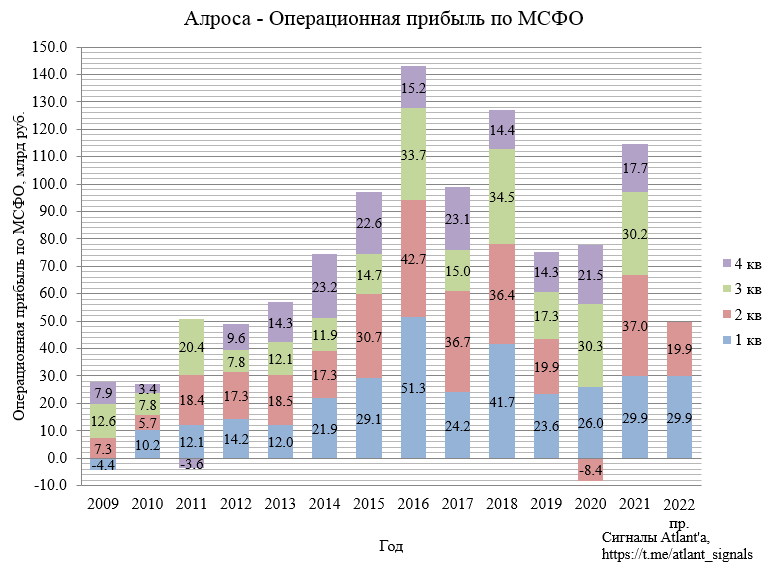

Итак, попробуем определить размер чистой прибыли МСФО за 1-е полугодие 2022 года. Разделим ее на 2 составляющие: прибыль от переоценки валютного долга и прибыль от операционной деятельности.

Валютный долг, номинированный в долларах, на конец 2021 года составлял 88,88 млрд руб.

Курс доллара на 31.12.2021 был равен 74,29 руб., а на 30.06.2022 уже 51,16 руб. из-за укрепления рубля положительная переоценка долга составит 27,68 млрд руб., что после вычета налогов даст прибыль по МСФО за 1-е полугодие в размере 22,14 млрд руб.

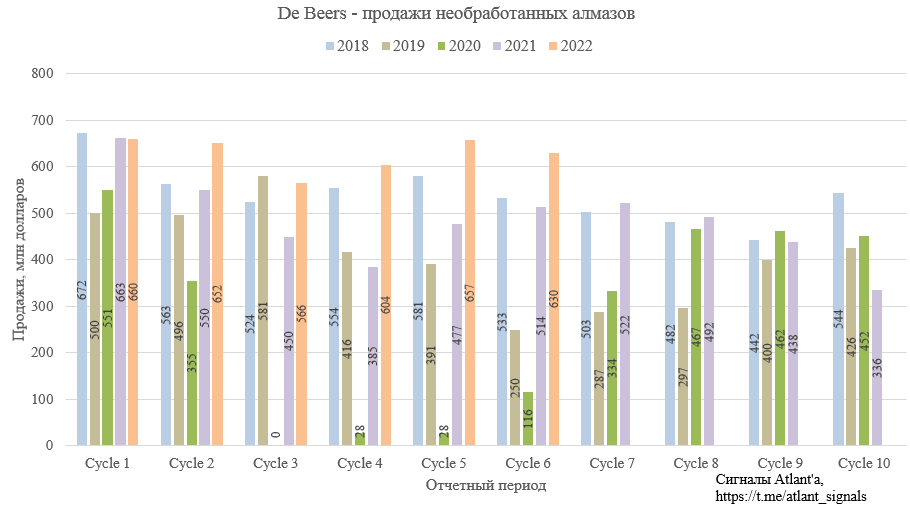

Что касается прибыли от операционной деятельности, то тут все сложнее и оценка будет очень грубой. Например, у основного конкурента 2022 г. лучший за последние 5 лет. Нельзя сказать, что De Beers просто заняла нишу Алросы в ее отсутствии, так как еще со 2-й половины 2021 г. в мире все запасы были распроданы и реализация шла с колес, то есть что добыли, то и продали.

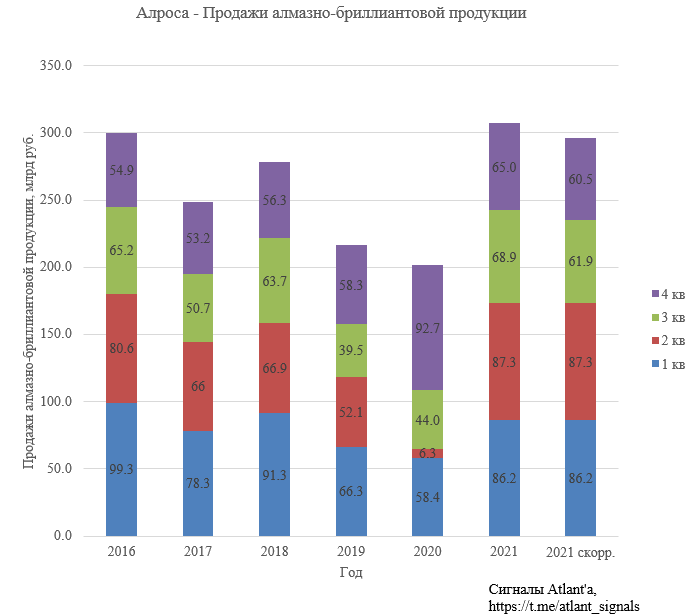

Скорее всего Алроса 1-й квартал успела отлично проработать, существенно помог еще и высокий курс доллара в марте, а в апреле уже прилетели санкции от США.

Допускаю, что 1-й квартал 2022 г. вышел на уровне 1-го квартала 2021 г. А 2-й квартал 2022 г. примем на уровне 2019 г., когда продажи были не высокими.

По моим прогнозам прибыль за 1-й и 2-й квартал с учетом курсовых переоценок может составить 15,6 и 45,0 млрд соответственно.

В таком случае дивиденд за 1-е полугодие может составить 4,11 руб. Размер не самый большой, но для пациента, которого все похоронили новость может стать прорывной.

Но может быть так, что выплат и не будет вовсе, а компания сошлется на санкции, хотя в дивидендной политике они выплачиваются по итогам результатов за 1-е полугодие.

Я купил акции, идея очень рискованная, так как дивидендов может не быть. С другой стороны акция сейчас не очень популярна, что благоприятно с точки зрения потенциального роста.

Еще больше обзоров компаний вы можете найти в моем Telegram-канале

Данный обзор не является индивидуальной инвестиционной рекомендацией.

Если позволишь, дополню твою мысль графиком измений запасов Алросы квартал к кварталу в каратах

Хорошо видны циклы накопления и распродаж

С точки зрения будущей доходности, я был бы рад, чтобы сейчас Алроса больше работала на склад и увеличивала рабочий капитал, как это было в 2020

Пусть алмазы станут дефицитом и цена растет

Пусть не выплачивает дивиденд за 2022, и цена акций припадет

Но после решения вопросов со сбытом (условно в 2023), начнется цикл распродаж стока и будет очень сильный FCF

Что касается Алроса — компания под санкциями и выручка там реально упадет. Скоро отчет, сами все увидите. А цены не снижаются по ОЧЕНЬ простой причине (Карл!) — упал спрос. Все просто, в рецессию мало кому нужны товары, относящиеся к роскоши, они неликвидны. А еще дивиденды могут не платить, даже копеечные. Это что касается аналитики.

Если говорить по технике, то я ожидаю шорт-сквиз после отчетности и снижения. Причин несколько, одну из них я подтвердил, увидев комментарии тут о покупке Алроса (что иррационально, но для таких ракет и нужна иррациональность). Поэтому, лично я подожду, пока жадные инвесторы, накупившие сейчас сольют на отчете, а потом вместе с шортистами прокачусь на ракете. Понятно, что будущего мы не знаем, но мой план таков. А вообще покупки актуальны после уровня 68 рублей.