05 августа 2022, 00:13

Стратегии импульса

Импульс — это извечная особенность финансовых рынков. Это, пожалуй, самая простая, а также самая загадочная из обнаруженных “аномалий”. Это просто тенденция для активов (например, акций какой-либо компании), которые хорошо (или плохо) работали в прошлом, продолжать делать это какое-то время в будущем. Он был тщательно изучен в научных кругах и, как было установлено, присутствует практически на всех рынках и, насколько у нас есть данные, существует. Он даже сохранялся несколько десятилетий после того, как был впервые тщательно исследован. И все же, похоже, мы не очень хорошо это понимаем. В сегодняшнем посте я просто хочу выделить несколько различных стратегий импульса и их использования.

Свойство и стратегия

Импульс — это свойство цен активов на рынках, и стратегии импульса пытаются извлечь выгоду из этого свойства.Один из способов понять импульс — рассмотреть различные стратегии импульса и прибыль, которую они приносят, что дает косвенный способ понять, как работают цены на активы. Для инвесторов, конечно, это, пожалуй, самый удобный способ изучения импульса, поскольку они по своей сути заинтересованы в стратегиях. Они заботятся о импульсе только как о свойстве, если они могут его использовать. Различие между импульсом как свойством и как стратегией не всегда ясно, потому что ученые, я думаю, еще не сочли важным четко разграничивать, и поэтому оба они просто называются импульсом.

Как построить стратегию импульса

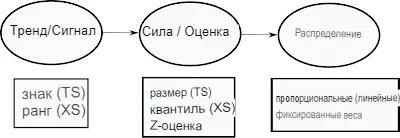

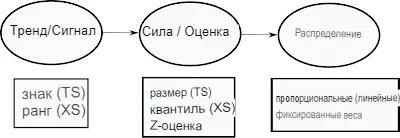

Стратегии импульса бывают всех видов и форм. По сути, весь технический анализ — это своего рода стратегия импульса. Очень общий способ мышления о построении стратегии импульса показан на рисунке ниже. Каждый начинается с определения некоторого тренда (или сигнала) для каждого из активов, которые вы рассматриваете. Это определяет направление импульса для актива (например, вверх или вниз). Затем этому сигналу можно присвоить силу (или оценку), которая может быть связана с величиной импульса или уверенностью, которую вы ему придаете. Затем, основываясь на сигнале и силе, принимается решение о распределении – вы решаете, как делать ставки, чтобы (надеюсь) получить прибыль.

Временные ряды и импульс поперечного сечения

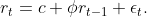

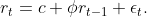

Стратегии импульса бывают двух основных форм (хотя они и связаны). Во–первых, следует учитывать импульс для отдельных активов — тенденцию к росту цены актива, если она росла в прошлом. Здесь сигнал и сила оцениваются отдельно для активов. Это импульс временных рядов. Эту форму импульса можно сравнить с импульсом поперечного сечения, который учитывает импульс активов относительно друг друга, e.g. тенденция одного актива работать лучше, чем другие активы, если он также делал это в прошлом, например. Здесь сигнал и сила зависят от того, как активы сравниваются друг с другом. Динамика временных рядов (стратегия) имеет тенденцию к успеху, если доходность актива положительно связана с его собственным прошлым (имуществом), например, в так называемом процессе AR (1):

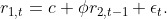

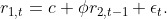

Таким образом, более высокая доходность в прошлом предсказывает более высокую доходность в будущем. Перекрестный импульс (стратегия) имеет тенденцию к успеху, если доходность одного актива отрицательно связана с прошлой доходностью другого актива (имущества), например, если (нумерация активов 1 и 2)

Это означает, что высокая доходность одного актива предсказывает более низкую доходность другого актива в будущем.

Несколько простых стратегий

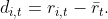

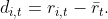

Вот несколько простых стратегий, основанных на простой таксономии: Подписанный импульс временного ряда: покупайте любой актив, который вырос в прошлом; продавайте любой актив, который упал. Подписанный импульс поперечного сечения: это аналогично приведенному выше, но теперь инвестируйте в отклонения от средней доходности или доходности рынка. Например, отклонение доходности актива i от среднего составляет

Если актив показал лучшие результаты, чем в среднем, покупайте актив и продавайте на рынке, и поступайте наоборот, если он показал худшие результаты. Это ставка на то, что активы, которые имели показатели выше среднего в будущем, будут продолжать делать это в будущем. Стратегия линейного временного ряда: снова покупайте любой актив, который вырос, и продавайте любой актив, который упал, но инвестируйте больше в активы с большей доходностью (инвестируйте пропорционально прошлой доходности актива) Стратегия линейного поперечного сечения: то же, что и выше, но для отклонений от средней (или рыночной) доходности. Стратегия квантильного поперечного сечения: покупайте, например, верхнюю треть активов и продавайте нижнюю треть.

На практике используются только стратегии временных рядов со знаком и квантильных поперечных сечений. Однако другие стратегии полезны при формулировании теории. Например, с линейными стратегиями легче справиться математически, но они слишком сильно усиливают волатильность, чтобы сделать их полезными на практике.

Некоторые ссылки

— Jegadeesh, N., & Titman, S. (1993). Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency. The Journal of Finance, 48(1), 65–91. doi:10.1111/j.1540-6261.1993.tb04702.x

— Lewellen, J. (2002). Momentum and Autocorrelation in Stock Returns. (C. H. Schiller, Ed.)Review of Financial Studies, 15 (2), 533-564. doi:10.1093/rfs/15.2.533

— Moskowitz, T. J., Ooi, Y. H., & Pedersen, L. H. (2012). Time series momentum. Journal of Financial Economics, 104 (2), 228-250. doi:10.1016/j.jfineco.2011.11.003

Свойство и стратегия

Импульс — это свойство цен активов на рынках, и стратегии импульса пытаются извлечь выгоду из этого свойства.Один из способов понять импульс — рассмотреть различные стратегии импульса и прибыль, которую они приносят, что дает косвенный способ понять, как работают цены на активы. Для инвесторов, конечно, это, пожалуй, самый удобный способ изучения импульса, поскольку они по своей сути заинтересованы в стратегиях. Они заботятся о импульсе только как о свойстве, если они могут его использовать. Различие между импульсом как свойством и как стратегией не всегда ясно, потому что ученые, я думаю, еще не сочли важным четко разграничивать, и поэтому оба они просто называются импульсом.

Как построить стратегию импульса

Стратегии импульса бывают всех видов и форм. По сути, весь технический анализ — это своего рода стратегия импульса. Очень общий способ мышления о построении стратегии импульса показан на рисунке ниже. Каждый начинается с определения некоторого тренда (или сигнала) для каждого из активов, которые вы рассматриваете. Это определяет направление импульса для актива (например, вверх или вниз). Затем этому сигналу можно присвоить силу (или оценку), которая может быть связана с величиной импульса или уверенностью, которую вы ему придаете. Затем, основываясь на сигнале и силе, принимается решение о распределении – вы решаете, как делать ставки, чтобы (надеюсь) получить прибыль.

Временные ряды и импульс поперечного сечения

Стратегии импульса бывают двух основных форм (хотя они и связаны). Во–первых, следует учитывать импульс для отдельных активов — тенденцию к росту цены актива, если она росла в прошлом. Здесь сигнал и сила оцениваются отдельно для активов. Это импульс временных рядов. Эту форму импульса можно сравнить с импульсом поперечного сечения, который учитывает импульс активов относительно друг друга, e.g. тенденция одного актива работать лучше, чем другие активы, если он также делал это в прошлом, например. Здесь сигнал и сила зависят от того, как активы сравниваются друг с другом. Динамика временных рядов (стратегия) имеет тенденцию к успеху, если доходность актива положительно связана с его собственным прошлым (имуществом), например, в так называемом процессе AR (1):

Таким образом, более высокая доходность в прошлом предсказывает более высокую доходность в будущем. Перекрестный импульс (стратегия) имеет тенденцию к успеху, если доходность одного актива отрицательно связана с прошлой доходностью другого актива (имущества), например, если (нумерация активов 1 и 2)

Это означает, что высокая доходность одного актива предсказывает более низкую доходность другого актива в будущем.

Несколько простых стратегий

Вот несколько простых стратегий, основанных на простой таксономии: Подписанный импульс временного ряда: покупайте любой актив, который вырос в прошлом; продавайте любой актив, который упал. Подписанный импульс поперечного сечения: это аналогично приведенному выше, но теперь инвестируйте в отклонения от средней доходности или доходности рынка. Например, отклонение доходности актива i от среднего составляет

Если актив показал лучшие результаты, чем в среднем, покупайте актив и продавайте на рынке, и поступайте наоборот, если он показал худшие результаты. Это ставка на то, что активы, которые имели показатели выше среднего в будущем, будут продолжать делать это в будущем. Стратегия линейного временного ряда: снова покупайте любой актив, который вырос, и продавайте любой актив, который упал, но инвестируйте больше в активы с большей доходностью (инвестируйте пропорционально прошлой доходности актива) Стратегия линейного поперечного сечения: то же, что и выше, но для отклонений от средней (или рыночной) доходности. Стратегия квантильного поперечного сечения: покупайте, например, верхнюю треть активов и продавайте нижнюю треть.

На практике используются только стратегии временных рядов со знаком и квантильных поперечных сечений. Однако другие стратегии полезны при формулировании теории. Например, с линейными стратегиями легче справиться математически, но они слишком сильно усиливают волатильность, чтобы сделать их полезными на практике.

Некоторые ссылки

— Jegadeesh, N., & Titman, S. (1993). Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency. The Journal of Finance, 48(1), 65–91. doi:10.1111/j.1540-6261.1993.tb04702.x

— Lewellen, J. (2002). Momentum and Autocorrelation in Stock Returns. (C. H. Schiller, Ed.)Review of Financial Studies, 15 (2), 533-564. doi:10.1093/rfs/15.2.533

— Moskowitz, T. J., Ooi, Y. H., & Pedersen, L. H. (2012). Time series momentum. Journal of Financial Economics, 104 (2), 228-250. doi:10.1016/j.jfineco.2011.11.003

0 Комментариев

Читайте на SMART-LAB:

СЕО «Просебя» рассказала, почему бизнес будет инвестировать в ментальное здоровье сотрудников даже в текущих экономических условиях

Мы превращаем ментальное благополучие из разовой «плюшки» в управляемый инструмент устойчивости бизнеса. Ксения Винцюнене, СЕО нашей компании в сфере ментального здоровья «Просебя», рассказала...

16:17

Топ-5 популярных фьючерсов на Мосбирже в январе

Московская биржа опубликовала итоги торгов на срочном рынке FORTS за январь 2026 г. Максимальный практический интерес представляет статистика по наиболее ликвидным контрактам. Рассмотрим...

11:09