Рейтинг АО АПРИ "Флай Плэнинг" - rlBBB+

Облигации АО АПРИ «Флай Плэнинг» есть в моём портфеле. В виду сложившейся экономической ситуации, нет особого смысла продавать облигации, так как убытки неизбежны. Другой вопрос. Не будут ли убытки ещё больше, если компания подошла к экономическому кризису не в лучшей финансовой форме. Финансовый анализ может показать сложившееся финансовое состояние компании на начало 2022 года и дать однозначный ответ на вопрос — Насколько трудно будет предприятию в современных экономических реалиях? Конечно анализ не даёт 100% защиты от дефолта, но сбавить градус напряжённости, вполне.

Общие сведения

ИНН: 7453326003

Полное наименование юридического лица: Акционерное общество АПРИ «Флай Плэнинг»

ОКВЭД: 71.12.2 — Деятельность заказчика-застройщика, генерального подрядчика

Сектор рынка по ОКВЭД: Деятельность в области архитектуры и инженерно-технического проектирования; технических испытаний, исследований и анализа

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние АО АПРИ «Флай Плэнинг»

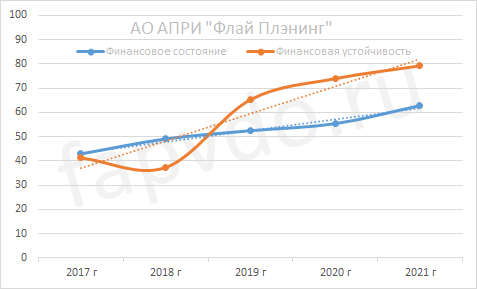

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

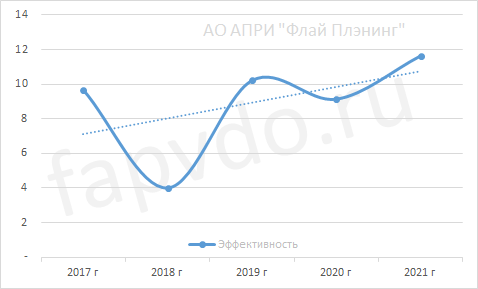

Динамика финансового состояния и финансовой устойчивости

Рост уровня финансового состояние к концу отчётного периода составил — 13%, рост уровня финансовой устойчивости — 7%. Сбалансированность финансовых показателей улучшилась.

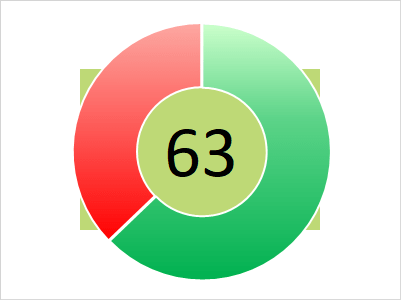

Уровень финансового состояния

Финансовое состояние — 63 балла, минимально допустимого уровня.

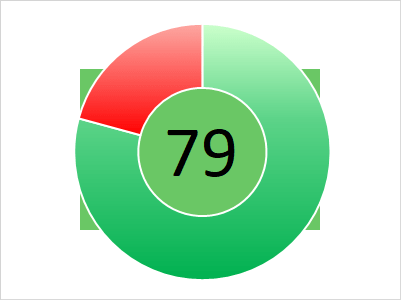

Уровень финансовой устойчивости

Финансовая устойчивость — 79 баллов. Средний риск банкротства.

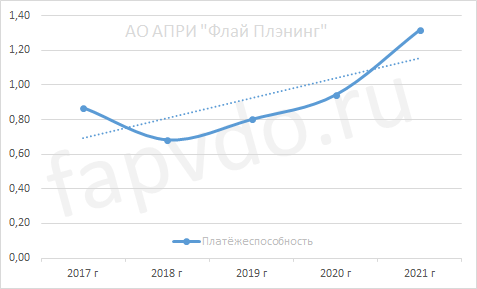

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Динамика платёжеспособности АО АПРИ «Флай Плэнинг»

Платёжеспособность предприятия на конец отчётного периода — 1.32.

Стабильный рост платёжеспособности с 2018 года. Рост платёжеспособности за отчётный период — 40%.

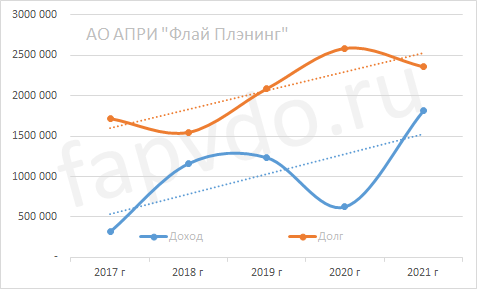

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов АО АПРИ «Флай Плэнинг»

За отчётный период, доход предприятия составил 1.8 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года оправдался

Заёмный капитал к концу периода снизился на 9% и составил 2.4 млрд рублей.

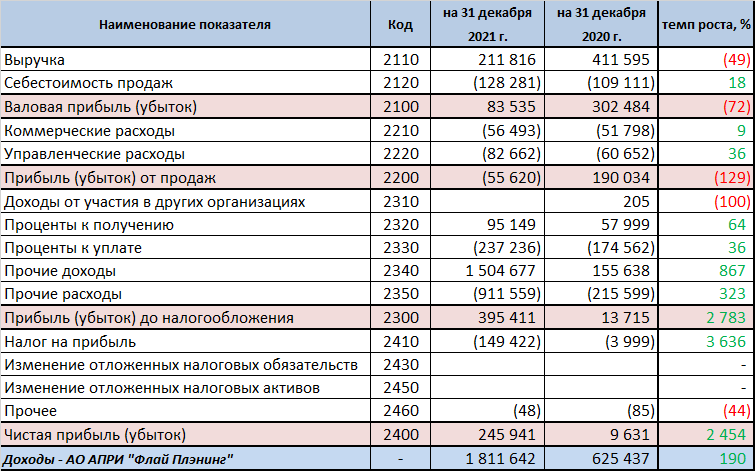

Финансовые результаты

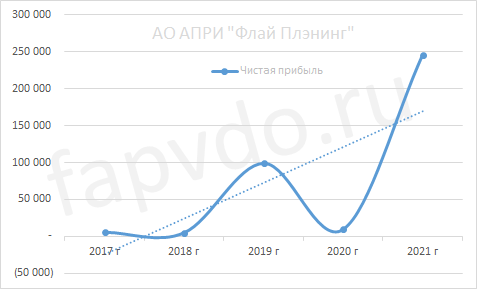

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Динамика чистой прибыли АО АПРИ «Флай Плэнинг»

Чистая прибыль предприятия нестабильна. Рост чистой прибыли за отчётный период составил — 2454%. Прогноз чистой прибыли к концу финансового года — оправдался. Есть вероятность резкого снижения чистой прибыли в 2022 году

Эффективность

Динамика общей эффективности

Общая эффективность предприятия — низкая. Рост общей эффективности предприятия в отчётном периоде составил — 27%.

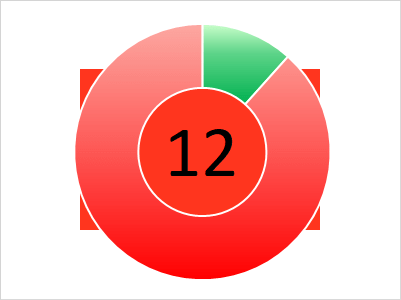

Уровень общей эффективности

Общая оценка эффективности предприятия — 12 баллов. Предприятие малоэффективное.

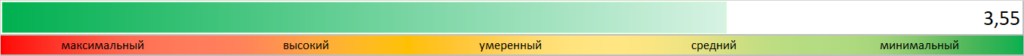

Инвестиционный риск

Уровень инвестиционного риска АО АПРИ «Флай Плэнинг»

Уровень инвестиционного риска — средний. Доля облигаций АО АПРИ «Флай Плэнинг», от общей доли активов инвестиционного портфеля, может достигать3.55%

Облигации АО АПРИ «Флай Плэнинг»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- АПРИ Флай Плэнинг-БО-П02 — 25.4/15

- АПРИ Флай Плэнинг-БО-П03 — 42.66/14.25

- АПРИ Флай Плэнинг-БО-П04 — 43.79/13

- АПРИ Флай Плэнинг-002P — 34.66/13

Общий облигационный долг: 1.375 млрд рублей

Средняя доходность эф./купон., %: 36.6/14.3

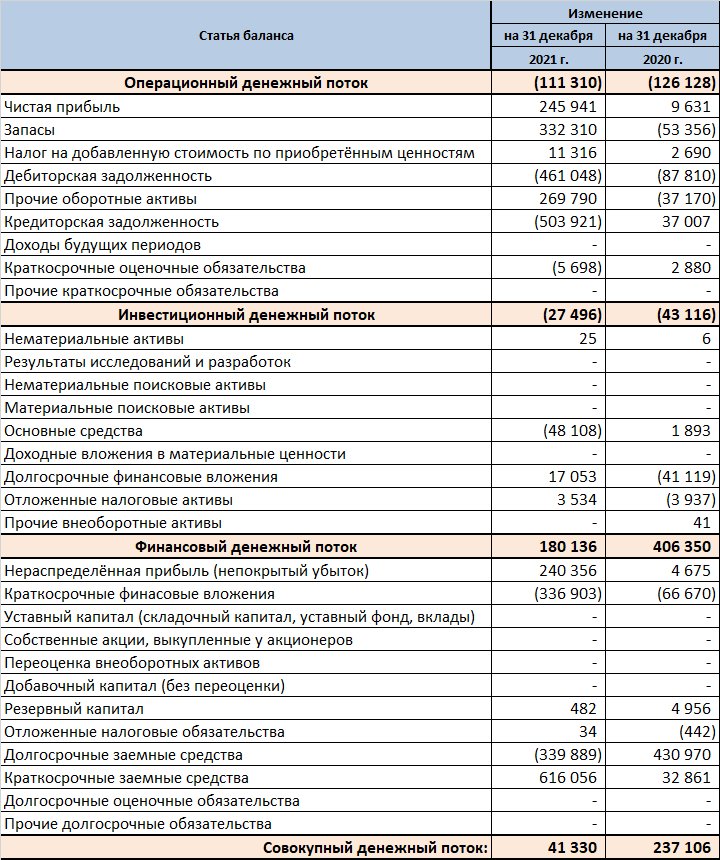

Денежные потоки АО АПРИ «Флай Плэнинг»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 111 млн рублей

- Инвестиционный — отрицательный — 27 млн рублей

- Финансовый — положительный — 180 млн рублей

- Совокупный: — положительный — 41 млн рублей

Денежные потоки АО АПРИ «Флай Плэнинг»

Кредитоспособность АО АПРИ «Флай Плэнинг»

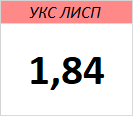

Уровень кредитоспособности ЛИСП

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

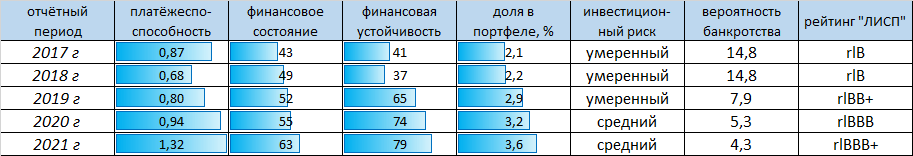

Рейтинг АО АПРИ «Флай Плэнинг»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, АО АПРИ «Флай Плэнинг» был присвоен рейтинг ЛИСП на уровне rlBBB+ по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: ruB

Кредитный скоринг Интерфакса: B{ru}

Индекс Финансового Риска RusBonds:16

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ АО АПРИ «Флай Плэнинг» — средней степени риска, незакредитованное, достаточно ликвидное, малоэффективное предприятие.

Заёмный капитал превышает собственный в полтора раза, что соответствует максимально допустимому уровню закредитованности. Закредитованность удалось снизить за счёт сокращения заёмного капитала и наращивания собственного. Вместе с собственным капиталом увеличилась и доля собственных средств в обороте. Оборотные средства превышают внеоборотные, что может положительно сказаться на рост операционного денежного потока.

Операционная деятельность компании отрицательная, несмотря на отличную, 246 млн рублей, прибыль и реализацию запасов на 332 млн. Кроме того, предприятие конвертировало в рубли часть оборотных активов на сумму 270 млн. Однако, в виду погашенной кредиторской задолженности на 504 млн рублей и недополучения дебиторской задолженности на сумму 461 млн, дефицит денег по операционной деятельности составил 111 млн рублей.

Выровнять положение и закончить отчётный период с положительным совокупным денежным потоком, компании удалось за счёт собственной прибыли и краткосрочных заёмных средств на сумму 616 млн рублей. Имея на руках эти средства, компания закрыла долгосрочный займ на сумму 340 млн рублей и вложилась в краткосрочные активы на сумму 337 млн, наверняка в надежде в скором времени получить прибыль, так как в 2022 году краткосрочный заём придётся возвращать.

Компания способна без проблем обслужить срочные и краткосрочные обязательства, что касается долгосрочных обязательств, если придётся их срочное погашение, то у компании недостаточно около 400 млн рублей на полное погашение всех долгосрочных обязательств. Маловероятно, что инвесторы кинуться в компанию с требованием о досрочном погашении всех выпусков облигаций, поэтому можно спать спокойно (пока). Даже если Луна упадёт на Землю, у компании достаточно резервов, чтобы закрыть все обязательства до копейки перед инвесторами.

Эффективность компании на уровне 10-11% — справедливая.

Инвестиционная вероятность банкротства: 4.3%

Статистическая вероятность банкротства: 2.9%

Целесообразность инвестирования: +10.7 (за 3 квартала 2021 года — +8.8)

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации АО АПРИ «Флай Плэнинг» выше риска потери инвестиций.

ЛИСП-2.0 — безубыточное инвестирование

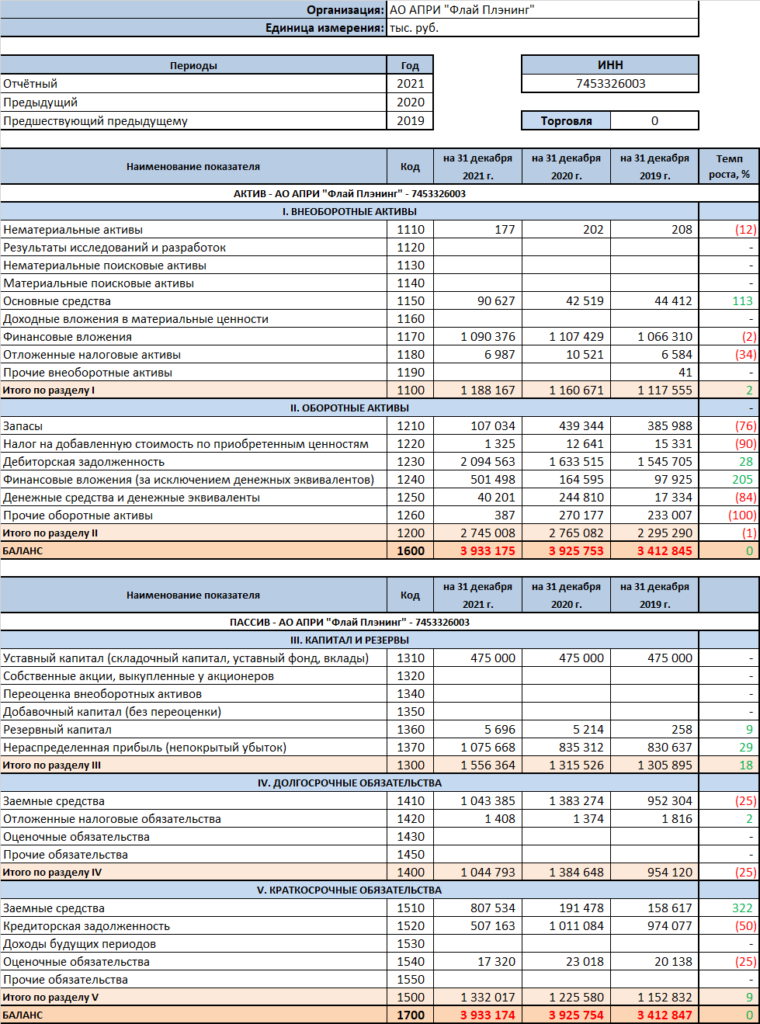

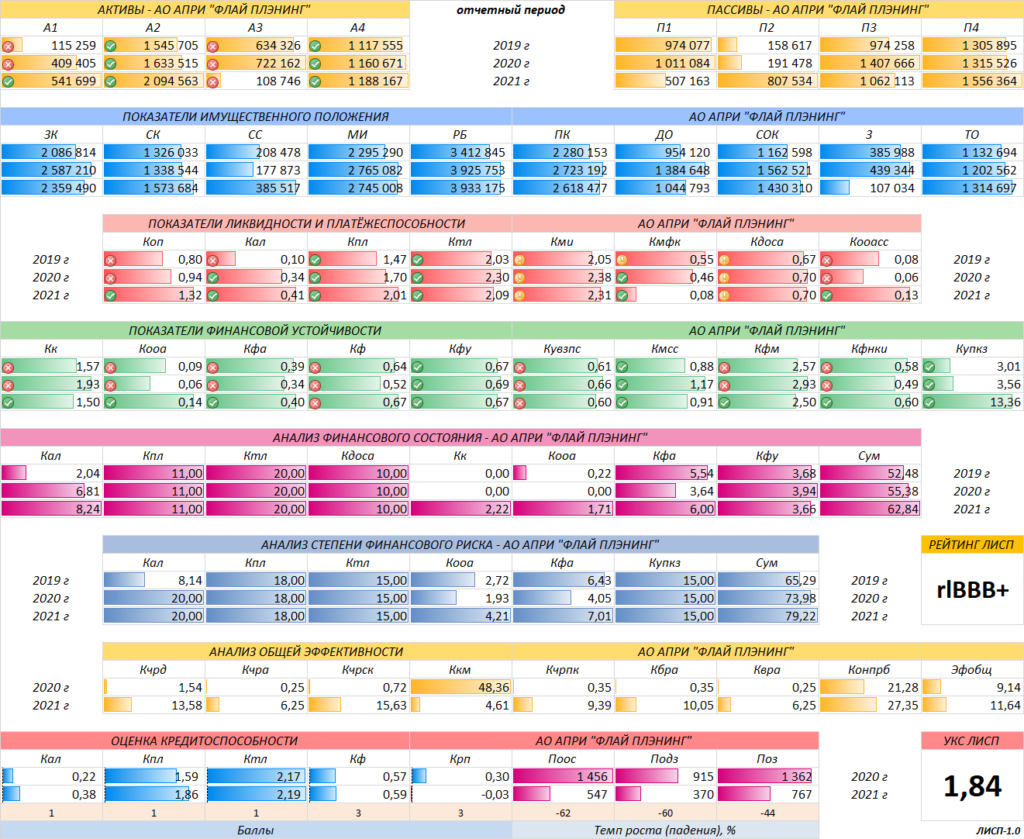

Баланс АО АПРИ «Флай Плэнинг»

Баланс АО АПРИ «Флай Плэнинг»

Финансовые коэффициенты АО АПРИ «Флай Плэнинг»

Финансовые коэффициенты АО АПРИ «Флай Плэнинг»

Предыдущий финансовый анализ АО АПРИ «Флай Плэнинг»

Другие эмитенты ВДО

Спасибо!

Можно добавить:

Облигация АПРИ Флай Плэнинг АО БО-П05 (RU000A104WA0)