Результаты и тактика доверительного управления ИК «Иволга Капитал». Средняя доходность снизилась до 4,8% годовых

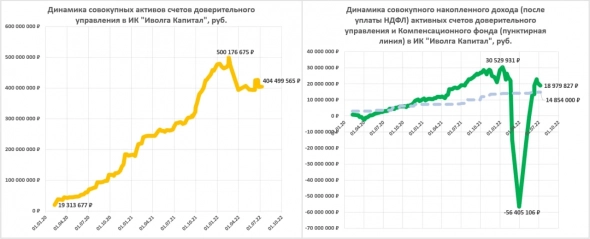

С 20 июня по 8 июля, т.е. с момента последней публикации результатов нашего ДУ по прошедшую пятницу, портфели, которые мы ведем, незначительно просели в результате: накопленный доход снизился на 1% от активов, с 22 до 18 млн.р. За это же время рынок облигаций, в основном, подешевел, а рынок акций упал на 9-10%.

Сумма активов под управлением также снизилась за счет чистого вывода капитала, с 425 до 404 млн.р. Всего мы обслуживаем на сегодня 56 счетов, средняя сумма счета 7,2 млн.р.

Компенсационный фонд (сформирован за счет средств ИК «Иволга Капитал» на покрытие дефолтов по облигациям) остался прежним – 14,8 млн.р.

Средняя доходность счетов доверительного управления на 8 июля составляла 4,8% годовых (после уплаты комиссионных издержек и НДФЛ). Доходность также немного снизилась за последние 2,5 недели: в июне она достигала 6%. При этом результативность варьируется между счетами: так, убыточными после всех потрясений 2 квартала всё ещё остаются 23% счетов, остальные 77% вышли в прибыль.

О тактике сделок.

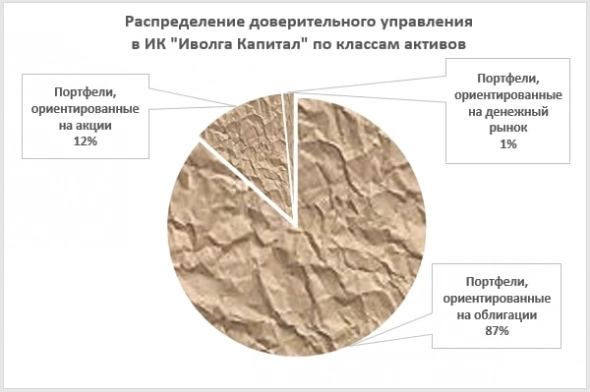

Фондовый рынок проседает, и это сказывается на портфелях доверительного управления. Однако отрицательное влияние рынка очень сдержанно. Мы продолжаем размещать значительную часть активов в сделках РЕПО с ЦК. В портфелях облигаций деньги занимают 17%, в портфелях акций – около 70%.

С акциями мы осторожны, пока фондовые индексы не показывают достаточных признаков разворота вверх. Отношение к облигациям, а мы специализируемся на высокодоходном сегменте, более спокойное. ВДО имеют наиболее комфортные доходности к погашению за последние годы, сейчас средняя доходность облигаций в портфелях ДУ не ниже 19% годовых. Данное обстоятельство делает портфели достаточно стабильными и предсказуемыми в их будущей динамике. Так что здесь больше наблюдаем и оперативно оцениваем дефолтные риски. Надо сказать, именно риски дефолтов исторически почти никак не сказывались на результатах управления облигациями, и вряд ли ситуация изменится в дальнейшем. Были планы на спекулятивный доход, но, увы, ликвидность облигационного рынка до сих ограничивает их реализацию.

Минимальная сумма инвестирования в доверительном управлении – 2 млн.р. (10 млн.р. для портфелей акций). Совокупная комиссия за управление – 1% (1,5% для портфелей акций) от активов в год. Услуга доступна только для квалифицированных инвесторов.

Ссылка на ограничение ответственности.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Почему?